ДЭК

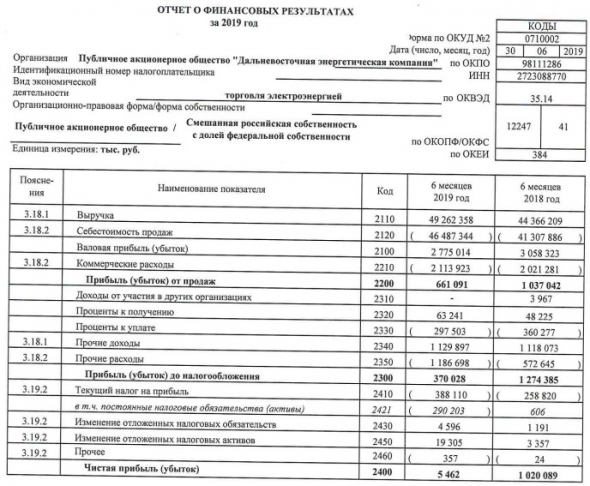

ДЭК - чистая прибыль по РСБУ за 1 п/ уменьшилась в 187 раз

- 25 июля 2019, 09:58

- |

- комментировать

- Комментарии ( 0 )

Русгидро - улучшены условия форвардного контракта с ВТБ

- 28 июня 2019, 11:35

- |

Русгидро ведет переговоры о конвертации долга Дальневосточной генерирующей компании (ДГК) в капитал.

Глава Русгидро Шульгинов:

«Менеджмент Русгидро достиг принципиальной договоренности с банком ВТБ об улучшении параметров форвардной сделки, мы находимся на стадии финализации уточнения параметров».

«Наиболее эффективным механизмом снижения существующей долговой нагрузки ДГК мы считаем конвертацию ее займов перед Русгидро в капитал. Мы находимся на финальной стадии достижения договоренности об этом с группой миноритарных акционеров ДЭК

источник

Процесс заключения сделки между РусГидро и Мельниченко не будет быстрым - Промсвязьбанк

- 14 июня 2019, 13:16

- |

В правительстве на согласовании сделка, согласно которой структуры А. Мельниченко получат Приморскую ГРЭС (мощность — 1,46 ГВт) и Лучегорский угольный разрез (годовая добыча – 5 млн т), снизив свою долю в ПАО «Дальневосточная энергетическая компания» (ДЭК). Необходимость сделки объясняется тем, что миноритарий может заблокировать обсуждаемую в правительстве схему по капитализации внутригрупповой задолженности ДГК перед РусГидро в рамках форвардной сделки с ВТБ на 40,5 млрд руб. Предполагается, что долг будет конвертирован в капитал ДГК, таким образом у РусГидро появится в компании крупный пакет, что снизит влияние А. Мельниченко на компанию через ДЭК.

РусГидро уже много лет пытается консолидировать свои дальневосточные активы. В компании говорили, что прочие акционеры мешают оптимизировать денежные потоки, усложняя привлечение финансирования и реализацию инвестпрограмм. СУЭК, в свою очередь, хочет самостоятельно владеть активами на Дальнем Востоке, чтобы внести их в программу модернизации старых ТЭС и стать первым частным владельцем генактивов в ДФО. Тем не менее процесс заключения сделки и согласования будет не быстрым, т.к. из-за высокой долговой нагрузки затруднительно оценить стоимость актива. Отметим также, что для СГК заключение соглашение проходит в рамках реализации стратегии по объединению энергетических активов, ранее компания объявила о приобретения угольной Рефтинской ГРЭС у Энел Россия.Промсвязьбанк

Дальневосточная энергетическая компания (ДЭК) - Не выплачивать дивиденды за 2018г

- 22 мая 2019, 15:07

- |

ПАО «ДЭК»

Решения совета директоров (наблюдательного совета)

1.1. Полное фирменное наименование эмитента (для некоммерческой организации – наименование): Публичное акционерное общество «Дальневосточная энергетическая компания»

Решение, принятое по вопросу №2 «О предварительном рассмотрении годовой бухгалтерской отчетности Общества по результатам отчетного периода, а также о рекомендациях по распределению прибыли и убытков общества по результатам отчетного периода»:

1. Рекомендовать годовому Общему собранию акционеров Общества утвердить годовую бухгалтерскую (финансовую) отчетность Общества за 2018 год (Приложение № 3 к решению).

2. Рекомендовать годовому Общему собранию акционеров Общества утвердить следующее распределение прибыли (убытков) Общества за 2018 год.

Наименование / тыс. руб.

Нераспределенная прибыль (убыток) отчетного периода: / 1 110 336,51

Распределить на:

Резервный фонд / 55 516,83

Дивиденды / 0

Прибыль на накопление / 0

( Читать дальше )

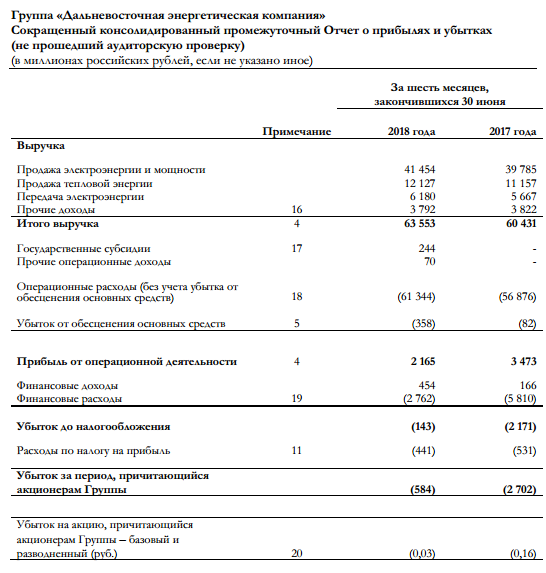

ДЭК - убыток по МСФО за 2018 г увеличился на 8,6%

- 11 апреля 2019, 09:44

- |

http://www.e-disclosure.ru/portal/FileLoad.ashx?Fileid=1509052

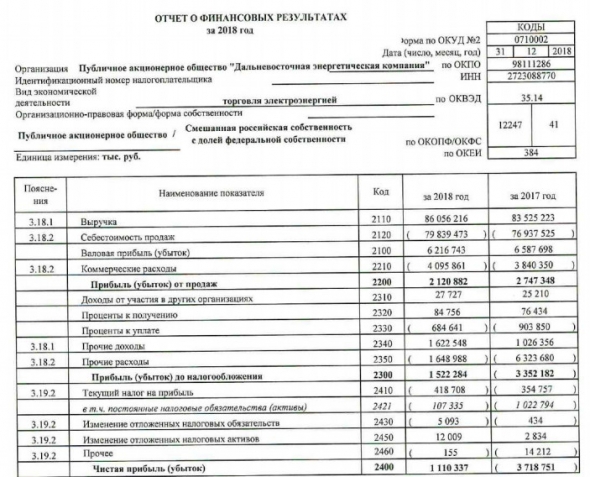

ДЭК - чистая прибыль 1,11 млрд руб по РСБУ за 2018 г. против убытка годом ранее

- 21 февраля 2019, 09:56

- |

http://www.e-disclosure.ru/portal/FileLoad.ashx?Fileid=1490187

РусГидро - передало функции сбыта электроэнергии на Сахалине Дальневосточной энергетической компании

- 18 января 2019, 21:32

- |

С 1 января 2019 года функции сбыта электроэнергии в зоне деятельности «Сахалинэнерго» приняла на себя Дальневосточная энергетическая компания, которая является крупнейшей энергосбытовой компанией на Дальнем Востоке и осуществляет функции сбыта электрической энергии потребителям на территории Приморского края, Хабаровского края, Амурской области и Еврейской АО.

Передача функций осуществлена в рамках «Программы развития сбытовой деятельности Группы РусГидро на 2017–2019 годы».

Перераспределение энергосбытового функционала между компаниями Группы позволит РусГидро уменьшить затраты на сбытовую деятельность.

Полученный экономический эффект от выделения сбытового функционала из деятельности вертикально-интегрированного «Сахалинэнерго» будет направлен на решение вопросов надежности энергосистемы области, на повышение качества обслуживания потребителей электрической энергии, а также на реализацию Федеральной программы «Цифровая экономика» в части организации системного развития и внедрения цифровых технологий в сфере ЖКХ.

http://www.rushydro.ru/press/news/107385.html

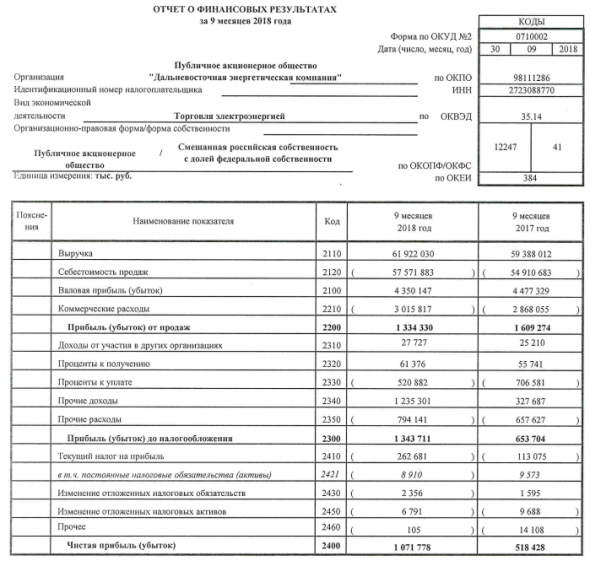

ДЭК - чистая прибыль по РСБУ за 9 мес увеличилась в 2 раза

- 26 октября 2018, 09:12

- |

http://www.e-disclosure.ru/portal/FileLoad.ashx?Fileid=1471218

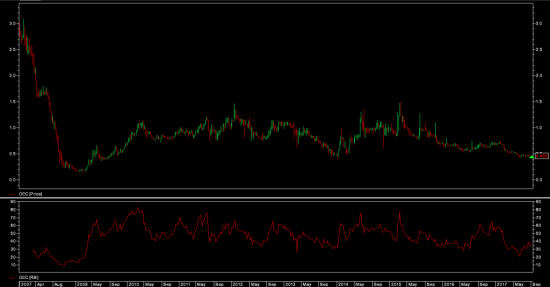

Бриллиантовая пепельница. ДЭК (3)

- 31 августа 2018, 10:40

- |

Компании «сигаретные окурки», ДЭК в моменте.

Золотой мундштук для сигаретного окурка, ДЭК (2)

Здравствуйте, коллеги!

Поздравим нашего коллегу @Биотехнолог. Сделать акцию тридесятого эшелона на фундаментальном отчёте это сильно.

Вот его пост от 11 сентября 2017, 21:02 Покупка ДЭК , скрин:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал