Дефолты

Высокодоходные облигации. Статистика не врет

- 17 декабря 2019, 07:15

- |

Основная компетенция Иволги Капитал — работа с кредитным риском. Наша задача — знать все о своих эмитентах и контролировать ситуацию всеми доступными методами. Но помимо нашей аналитики по отдельным компаниям, существует статистика, и она очень упряма. В прошлом году Андрей Хохрин представил формулу «300 дней». Ее логика очень проста: эмитент получил деньги от облигаций, и имеет запас прочности на ближайшее время. А до завершения первого года почти наверняка не будет оферты или погашений. В результате такой срок удержания должен существенно снижать кредитный риск эмитента.

Мы провели анализ всех эмиссий облигаций на Московской бирже, выпущенных с 2003 года (данные предоставил CBonds). Задача номер 1 — сравнить среднюю доходность при удержании 300 дней эмитента ВДО (высокодоходных облигаций) и не ВДО. Выясняется, что ВДО в среднем существенно обгоняют широкий рынок, и дают среднюю доходность 12,6% годовых.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 6 )

За спрос не бьют: инвесторы имеют право на ответы

- 27 августа 2019, 12:43

- |

Не так уж часто читателей нашего сайта балуют интересными публикациями наши «блогеры». Так что, возможно, некоторые даже успели забыть о существовании такого раздела как «Бизнес-мнения». И напрасно.

В новой публикации Артемий Березиков позволил себе (аргументированно, разумеется) вступить в заочную полемику с представителями другого активно пишущего проекта — PROBONDS.

Если кратко, то суть такая:

PROBONDS опубликовали в своем блоге статистику по дефолтам лизинговых компаний — автор пишет о том, что определенные финансовые показатели свидельствовали о возможном дефолте эмитента. А контроль финансового состояния эмитентов на уровне простого анализа даст инвестору определенную уверенность в бумагах.

Артемий Березиков объясняет, почему у исследователей возникли по, казалось бы, большим компаниям такие высокие коэффициенты (практика чистых SPV компания в то время была в самом разгаре), что в целом может дать изучение отчетности эмитента по РСБУ, что является «правилом хорошего тона» для эмитента и организатора.

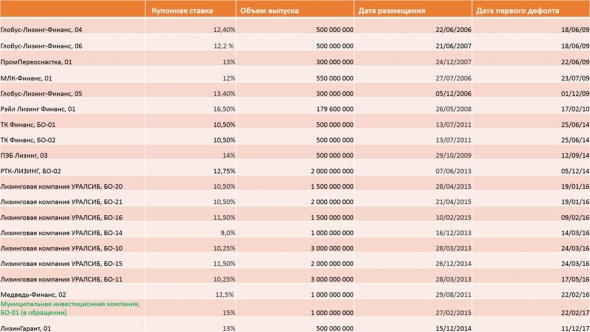

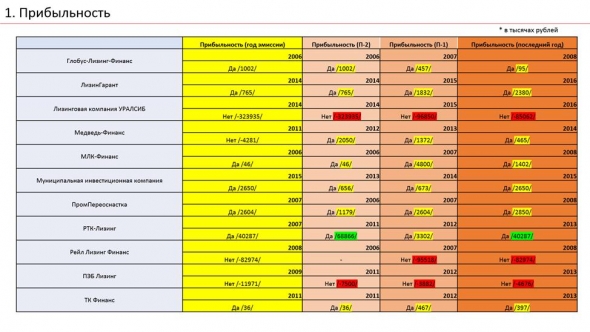

Дефолты лизинговых компаний. Немного статистических наблюдений

- 16 августа 2019, 07:13

- |

На статистике Cbonds (https://t.me/cbonds), мы собрали 20 дефолтов 11-ти лизинговых компаний. Это все дефолтные выпуски, как минимум, за 11 лет.

Первое наблюдение: у 10 из 11 дефолтных в течение 3 лет, предшествовавших долговой проблеме, был зафиксирован либо убыток, либо – очень скромная прибыль (границу скромности мы определили как 5 млн.р. в год).

( Читать дальше )

О дефолтах лизинговых компаний

- 09 августа 2019, 08:35

- |

Мой коллега Илья Григорьев вчера подготовил справку (пока внутреннюю) об облигационных дефолтах лизингодателей. Подговтовим визуализацию, расшифровки и выоды для Вас, вопрос 2 дней. А пока небольшое превью.

В выборку попали все дефолты по облигациям лизингодателей с 2010 года.

Всего насчитали 20 дефолтов от 11 компаний на общую суму 22,3 млрд.р.

Причины дефолтов не оригинальны:

• 7 из 11 дефолтников были убыточны в год, предыдущий размещению,

• Долг остальных 4 компаний на момент выпуска облигационного займа, т.е. еще без его учета, превышал годовую выручку.

Иными словами: либо комании были слабы по бизнесу, либо задыхались от долгов, либо, простите, «схематозили».

Впереди размещения облигация ТЕХНО Лизинга (ориентир купона 13,25-13,5%, 200 млн.р., 3 года), ЛК Роделен (ориентир купона 12-12,5%, ориентир суммы 300 млн.р., срок обращения не определен). Доля лизингодателей в нашем портфеле, нравится нам это или нет, сохранится высокой, до 35%. Нужно понимать, не находимся ли мы при этом в зоне риска. Роделен, МСБ, ТЕХНО, БЭЛТИ, которые входят в портфели PRObonds – компании с непрерывным положительным финрезультатом хотя бы за 4 последних года, долг – в основном банковский и у всех не более 2/3 выручки, даже с учетом роста бизнеса. Основные любимчики – МСБ и ТЕХНО. МСБ в силу спокойного и очень последовательного роста, ТЕХНО – в силу своей доказанной живучести.

( Читать дальше )

О статистике дефолтов высокодоходных облигаций

- 24 июля 2019, 08:38

- |

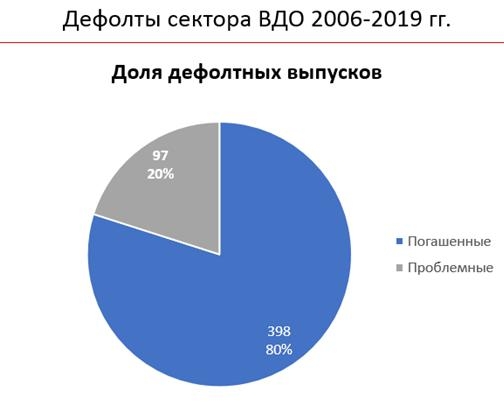

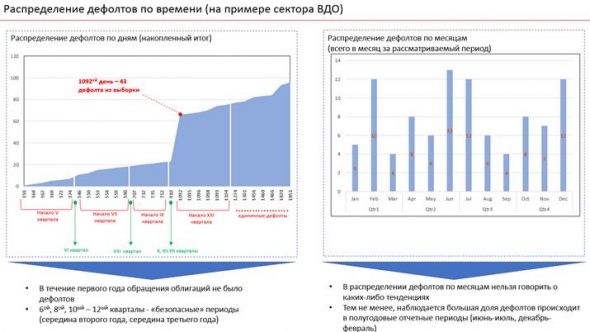

И снова об облигационных дефолтах, теперь в секторе высокодоходных облигаций. Наше исследование, основанное на данных cbonds.ru, показывает, что:

1. 20% выпусков ВДО (к ним мы отнесли выпуски объемом менее 1 млрд.р., купонная ставка выше 10,5% в рублях) на истории 2006-19 (по май) годов оказались дефолтными.

2. Распределение дефолтов высокодоходных облигаций во времени подтверждает тезис, что в первый год обращения облигации не подвержены дефолтным рискам. В выборке по ВДО за 2006-19 годы доля выпусков, попавших в дефолт в первый год своей жизни, равна нулю.

( Читать дальше )

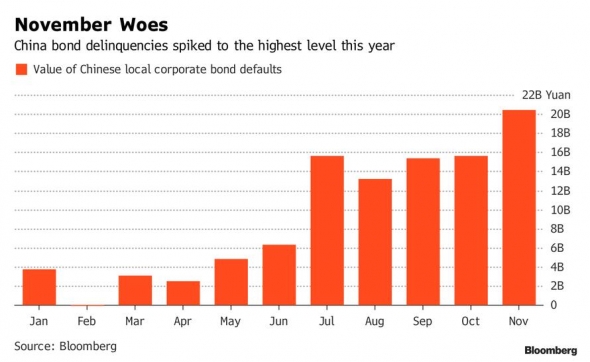

Китай, долги и вал дефолтов

- 17 июля 2019, 08:28

- |

Информативная статья от profinance.ru (http://www.profinance.ru/news/2019/07/16/btkj-dolgovaya-bomba-pod-kitaem-zadymilas.html) про пузырь в корпоративных облигациях на китайском финрынке. Интерес тут не в причинах, интерес в другом.

На огромном масштабе показана цикличность возникновения дефолтов. Ряд компаний, выходящих на рынок публичного долга, заведомо не жильцы. Но продолжительно и успешно конкурируют на деньги инвесторов по формуле классической формуле «перезанять, чтобы переотдать». Формула рабочая, пока количество денег в обращении растет. Строительство финансовой пирамиды требует финансовой подпитки. Однако, как только поток денег стабилизируется или сокращается, происходит массовое списание долгов. Судя по диаграмме, Китайский долговой рынок, похоже, еще только погружается под ватерлинию, дна не нащупал.

Дефолты, на которые от страны к стране приходится 5-15% всех облигационных выпусков – это не плавно распределенная во времени величина. На спокойном рынке они будут редкостью и могут составлять доли процента. В периоды проблем и кризисов с легкостью достигнуть четверти и более от всех погашаемых или на дотянувших до погашения бумаг.

( Читать дальше )

Дефолты ВДО. Вторая часть. Наводящая на мысли

- 28 июня 2019, 08:41

- |

Собираем и обобщаем статистику по всем типам облигационных проблем, включая дефолты по офертам и реструктуризации. Очередная порция данных и выводов. То, что проблемные облигации падают в кризисное время, нам уже известно.

Новый и заставляющий задуматься вывод: столь ожидаемые многими облигационные дебюты – статистически, самые опасные объекты облигационного инвестирования. Речь о ВДО (высокодоходные облигации, мы их определяли как выпуски до 1 млрд.р. с купоном выше 12%). Если в целом проблемных будет 20% облигаций, то среди дебютных эта доля достигает 45%. В общем, задумайтесь над покупкой 2-го и последующих выпусков эмитента. Если денег эмитенту дают больше, чем один раз – это хорошо, это сильное снижение риск-статуса. Хочется вспомнить «Ред Софт», который никак не может разместить второй выпуск облигаций. Похоже, денег второй раз не дали.

Еще один вывод. И это едва ли не удивительно! Мы

( Читать дальше )

Когда происходят дефолты российских облигаций?

- 25 июня 2019, 08:46

- |

Российский рынок облигаций (внутренний и рублевый) из года в год остается предельно безопасным с точки зрения вероятности дефолта отдельных облигаций. Несмотря на громкие падения «Домашних денег», «О1» и ряда банковских субордов, нашей стабильности впору позавидовать. Статистика дефолтов за последние годы – менее 1% из всех погашаемых выпусков.

Откуда же берутся усредненные 11% дефолтных выпусков (по нашему прошлогоднему исследованию, t.me/probonds/48, именно такой их процент, в среднем, не будет погашен)? Причина в цикличности облигационного рынка: облигации активно дефолтят и реструктурируются (что почти одно и то же) в кризисные и особенно – посткризисные годы.

Далее вопрос: а кризис ждем? Если брать мировой рынок акций и долга – пожалуй. Можно по-разному оценивать происходящее, но 10-летние облигации под отрицательную ставку – очевидный пузырь. В России все иначе. Санкции отдалили нас от очередного фондового или кредитного кризиса на несколько лет, падение нефти вызвало структурный экономический кризис, который завершился только в 2016-17 годах.

( Читать дальше )

Где можно посмотреть общий процент дефолтов по облигациям за определенный период например за последний год?

- 19 апреля 2019, 20:36

- |

Разбираемся с временным и кредитным спредом. Почему Китай ждет больше корпоративных дефолтов?

- 12 февраля 2019, 13:10

- |

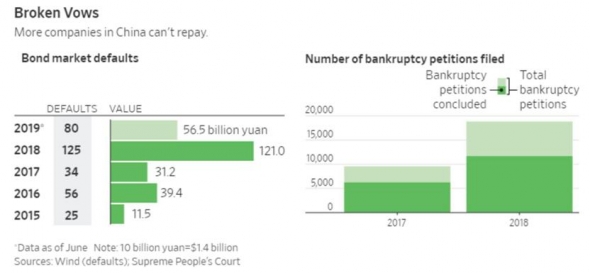

Пока рынок ждет вероятно разочаровывающей статистики по товарообороту Китая, которая еще раз подчеркнет наличие внешнего риска, отягощающего политику мировых ЦБ, рынок корпоративных долгов Китая также не дает соскучиться. С момента, как Пекин формально признал существование института банкротства в прошлом году, снежный ком из корпоративных дефолтов непрерывно рос и достиг пика в 2018. Тогда объем безнадежных обязательств составил 119.6 млрд. юаней.

Немного статистики от Bloomberg:

Но 2019 год уже сейчас обещает взять планку выше в плане количества банкротств. Две крупные китайские компании не смогли найти средства для обслуживания долга к началу февраля, возглавив список самых больших компаний по размеру активов, объявивших себя банкротом в Китае.

Первой компанией стала Minsheng Investment Group, частный инвестиционный фонд с интересами в сфере недвижимости и возобновляемой энергии. Компания должна была погасить облигацию номинальным размером 3 млрд. юаней 29 января, однако попросив отсрочку на три дня, все равно не смогла выполнить обязательства, сообщает Блумберг.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал