Диверсификация

Диверсификация с целью защиты от нерыночных рисков.

- 30 марта 2017, 10:48

- |

У меня сейчас один брокер и внезапно я стал ощущать, что я чувствую себя неуютно, от осознания того — что все мои деньги (точнее — Деньги) находятся на одном счёте

Не потому, что брокер ненадёжный — а потому, что я чётко усвоил правило о яйцах и корзинах

И я стал прикидывать варианты

1 Разнести Деньги по 2 (3,4) брокерам и совершать дублирующие сделки

Но это как-то хлопотно во всех смыслах

2 Купить на часть Денег инвестиционные золотые монеты

Но где их хранить ?

Дома — стрёмно, да и дома они мне нафиг не нужны, мне на них любоваться не нужно

В банковских ячейках — стрёмно

Вопщем — не самый удобный актив

3 Отнести Деньги в ПИФ !

Я издавна скептически относился к ПИФам, типа — «чо я сам не могу акции купить\продать? Эти дяди в ПИФах — умнее меня ?»

Но сейчас эта идея мне кажется не такой уж бесполезной

Надо только выбрать подходящий ПИФ или несколько разных

Естественно — открытытого типа, чтобы вовремя перекладываться

А какие варианты есть у вас ?

- комментировать

- ★6

- Комментарии ( 173 )

10 советов начинающим трейдерам

- 06 марта 2017, 17:39

- |

Работа на дому в виде торговли акциями в интернете представляет собой привлекательный образ жизни. Времена, когда для покупки акций надо было связываться с брокером, давно минули. Комиссии тоже значительно снизились. 21-й век ознаменовался появлением брокеров, предлагающих торговлю акциями через интернет. Многие из них предоставляют бесплатный доступ к своему программному обеспечению.

Работа на дому в виде торговли акциями в интернете представляет собой привлекательный образ жизни. Времена, когда для покупки акций надо было связываться с брокером, давно минули. Комиссии тоже значительно снизились. 21-й век ознаменовался появлением брокеров, предлагающих торговлю акциями через интернет. Многие из них предоставляют бесплатный доступ к своему программному обеспечению.

Открыть торговый счет и начать торговать акциями на реальные деньги очень легко. Это займет всего несколько минут. При этом, платить деньги брокеру придется только при совершении сделки. Комиссия взимается за каждую сделки и, как правило, невелика.

В данной статье мы рассмотрим несколько вопросов, связанных с торговлей акциями онлайн, которые помогут начинающим трейдерам быстрее освоиться на рынке. Несмотря на обилие доступных советов, трейдеру рекомендуется проводить собственные исследования. Помните, что любая возможность для совершения сделки, даже при появлении хорошего торгового сигнала, сопровождается изрядной долей риска.

( Читать дальше )

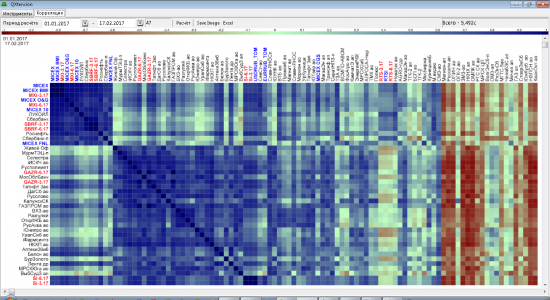

QUIK - перезагрузка

- 17 февраля 2017, 14:23

- |

У меня возникла острая необходимость заниматься диверсификацией портфеля, но как бы не был популярен QUIK, его ограниченные возможности не позволяют проводить анализ и выборку сразу по множеству инструментов — только индикаторы и только на одном графике. Пока втыкаешь в один вялый инструмент, рядом протекает активная жизнь. А в Excel - уже порядком поднадоело + не онлайн.

СТРАТЕГИЯ

Решил расширить возможности QUIK.

ТАКТИКА

— для начала сделал базовый-модуль:

[подключение к QUIK]

[получение текущих данных]

[закачка исторических данных]

[расчёт корреляций по всем акциям РФР+индексы]

АНАРХИЯ и HOLYWAR

Решением делюсь, т.к. заядлых Квикеров много, а софта мало, особенно заточенного под инвестора, а не под алго-HFT-дрочеров.

СКРИНШОТ

( Читать дальше )

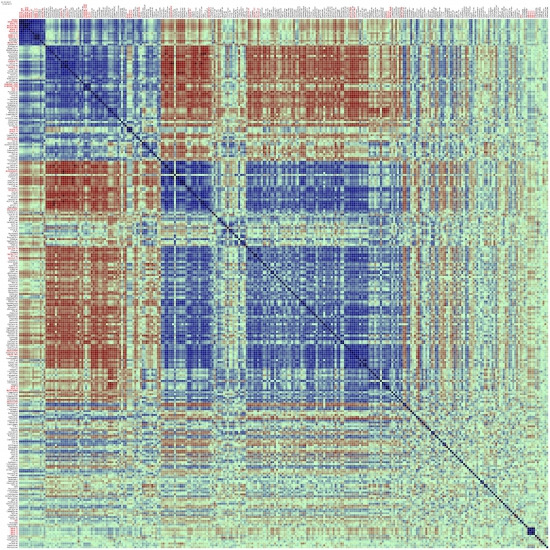

Корреляция РФР 2017.

- 16 февраля 2017, 12:35

- |

Корреляционная кластерная карта Российского рынка акций с начала 2017 года.

(в помощь ищущим чем бы задиверсифицироваться)

( Читать дальше )

Кейнс о диверсификации.

- 06 февраля 2017, 10:39

- |

Предполагать, что вложение небольших долей в большое количество разных компаний, о которых у меня нет информации, для достижения доходности лучше по сравнению с существенной долей в компании где у меня достаточно информации кажется мне пародией инвестиционной политики.

Ну и анонсированное в прошлом посте изменение портфеля:

Продаю 100 ОФЗ 25080. Цена 996,4, НКД 22,3, транзакц. изд. 0,1% Итого получаем 101768,13 добавим остаток ден. средст портфеля 929,3 получаем кэш 102697,43

Покупаем 30 акций Лукойла по цене открытия 3380,5 плюс 0,1% итого 101513,42 Остаток ден. ср. 1180,01

Джеймс Алтушер (James Altucher): Важные жизненные уроки, которые я вынес из трейдинга

- 15 декабря 2016, 10:16

- |

Дейтрейдинг — занятие не для слабых и трусливых. Джеймс Алтушер говорит, что дейтрейдинг чуть не уничтожил его.

Дейтрейдинг — занятие не для слабых и трусливых. Джеймс Алтушер говорит, что дейтрейдинг чуть не уничтожил его.

Джеймс, учредитель более чем 20 компаний, много лет занимался дейтрейдингом. На пике карьеры, с 2001 по 2004 годы, его объем торговли составлял 40-50 миллионов долларов США в день. Своими знаниями рынка он многократно делился с читателями The Financial Times и The Huffington Post. Кроме того, он является автором 11 книг (последний его бестселлер — «Выбери себя!»), а его блог просматривают миллионы людей по всему миру.

Ниже вы найдете советы Алтушера в отношении дейтрейдинга. Они выходят за рамки просто бизнеса. Джеймс говорит, что и по сей день руководствуется этими правилами в своей жизни.

Будущее предсказать невозможно

Каждый считает, что он может это сделать, но на самом деле — нет. Это правило применимо не только к торговле, но и ко всему остальному. Вы можете быть 10 лет женаты и вдруг — развестись.

( Читать дальше )

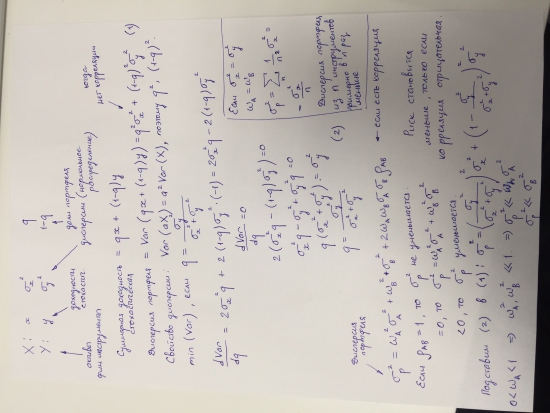

Польза диверсификации

- 03 декабря 2016, 11:17

- |

Доказательство этого факта на моем листке:

Смартлаб почему-то переворачивает страницу. Также сильно уменьшает разрешение. На маке она нормально отображается.

В общем, я не об этом. Я хотел рассказать о другой пользе, о которой умалчивается везде. Эту пользу можно понять, только будучи трейдером с достаточно большим опытом. Так вот, польза диверсификации еще в том, что быстрее достигается мат. ожидание. Это очень существенный плюс, так как можно буквально с первых дней увидеть, правильно ли вы мыслите относительно рынка, правильно ли входите. Если вы диверсифицировали портфель на, скажем, 10 инструментов и получили отрицательный результат, это похоже на то, что вы бы системно торговали и совершив 10 сделок получили отрицательный результат. То есть время для вас как будто ускоряется в 10 раз.

( Читать дальше )

Диверсификация - диверсия на прибыль.

- 30 ноября 2016, 12:27

- |

Разберем слово на составляющие. Ди — (греч.) приставка, означающая: дважды, двойной.

Версия — (от позднелат. versio — видоизменение, поворот)

фикс — Общее прототипическое значение — что-то фиксированное, неизменное

Ация — совокупность сходных проценозов той или иной сериальнойсмены (сукцессии), ведущей к становлению или восстановлению (демутации) сообществ ассоциации или, наоборот, к их дигрессии.

Теперь посмотрим, что это означает.

Дважды видоизмененная, фиксированная совокупность сходных процессов, ведущая к их дегрессии.

Вывод, диверсификация в вашем портфеле — это действие направленное на движение прибыли к нулю.

Вот что говорит Баффетт: «Диверсификация служит защитой от неосведомленности, – говорит Баффет. – Если вы хотите обезопасить себя от любых неприятностей, связанных с ситуацией на рынке, то должны вести себя как владелец, независимо от того идет речь о целой компании или только о ее акциях. В этом нет ничего плохого. Это самый надежный подход для тех, кто не знает, как необходимо анализировать деятельность компаний».

Диверсифицировать свой капитал, значит не знать что делать и боятся риска!

Интересно, а как можно заработать, если делать что -то, одновременно, чтобы не победить и чтобы победить, на рынке?

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал