Дивиденды 2020

ЛУКОЙЛ: сегодня див.отсечка с непривычно низкой доходностью

- 16 декабря 2020, 09:23

- |

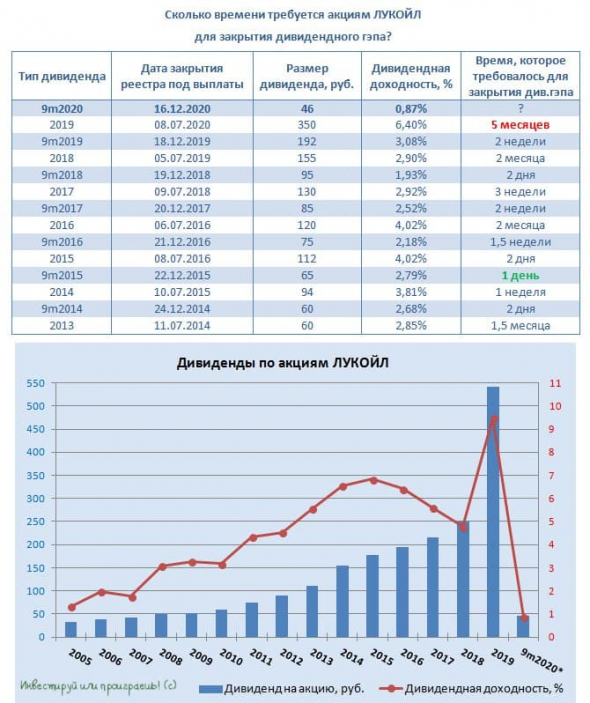

💼 Вряд ли стоит удивляться, но в этом году на закрытие дивидендного гэпа акциям ЛУКОЙЛа потребовалось целых пять месяцев! За последние семь лет точно по статистике это удавалось сделать куда быстрее, но високосный 2020-й – это отдельная история. Хорошо, что вообще успели закрыть дивидендный гэп в этом году – весной мы об этом могли только мечтать в самых сладких снах, а ожидания по рынку в целом были куда более мрачные и пессимистичные.

Но не будем о грустном. На календаре 16 декабря, а это значит, что уже сегодня ЛУКОЙЛ порадует своих акционеров промежуточными выплатами за 9 месяцев 2020 года в размере 46 руб. на акцию. Правда, промежуточная ДД составит неприлично скромные 0,87%, но что поделать — таковы реалии уходящего года!

Будем верить, что год грядущий, который будет годом Быка (!) по Восточному китайскому календарю, ознаменуется ростом финансовых показателей и дивидендных выплат по всем фронтам, а COVID-19 человечество, наконец, начнёт побеждать, возвращая мировую и российскую экономику на тропу роста!

- комментировать

- Комментарии ( 0 )

Сургутнефтегаз: сильная отчётность и перспективы фантастических дивидендов

- 12 декабря 2020, 09:56

- |

Сургутнефтегаз отчитался по РСБУ за 9 месяцев 2020 года, сообщив о рекордной чистой прибыли в размере 903,7 млрд рублей, которая превзошла аналогичный результат шестилетней давности. Если сравнивать с прошлым годом, то чистая прибыль выросла и вовсе почти в 8 раз, оказавшись заметно выше средних прогнозов аналитиков, ожидавших увидеть за отчётный период 850 млрд рублей:

И это притом, что выручка компании с января по сентябрь сократилась почти в 1,5 раза (г/г) до 764,1 млрд рублей, что объясняется снижением цен на нефть по сравнению с прошлым годом, негативным влиянием нового соглашения ОПЕК+ (снижение добычи) и коронавирусными явлениями, неминуемо оказавшими заметное влияние на спрос нефти и нефтепродуктов в целом.

Но разве о снижении прибыли от продаж (см.синий столбец на картинке ниже) должны переживать акционеры префов Сургутнефтегаза? Ну конечно же нет! Куда важнее валютная кубышка компании, которая на конец отчётного периода оценивалась на уровне 3,8 трлн рублей в отечественной валюте, по-прежнему принося небольшую часть доходов в виде процентов за владение кубышкой (см.зелёный столбец) и, самое главное, отражаемую в чистой прибыли рублёвую переоценку этой кубышки. А с учётом того, что по состоянию на 31.12.2019 за один доллар давали 61,91 руб., а девятью месяцами спустя – уже 79,68 руб., сами понимаете – переоценка оказалась весьма существенной.

( Читать дальше )

Российский нефтегазовый сектор: в поисках лидеров и аутсайдеров

- 08 декабря 2020, 15:10

- |

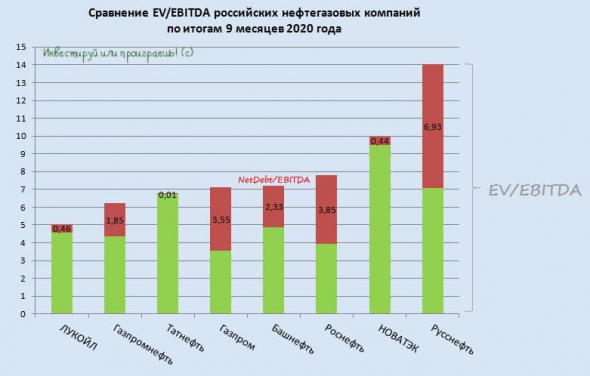

🛢 Предлагаю теперь заглянуть в российский нефтегазовый сектор и попытаться подвести финансовые итоги минувших 9 месяцев 2020 года, для чего мы традиционно выстроим компании по значению мультипликатора EV/EBITDA и посмотрим, как изменилась картина в целом.

📊 Что сразу же бросается в глаза: заметно выросли мультипликаторы EV/EBITDA по всем компаниям сектора. Если год назад шесть из возьми сегодняшних участников могли похвастаться значениями от 2,5х до 4,5х, то теперь ни одна компания не оценивается рынком ниже 5х по соотношению EV/EBITDA. И тому есть вполне объяснимые причины, о которых мы с вами регулярно вспоминаем: COVID-19, падение цен на нефть (особенно в первой половине текущего года), соглашение ОПЕК, крах мировой экономики, замедление мировой промышленности и деловой активности, локдауны целого ряда стран, резкое сокращение авиаперелётов по всей планете и т.д. и т.п.

🦠 Тем не менее, определённую надежду в этом смысле вселяют ковидные вакцины, к которым человечество стремительно приближается, да и острая фаза пандемии вряд ли растянется на годы, а потому оптимистично настроенные в отношении нефтянки инвесторы могут через определённое время получить заслуженную награду за свою веру в нефтегазовую отрасль и инвестиционную смелость.

💼 Поэтому, забегая вперёд, сразу скажу, что все рассматриваемые сегодня компании (за исключением разве что Русснефти) так или иначе сохраняют определённый потенциал для роста и, скорее всего, котировки их акций будут двигаться дружно и в одном общем тренде. А, значит, решение покупать те или иные бумаги – принимать уже исключительно вам. Быть может, где-то интуиция вам подскажет, где-то свою решающую роль окажет любовь или нелюбовь к госкомпаниям, или же для вас главный критерий – рост бизнеса? В общем, пища для размышлений определённо присутствует.

( Читать дальше )

ФСК ЕЭС: дивидендная стабильность, на зависть всем

- 29 ноября 2020, 22:06

- |

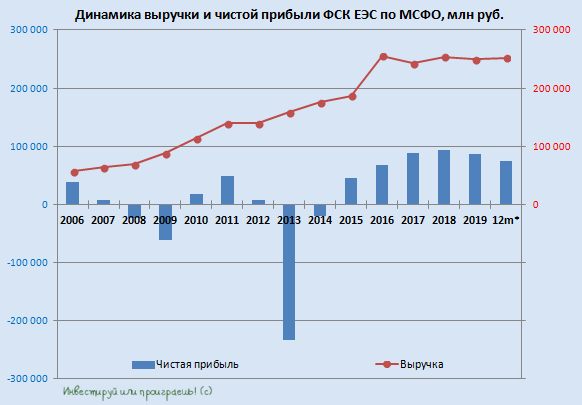

ФСК отчиталась по МСФО за 9 месяцев 2020 года, сообщив о весьма достойных результатах за этот период, особенно с учётом тех коронавирусных вызовов, с которыми нам всем пришлось столкнуться в этом високосном году.

На фоне снижения выручки от основного сегмента ФСК ЕЭС (передача электроэнергии) на 0,9% (г/г) до 165,4 млрд рублей, доходы от технологического присоединения (ТП) к сетям практически удвоились, достигнув 4,6 млрд. И это притом, что ТП является самой высокомаржинальной статьёй доходов компании! Добавляем сюда бурный семикратный рост доходов от строительных услуг (с 0,3 до 2,1 млрд рублей), в результате изменения процента завершения работ на разных этапах строительных проектов – и получаем рост выручки ФСК ЕЭС по итогам 9 месяцев 2020 года на 1,6% до 176,2 млрд рублей.

Операционные расходы показали опережающую динамику по сравнению с выручкой, увеличившись в отчётном периоде на 4,9% до 112,2 млрд рублей, а прошлогодний «Доход от выбытия активов» в размере 10,4 млрд рублей, ставший следствием состоявшейся сделки по обмену активов с ДВЭУК, на сей раз отсутствовал в этой графе доходов. Как результат – резкое сокращение операционной прибыли (с 83,1 до 67,8 млрд рублей) и чистой прибыли (с 70,4 до 58,5 млрд).

( Читать дальше )

МТС: подведём итоги 3 кв. 2020 года

- 20 ноября 2020, 13:25

- |

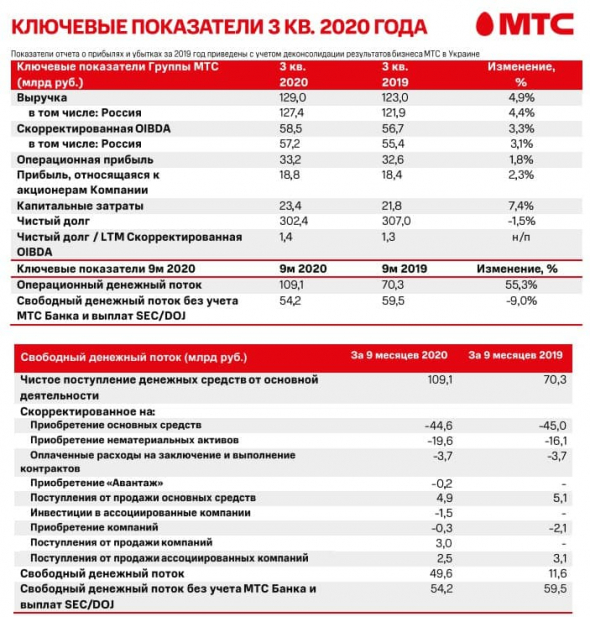

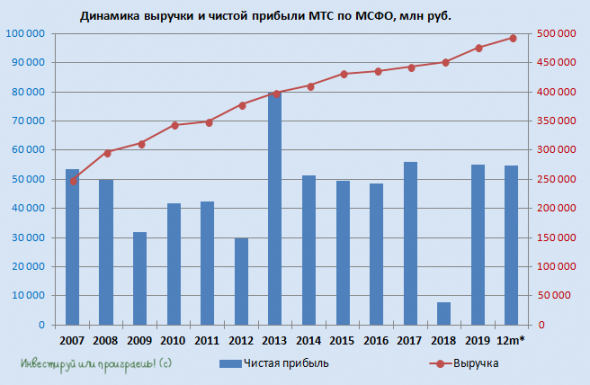

Добрался я, наконец, до финансовой отчётности МТС по МСФО за 3 кв. 2020 года, и т.к. с момента публикации уже прошло несколько дней, предлагаю в неё глубоко не погружаться, а ограничиться основными фактами, тезисами и мыслями о будущем компании.

✅ Прежде всего, стоит отметить, что результаты компании за минувшие три месяца оказались весьма сильными и превзошли прогнозы аналитиков: выручка выросла на 4% (г/г), скорректированная EBITDA прибавила на 3,3%, а чистая прибыль ограничилась ростом на 2,3%.

Хорошую динамику продемонстрировали как традиционные телекоммуникационные услуги, так и новые сегменты (финтех, медиа, облачные и цифровые решения), которые обеспечили более половины роста доходов МТС по сравнению с прошлым годом. В свою очередь, одним из главных негативных факторов стало выбытие высокомаржинальных роуминговых доходов (в компании эту цифру оценили в минус 2,2 млрд рублей).

( Читать дальше )

Газпромнефть: заглянем в финансовую отчётность за 9m2020

- 19 ноября 2020, 16:52

- |

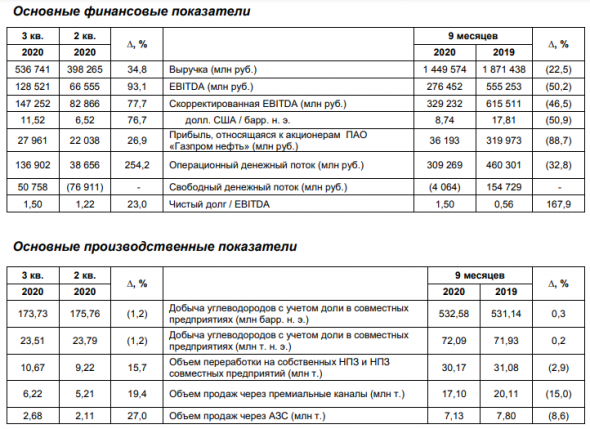

ГазпромНефть отчиталась по МСФО за 3 кв. и 9 мес. 2020 года, а также представила свои производственные результаты за этот период:

Добыча углеводородов с июля по сентябрь составила 173,7 млн барр.н.э, снизившись по отношению ко 2 кв. 2020 года на 1,2% (кв/кв), вследствие ограничений в рамках сделки ОПЕК+, а в масштабе 9 мес. 2020 года её и вовсе удалось удержать на прошлогодних уровнях: добыча углеводородов даже прибавила на 0,3% (г/г) до 532,6 млн барр.н.э.

( Читать дальше )

ОГК-2: разбираемся в финансовой отчётности за 9m2020

- 15 ноября 2020, 14:56

- |

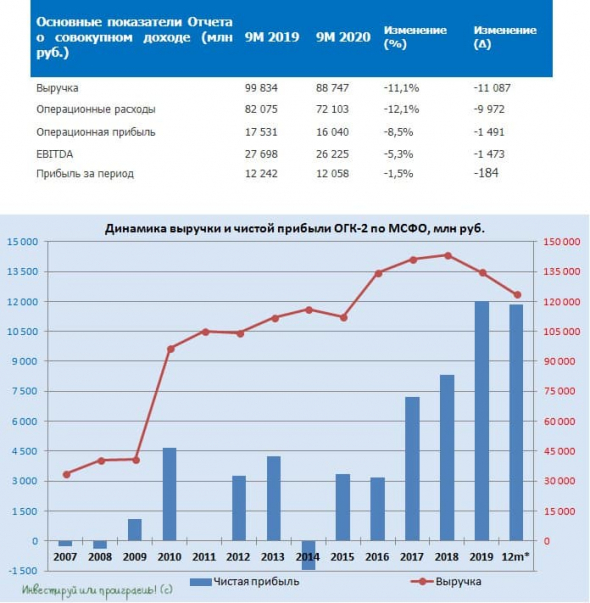

Вслед за ТГК-1 пришёл черёд заглянуть и в отчётность ОГК-2 по МСФО, которая последней из трёх сестёр по ГЭХу представила свои финансовые результаты за 9 месяцев 2020 года.

Много букв здесь не потребуется, да и не хочется утомлять вас в этот прекрасный воскресный день скучной информацией, поэтому постараюсь быть максимально кратким и минимально скучным для вашего отдыхающего сознания.

📉 Итак, под влиянием снижения выработки электроэнергии (на фоне аномально тёплой зимы, ограничительных мер из-за COVID-19 и оптимизации производственной деятельности), а также негативной ценовой динамики на рынке РСВ, выручка ОГК-2 с января по сентябрь заметно снизилась – сразу на 11,1% (г/г) до 88,7 млрд рублей.

⛩ В качестве поддержки своё высокорентабельное плечо в трудную минуту подставил сегмент ДПМ, однако и ему оказалось не по силам справиться с нахлынувшим негативом и кардинально повлиять на динамику доходов. Правда, повышенные платежи в рамках ДПМ компания будет получать вплоть до конца 2022 года, а потому для выхода на эффектную финишную прямую время ещё есть. Да и определённые надежды на улучшение ценовой конъюнктуры на рынке РСВ также остаются.

( Читать дальше )

Акции НЛМК удвоились с мартовских минимумов, но что дальше?

- 14 ноября 2020, 10:37

- |

ИСТОЧНИК

📈 С коронавирусных мартовских минимумов 2020 года акции НЛМК за какие-то восемь месяцев взяли и удвоились в цене, вплотную приблизившись к круглому уровню в 200 рублей, который они ещё никогда не покоряли. Собственно, и текущие значения котировок – это новые исторические максимумы для котировок, о которых ещё весной было страшно даже мечтать.

❓Откуда взялся такой позитив и почему акции НЛМК так уверенно и практически безоткатно движутся вверх? Попробуем разобраться, выделив основные моменты:

✅ Высокий уровень вертикальной интеграции, подразумевающий обеспечение собственным сырьём и энергоресурсами, что особенно важно в волатильные времена. Как пример – ММК, которая сейчас страдает от высоких цен на железную руду на мировом рынке, в то время как НЛМК почти полностью обеспечена ею и не реагирует на эти ценовые вызовы.

( Читать дальше )

Юнипро: высокие дивиденды стали на шаг ближе

- 11 ноября 2020, 10:47

- |

Юнипро по итогам 9 месяцев 2020 года снизила чистую прибыль по МСФО ровно на четверть, по сравнению с аналогичным периодом прошлого года, до 10,2 млрд рублей. Показатель EBITDA не досчитался чуть более 10% (г/г), довольствовавшись результатом в 19,2 млрд.

Причиной тому – слабая динамика выручки (-7,4% до 54,8 млрд рублей), на фоне куда более скромного снижения операционных расходов – всего на 1,2% до 42,4 млрд. За причинами далеко ходить не надо: цены на электроэнергию оказались ниже прошлогодних, да ещё и выработка электроэнергии не досчиталась сразу 10%, неуклонно снижаясь в последние годы.

📙 В представленной презентации Юнипро говорится, что компания начнёт получать платежи по ДПМ за третий энергоблок Берёзовской ГРЭС со 2 кв. 2021 года, а германский энергоконцерн Uniper ещё раз подтвердил срок его запуска в первом полугодии следующего года. Очень хочется верить, что показания российской дочки и немецкой материнской энергокомпании сходятся не случайно, и мы действительно дождёмся уже в ближайшем будущем долгожданный ввод в эксплуатацию застрявшего на ремонте аварийного энергоблока.

( Читать дальше )

Какие акции купить на российском рынке?

- 01 ноября 2020, 12:47

- |

📗 Я обещал вам написать пост со своим мнением относительно российских компаний, акции которых сейчас можно рассмотреть для покупки (НЕ из нефтегазовой отрасли) — выполняю своё обещание.

Буду предельно краток и крайне лаконичен, т.к. пишу пост с телефона (а это то ещё испытание), да и много букв в воскресенье вряд ли кто-то из вас захочет читать. К тому же, по соответствующему хэштегу напротив каждой компании, который я специально привёл в тексте, вы легко можете перейти и почитать массу полезной информации в виде опубликованных ранее постов. Правда, чтобы хэштеги были кликабельными, для этого нужно будет почитать этот же пост в моём телеграм-канале.

Итак, поехали:

1️⃣ Юнипро (#UPRO)

Достойный кандидат в любой инвестиционный портфель, который из спящего дивидендного птенца с ДД около 8% может превратиться в самого настоящего грозного орла с ДД порядка 12,4% (по текущим котировкам).

По сути это квазиоблигация, с возможными перспективами роста доходности. Правда, усталость от ввода в эксплуатацию третьего энергоблока Берёзовской ГРЭС изрядно накопилась, но именно благодаря этому у нас есть шанс купить акции Юнипро по таким привлекательным ценникам.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал