Дневник

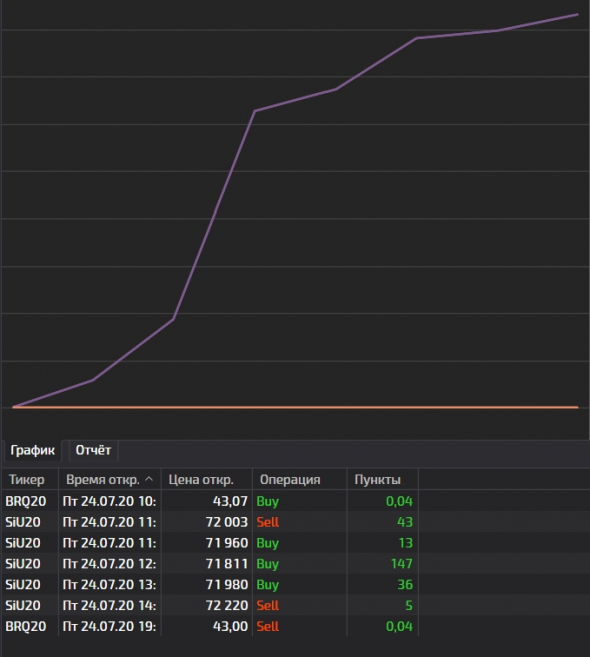

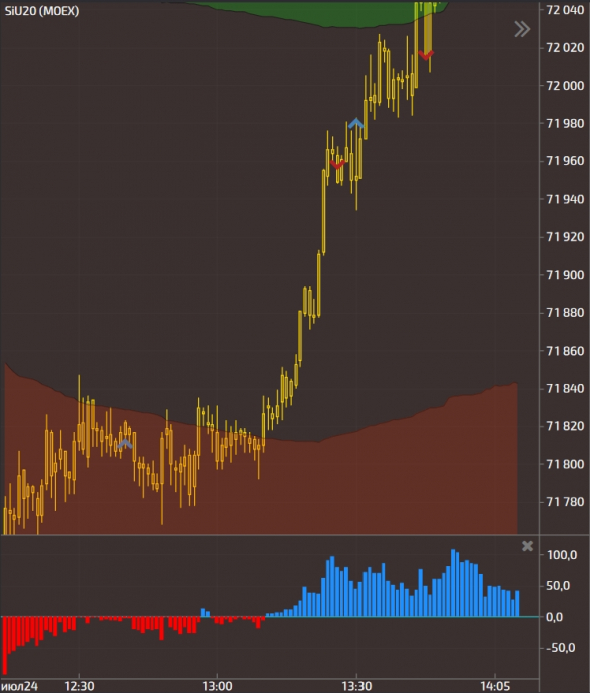

My trade journal / Day #3

- 24 июля 2020, 19:40

- |

- комментировать

- Комментарии ( 2 )

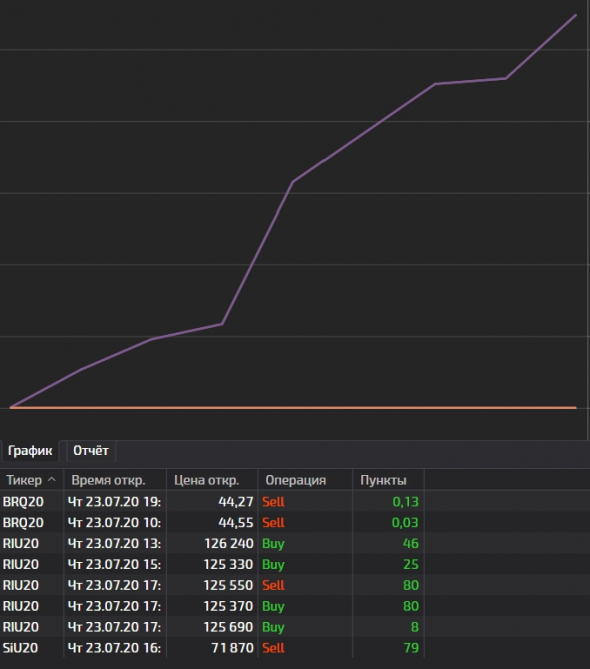

My trade journal / Day #2

- 23 июля 2020, 18:35

- |

Совершено 8 сделок; WinRate 100%

Br +16 tick’s; Si +79 tick’s; Ri +23 tick’s

Лучший трейд за сегодня:

( Читать дальше )

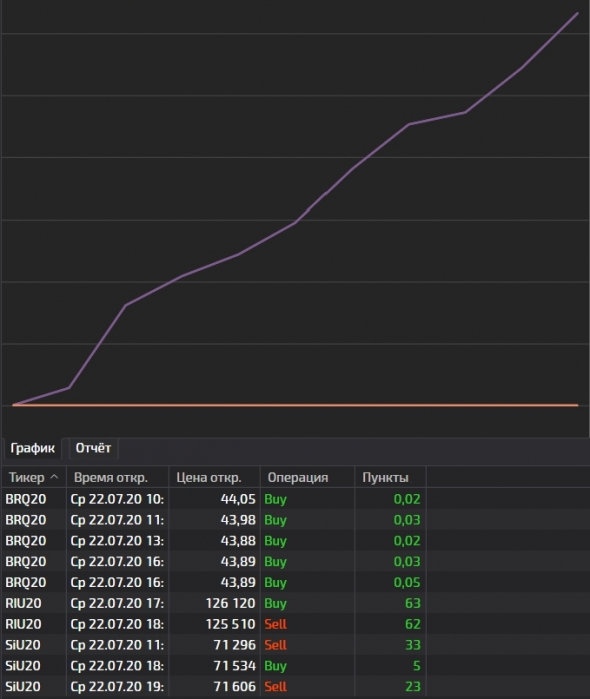

My trade journal / Day #1

- 22 июля 2020, 19:32

- |

Совершено 10 сделок; WinRate 100%

7 Long; 3 Short;

Br +15 tick’s; Si +61 tick’s; Ri +12 tick’s

Лучший трейд за сегодня:

( Читать дальше )

📘 Маленькая, но очень полезная книга! ДНЕВНИК СДЕЛОК - самая важная часть успеха трейдера!

- 20 июля 2020, 15:54

- |

🙇Книга эта очень простая и написана понятным языком. Автор предлагает рабочую систему, и в случае, если она вам не подходит дает варианты построения своей системы. Я считаю, что ее можно прочитать, и даже перечитать снова (кто уже читал). Ведь спустя 10 лет, когда я впервые с ней познакомился, я уже стал другим человеком и воспринимаю ее по новому. А из всех ТОП идей книги — самой главной считаю идею постраения таблицы вероятности хода цены. Ее вы сможете увидеть ниже.

( Читать дальше )

Итоги июня.

- 01 июля 2020, 23:19

- |

Очень скучный месяц. И при этом не прибыльный. Всё-таки нет здесь прямой зависимости.

Итоги июня.

Депо: +0,41%. IMOEX: +0,31%.

Обогнал индекс на росте :) Но радости нет особой. Боковик-с.

Весь месяц индексы провалялись в боковике. Депо выходило в плюс по году, но к концу месяца сползло чуть ниже уровня 1 января. Стоит отметить, что из портфеля вышли и не вернулись дивиденды Газпромнефти и Юнипро — они улучшат статистику в следующем месяце.

Эквити открыто в профиле.

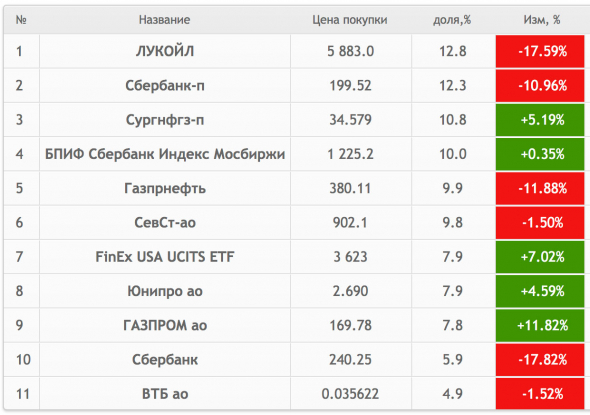

Структура портфеля на 1 июля.

Акции — 85%. Кэш — 15%.

Структура портфеля акций:

Что делалось:

Не делалось почти ничего. Были намечены цели — и я ждал выхода на них. Не дождался. Рынок болтался в узком боковом канале.

В какой-то момент скинул мелкий объём Детского мира, который так и не успел закупить в нормальном количестве по хорошей цене. Было 3% на дне портфеля — зафиксил 7.3% профита. За месяц — неплохо в процентах. В рублях там немного, конечно.

( Читать дальше )

Итоги апреля 2020

- 02 мая 2020, 21:36

- |

Очень скучно. Довольно прибыльно. Есть подозрение, что это взаимосвязано.

Итоги апреля:

Депо: +4.0%. IMOEX: +5.65%

Снова отстаю от индекса на росте. Весь месяц не росли Сбербанк и Сурпреф. Но при этом апрель стал для меня самым профитным месяцем ever. Ещё ни разу 4% за месяц не делал.

Эквити открыто в профиле.

Структура портфеля на первое апреля:

Акции — 93%. Кэш — 7%.

К этому добавлен лонг SIM0 — на 6% портфеля.

Что делалось:

Снова всё делалось по плану — от этого так скучно, что даже не хочется писать этот обзор :)

К середине апреля, когда рост стал подозрительным, распродал часть портфеля, сформировал 10% резерв в кэше. Подождал падения и стал откупать очень медленно. На проливе купил чуть-чуть Лукойла. Добрал немного SBMX — строго по стратегии. Доля этого индексного ЕТФ выросла уже до 10%.

( Читать дальше )

Жизнь после 45

- 30 апреля 2020, 13:26

- |

( Читать дальше )

Начало моего дневника

- 04 апреля 2020, 10:02

- |

Спустя 3 года наконец нашел пароль от входа на смартлаб!)

По этому случаю решил начать писать про свои успехи/неудачи в инвестировании. Данный бложик в большей степени ориентирован на меня самого, я не собираюсь никого здесь учить и не говорю, что я супер-гуру. Просто с этим дневником мысли как то структурируются и я надеюсь, это приведет в более осознанной торговле и совершению меньше необдуманных поступков. Это как раз то, что советует мой психотерапевт.

Например, я сейчас очень огорчен тем, что поддавшись эмоциям, были куплены акции лукойла в январе по 6000+ рублей, хотя было очевидно, что стоимость нефти упадет и упадет на много %%. И еще я бы хотел сократить свою позицию по сбер-префу. Изначально было понятно, что не нужно его покупать на большую долю от портфеля с учетом кризиса и возможном сокращении дивов, но опять же, поддавшись эмоциям, я совершил ошибку.

В этом дневнике я буду публиковать все совершенные мною сделки, структуру портфеля и как то пояснять логику совершенных действий.

Увидимся в понедельник. Напишу про структуру портфеля и про то, что я хочу.

Итоги марта 2020.

- 01 апреля 2020, 10:21

- |

Март сильно вымотал нервы, но при этом был отторгован точно по плану.

Главный вывод, который я сделал на этом обвале — когда эмоции зашкаливают, чёткий план спасает и не даёт натворить ничего лишнего. Опыт получен. В следующий раз постараюсь в такой ситуации выработать чуть более удачный план :)

Итоги марта:

Депо: -7.19%. IMOEX: -9.92%.

Депо заметно приблизилось к индексу по составу, разница в результатах достигнута за счёт добора позиций по низкой цене.

Эквити доступно в профиле.

Структура портфеля на первое апреля:

Акции — 96,5%. Кэш — 3,5%.

Структура портфеля акций на первое апреля:

Что делалось:

Делалось всё по плану. На конец февраля у меня оставалось около 12% резервов на счёте. Первую неделю марта я переводил эти резервы в акции. Искренне думал, что ниже 2500 по ММВБ мы не улетим. Когда резервы кончились — взял паузу и стал ждать намеченного уровня 990 по РТС, чтобы подтянуть баксы с депозита. Дождался. Довнёс примерно процентов 15 к сумме депо — и тоже стал закупать акции. Сформировал новую позицию в Газпроме со средней 169,7. Докупал по мелочи другие бумаги.

( Читать дальше )

Итоги февраля.

- 01 марта 2020, 20:05

- |

Когда я месяц назад в прошлом обзоре писал, что жду красный месяц по российским индексам и просадку по SP500, сравнимую с просадкой на эпидемии Эболы — я, конечно, не ждал такой паники, которую мы увидели в конце февраля. Это тот случай, когда я сам не рад, что прогнозы сбылись.

Но эта история лишний раз подтверждает тезис Мераба Мамардашвили, что лучший способ разобраться в запутанной ситуации — это сесть, собраться с мыслями и написать связный текст.

Поэтому продолжаю.

Итоги февраля.

Депо: -5.21%. IMOEX: -9.48%.

Эквити можно увидеть в профиле.

Месяц отработан почти в два раза лучше индекса. Но хорошим месяцем назвать этот февраль как-то не получается :)

Структура портфеля на первое марта.

Акции (втч FXUS и SBMX) — 88.2%

Резервы — 11.8%, в тч ОФЗ — 3.5%, FXRU — 6.6%, кэш — 1.7%.

Структура портфеля акций на 1 марта:

Что делалось.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал