Долг США

А черный ли лебедь?

- 08 апреля 2025, 13:53

- |

Анализируя происходящее, вижу три ключевые тенденции:

1. Трамп не знает, что делает. Есть ли подтверждение такой позиции в реальной экономике?

Есть. Первое – рост потребительских цен из-за введения тарифов на импорт. Да, это повысит стоимость жизни для среднего домохозяйства. (Уже в февраля 2025 года, когда пошлины были еще “удобоваримыми”, Петерсоновский институт рассчитал, что стоимость жизни повысится на $1,200–$2,600 в год). Сейчас цифры вырастут в разы.

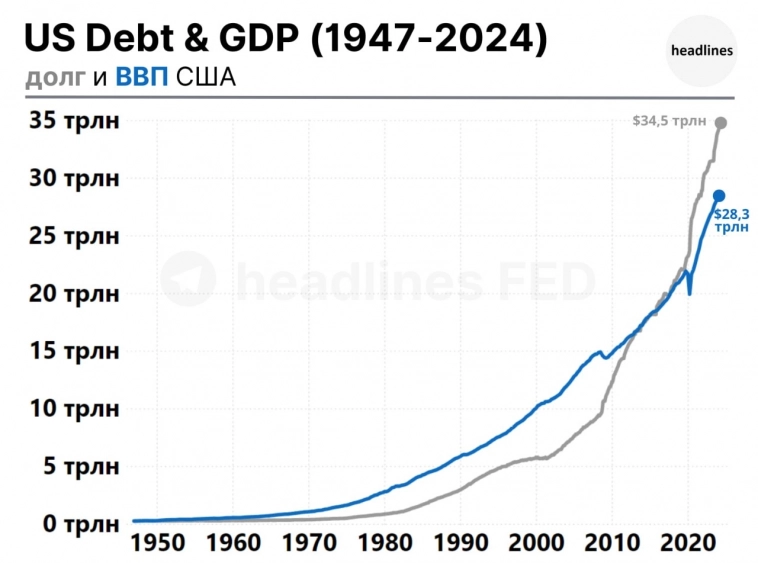

Далее, увеличение госдолга – продление налоговых льгот 2017 года и снижение корпоративного налога до 15% — увеличит долг США до 149% ВВП к 2035 году. Ну и, конечно, сбывшееся “пророчество” тех, кто еще перед приходом Трампа кричали о дестабилизации рынков. Правда, они говорили о падении фондового рынка всего на 10%.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Block (Square) видит новые возможности в закредитованности населения США

- 28 октября 2024, 21:32

- |

Block Inc. (ранее — Square, SQ) отчиталась за 2 квартал 2024 г. (2Q24) 1 августа после закрытия рынков. Чистая выручка выросла на 11,2% до $6,15 млрд. Выручка без учёта биткоина (ex-BTC) взлетела на 13% до $3,54 млрд. Скорректированная чистая прибыль в расчёте на 1 акцию с учётом размытия (non-GAAP diluted EPS) $0,93 по сравнению с $0,4 во 2Q23.

Согласно LSEG (Refinitiv), аналитики в среднем прогнозировали выручку $6,28 млрд и EPS $0,84.

Общий объём платежей (Gross Payment Volume, GPV) прибавил 4,9% и достиг $61,9 млрд. Скорректированная (adjusted) EBITDA взлетела в 2 раза до $760 млн по сравнению с $384 млн во 2Q23. Валовая прибыль Block выросла на 20% до $2,23 млрд. Валовая прибыль направления, связанного с услугами для бизнеса (Square), прибавила 14,7% и составила $923 млн. Валовая прибыль приложения Cash App взлетела на 23% до $1,3 млрд.

Денежные средства и эквиваленты плюс к/с фин. вложения составили $8,5 млрд. Чистый долг отрицательный.

Итоги 2023 г. GPV вырос на 12% до $227,7 млрд.

( Читать дальше )

Инвесторам следует накапливать больше золота в долгосрочной перспективе, считают "Big Short" инвесторы — Business Insider

- 30 июля 2024, 15:35

- |

Дэнни Мозес, Портер Коллинз и Винсент Дэниел — три жителя Уолл-стрит, сколотившие состояние на ставках против рынка жилья во время кризиса низкокачественных ипотечных кредитов, — говорят, что золото остается одной из главных долгосрочных ставок в их портфелях.

Во многом это связано с ростом уровня долга в США, сказал Коллинз CNBC в прошлую пятницу, а Дэниел добавил, что группа увидела «огромное обесценивание» доллара США в ближайшие годы.

Долг США в этом году достиг рекордных 35 триллионов долларов, согласно данным Казначейства США, что отражает быстрые темпы заимствований, которые беспокоили экономистов на протяжении десятилетий. Рост уровня долга может усилить колебания среди покупателей долговых обязательств США, что может подстегнуть инфляцию и нанести ущерб стоимости доллара, ранее говорили экономисты Business Insider.

Коллинз и Дэниел — соучредители Seawolf Capital — в своем ежегодном письме акционерам заявили, что у них остаются длинные позиции по золоту, золотодобытчикам и драгоценным металлам, таким как серебро. Финансовая фирма «покупала почти каждое падение» этих активов за последние четыре года, говорится в письме.

( Читать дальше )

Госдолг США впервые в истории достиг $35 трлн

- 29 июля 2024, 21:54

- |

ria.ru/20240729/gosdolg-1962793847.html

Смена партнёра: Япония и Великобритания сливают госдолг США, а Китай наоборот в него вкладывается

- 20 июня 2024, 16:49

- |

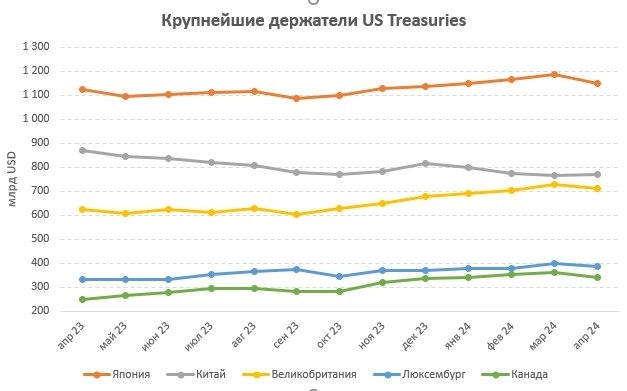

Данные по трежерис Минфин публикует с задержкой в полтора месяца, так что свежие данные не такие уж и свежие — за апрель. Но картину вырисовывают прелюбопытную. Япония сразу на 30млрд сократила свои вложения в американский долг. Самураи вообще нюх потеряли что ли? Сейчас на них натравят гринписовцев за слитую в мировой океан радиоактивную водичку с Фукусимы, вчинят им гигантские штрафы за порчу общего имущества, и экономика резко пойдёт по одному месту. Если покопаться в памяти, выяснится, что в начале весны ЦБ Японии отказался от отрицательной ключевой ставки. Отход от ультрамягкой денежно-кредитной политики подтолкнул тот факт, что «базовая инфляция», которая исключает цены на продукты питания и энергоносители, уже более года превышала целевой показатель в 2%.

( Читать дальше )

Долг США больше ВВП страны на $6.2 трлн.

- 27 мая 2024, 11:51

- |

Впервые долг превысил ВВП в 2012 году и с тех пор ситуация только ухудшается.

headlines F.

______________

Закрытые каналы с бóльшим количеством исследований от команды headlines:

Технический анализ: t.me/headlines_TA_bot

Рыночные настроения и позиционирования: t.me/headlines_sentiment_bot

Количественный анализ: t.me/headlines_QUANTS_bot

Детальное изучение действий ФРС: t.me/headlines_FED_bot

Про ВВП США! И почему самый большой, возможно, не самый большой

- 11 января 2024, 16:55

- |

Про то, что текущие всеобщие принятые способы измерения благосостояния страны неидеальны и имеют свои недостатки известно давно и всем экономистам. Тот же Кузнец - разработчик системы национальных счетов (в том числе расчёта ВВП) ещё тогда писал, что показатели имеют свои особенности и не могут полностью отразить ситуацию с экономикой. Правда, стоит так же сказать, что как только пошёл разговор о внедрении его системы счетов в госстатистику его собственная критика практически сошла на нет.

Но вернёмся к текущему моменту. О том, что экономика США а главное её размер, измеренный ВВП не в малой степени виртуальный в прямом и переносном смысле, также не является новостью для экономистов и тем, кто глубже интересуется этими вопросами. По этой же самой причине доля России в мировом ВВП кажущаяся всего в 2% (между тем это 9-ое место по прогнозам МВФ на 2023 год), тоже не отражает всей действительности. Если Китай является мировой фабрикой, то Россия точно один из самых крупных поставщиков ресурсов, и эти объёмы просто нечем заменить, по крайней мере в среднесрочной перспективе, а по отдельным позициям и в долгосрочной.

( Читать дальше )

Минфин США опубликовал планы по займам на полгода:

- 31 октября 2023, 16:00

- |

✔️ В 4 квартале 2023 года планирует занимать $776 млрд на рынке, что на $76 млрд меньше предыдущего плана, но все равно много. Из них $276 млрд уже занял, т.е. осталось около $500 млрд.

✔️ В 1 квартале 2024 года планирует занимать $816 млрд на рынке.

Фактически Минфин хочет занимать по ~$0.8 трлн в квартал и останавливаться не собирается, хотя темп заимствований в ноябре-декабре немного снизится. .

При этом, ведомство Йеллен планирует поддерживать остаток кэша в объеме $750 млрд на конец каждого квартала, т.е. вернет немного кэша в систему (сейчас у него $828 млрд на счетах в ФРС) к концу года.

Бюджет США: «идем по совершенно неустойчивому пути»

- 14 июля 2023, 11:51

- |

Саммерс особо на тему бюджет раньше так не напрягался, ну а поводы объективно есть. Дефицит бюджета США в июне снова оказался выше ожидаемого и составил $227.8 млрд – квартальные налоги не помогли, потому как расходы выросли до $646.1 млрд (+17.6% г/г) и рост расходов происходит несмотря на существенное сокращение расходов связанных с антиковидными мерами. Доходы составили $418.3 млрд (-9.2% г/г), существенно снизились поступления налогов на доходы населения (-26% г/г).

Расходы на обслуживание долга продолжали расти – в июле на проценты Минфин США потратил $122.5 млрд (+25% г/г) За последние 12 месяцев Минфин США потратил на проценты по долгу $840 млрд (с поправкой на дивиденды ФРС), годом ранее было $542 млрд. При этом, нужно учитывать, что средняя ставка обслуживания долга за последние 12 месяцев составила 2.35% годовых, а в июне составила 2.76% годовых, т.е. здесь еще впереди существенный рост стоимости обслуживания долга.

( Читать дальше )

Какой текущий рыночный долг на балансе Минфина США?

- 14 июля 2023, 11:35

- |

Как изменялся долг и как раньше спасали систему?

Операция спасения системы в кризис 2008-2009 в активной фазе началась с сентября 2008 и продолжалась до декабря 2011. Начали, имея рыночный долг в 4.9 трлн, а к декабрю 2011 долг вырос до 9.9 трлн.

▪️ Цена спасения экономики в 2009-2011 составила 5 трлн за 40 месяцев (в среднем 125 млрд в месяц), из которых займы в векселях составили 0.3 трлн, в нотах – 4 трлн, в бондах – 0.5 трлн и в TIPS – 0.2 трлн. В активную фазу кризиса Минфин использовал для займов векселя, но перераспределил долг в дальнейшем в бумаге с дюрацией от 2 до 10 лет.

▪️ С января 2012 по февраль 2020 (за 97 месяцев) рыночный долг вырос на 6.8 трлн до 16.7 трлн (в среднем 70 млрд в месяц), из которых векселя – 0.9 трлн, ноты – 3.4 трлн, бонды – 1.3 трлн, TIPS – 0.8 трлн, FRN – 0.4 трлн. Смещение в долгосрочные трежерис – 20% от чистых размещений против 10% в 2009-2011.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал