ЕВРОДОЛЛАР

Ошибка Пауэлла. Обзор на предстоящую неделю от 06.01.2019

- 06 января 2019, 22:27

- |

По ФА…

Nonfarm Payrolls

Отчет по рынку труда вышел сильным, превысив все ожидания банков и участников рынка, но реакция на него была неоправданно слабой.

Возможно, инвесторы не торопились покупать доллар, ожидая выступление главы ФРС Пауэлла, и они не ошиблись в своих ожиданиях.

Основные компоненты отчета по рынку труда за декабрь:

— Количество новых рабочих мест 312К против 180К+- прогноза, ревизия за два предыдущих месяца +58К: октябрь пересмотрен до 274К против 237К ранее, ноябрь до 176К против 155К ранее;

— Уровень безработицы U3 3,9% против 3,7% ранее;

— Уровень безработицы U6 7,6% против 7,6% ранее;

— Уровень участия в рабочей силе 63,1% против 62,9% ранее;

— Рост зарплат 0,4%мм 3,2%гг против 0,2%мм 3,1%гг ранее;

— Средняя продолжительность рабочей недели 34,5 против 34,4 ранее.

Впечатляющие данные, даже с учетом того, что большинство новых рабочих мест было создано в сфере услуг.

Ревизия вверх за два предыдущих месяца усиливает позитив.

Но главным плюсом стал рост зарплат и причиной стала не низкая база прошлого года, как ранее, а чистый рост по месяцу:

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 17 )

Волна Вульфа в Евродолларе. Или деление шкур медведЕй.

- 05 января 2019, 00:13

- |

Продолжаю лонговать фьючерс на пару евро-доллар. На заливе удалось поймать дно и восстановить позу до 5(пяти) контрактов.

Начитавшись книг по трейдингу, увидел на графике всем известную «волну Вульфа». Конечно, каждый видит то, что хочет.

Я вот вижу евромедведЕй, в панике кроющих шорты.

Пассажирам просьба пристегнуть ремни, экипаж корабля желает всем приятного путешествия на Север!

( Читать дальше )

Евро-доллар. Движение Вверх.

- 04 января 2019, 00:26

- |

Сижу в лонге фьючерса на евро-доллар с 27.12.2018. Открывал «лонг» 5 контрактов по 1.1518. С тейком на 1.1583 и стопом в голове при закрытии дня ниже 1.1518

Однако Дед Мороз на посленовогодних торгах 03.01.19 решил подарить подарки не лонгистам, а шортистам и свозил фьючерс на 1.1409

Пришлось закрыть 1 (один) контракт и оставить 4 (четыре), так-как не хотелось допускать обеспеченность счёта менее 100%.

Тем не менее по итогам дня решил не закрывать лонг, хотя день закрылся ниже 1.1518

Так-как падение привело по моему скромному мнению к изменениям целей роста фьючерса на пару примерно до... 1.1700. Куда и был перенесён тейк-профит.

Скажете: ага, а зачем Вы нарушаете правила своей торговой системы, и данные народу обещания?

На что я резонно отвечу. По системе-то как-раз я был должен перед Новым Годом шортить. Хотя и не «на всю котлету». Но не мог! Так как для торговли по системе катастрофически не хватает капитала. Причём конкретно много не хватает.

( Читать дальше )

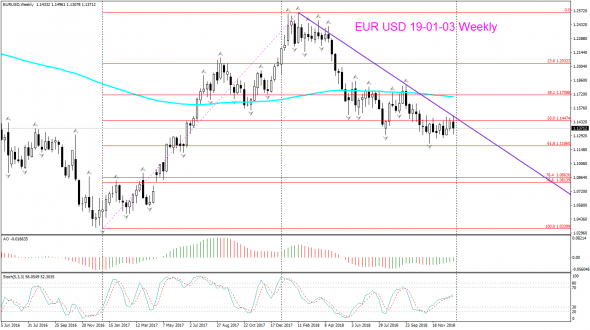

V! EUR USD Торговый план среднесрок.

- 03 января 2019, 13:49

- |

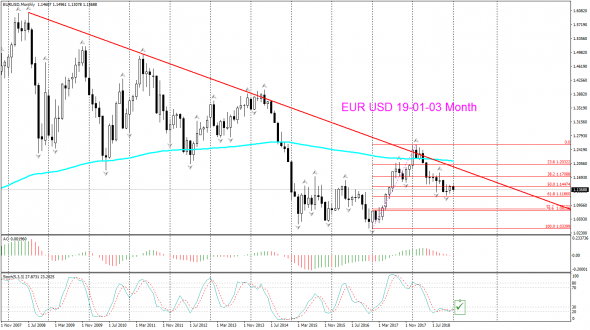

Здесь мой торговый план на январь. Цели и паттерны приведены по всем таймфреймам — но кому скучен среднесрок, можете сразу переходить к разделу Н4.

Month. В крупной таймфрейме картина двоякая. В ноябре снижение остановилось около сильного уровня 61,8 Фибоначчи (красные фибо на графике). А декабрь закрылся внутренним баром — его диапазон (по размеру очень скромный, для ТФ Month) весь внутри диапазона ноября. Такая модель торгуется в две стороны: при закреплении выше максимума предыдущего месяца среднесрочные лонги, ниже минимума — шорты. Прокол максимумов ноября уже состоялся — но прокол значит мало, важно закрепление. Пока нижестоящие таймфреймы скорее в пользу снижения.

Weekly. В этом фрейме есть попытка разворота вниз от Weekly трендовой (фиолетовая на графике). И пока нет закрепления выше этой трендовой, по данной паре буду торговать вниз. Кстати, закрепление над Weekly трендовой будет также и закреплением выше максимума декабря — что соответствует торговой модели Month. Пoка же идет попытка разворота вниз от указанной трендовой, и попытка движения ниже минимума предыдущей недели.

( Читать дальше )

Трамп мечтает о заборе, а демократы об импичменте. Обзор на предстоящую неделю от 30.12.2018

- 30 декабря 2018, 22:26

- |

По ФА…

Заседание ФРС

Заседание ФРС было голубиным.

Члены ФРС снизили точечные прогнозы по ставкам, изменили риторику «руководства вперед», Пауэлл проявил готовность перейти в режим паузы при первых признаках проявления слабости в экономике, но фондовый рынок только ускорил падение.

В чем причина?

Пауэлл допустил пару непростительных высказанный для главы ФРС, но рынки начали падение после публикации сопроводительного заявления и новых прогнозов.

Глобальной причиной падения рынков является окончание эры дешевых денег, ибо рост после краха Леман Бразерс происходил на вливании ликвидности от всех ЦБ мира, а сокращение ликвидности приводит к падению, ибо выход там же, где и вход.

Но реакция инвесторов на заседание ФРС говорит о том, что они надеялись если не на отсутствие повышение ставки, то, как минимум, на оглашение паузы в цикле ужесточения политики, хотя рыночные ожидания, как и прогнозы банков, на это не указывали.

( Читать дальше )

Эффект Трампа или конец эпохи доллара. Глобальный обзор от 27.12.2018

- 28 декабря 2018, 17:25

- |

Мир меняется.

Роботы заменяют людей во многих секторах промышленности и сферы услуг, что логически должно привести к изменению методологии подсчета нонфармов, кривой Филлипса и цели ЦБ по максимальной занятости.

Оказывается, путь к коммунизму идет через роботизацию, а не через учение марксизма-ленинизма, введение налога на роботов позволит установить минимальный базовый доход для всех незанятых людей, хотя вопрос о том, чем занять 70% населения мира, слоняющегося без дела, остается открытым.

В банковской сфере мир идет к отказу от наличных денег семимильными шагами, что позволит убить двух зайцев: на 99% снизит возможность уклонения от уплаты налогов и позволит устанавливать отрицательные ставки по депозитам физических лиц без риска оттока капитала, что немаловажно в свете хронического недостатка в росте инфляции, во многом благодаря компаниям типа Amazon.

Геополитическая картина мира кардинально изменилась с приходом Трампа.

Пересмотр международных договоров по безопасности, торговле, соглашений G7 и G20 говорит о необходимости замены США в качестве лидера мира, доллар будет постепенно терять своё превосходство в качестве резервной мировой валюты.

На текущий момент нет альтернативы доллару, т.к. торговые войны Трампа на фоне эффекта налоговой реформы не оставили инвесторам выбора, США до сих пор остается единственной экономикой, способной расти на фоне замедления экономик других стран.

Но рост доллара является инстинктивной первой реакцией перед глобальным разворотом тренда индекса доллара на падение.

Госдолг США растет, налоговый обрыв не за горами, попытки Трампа диктовать политику ФРС подрывают веру в независимость ФРС, что само по себе отрицательно для доллара, но самым большим негативом для доллара является изменение политики США по отношению к союзникам.

Решение Трампа по ядерному соглашению с Ираном запустило процесс создания европейского аналога SWIFT.

Обычно лидеры ЕС очень долго обдумывают решения, ещё дольше их принимают, но в отношении создания альтернативной платежной системы темпы удивляют, а это значит, что евро постепенно начнет вытеснять доллар в составе ЗВР стран мира, что приведет к вертикальному росту евродоллара.

Конечно, на это потребуется время и евро ещё должен пройти крайнее испытание на прочность изнутри Еврозоны.

--------------

( Читать дальше )

Финансовый шторм имени Пауэлла. Обзор на предстоящую неделю от 16.12.2018

- 16 декабря 2018, 21:45

- |

По ФА…

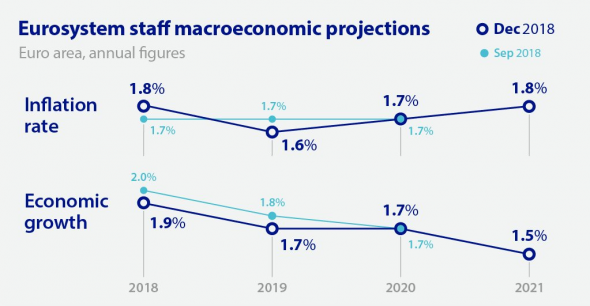

Заседание ЕЦБ

Заседание ЕЦБ было скучным и безрадостным, т.к. завершение программы QE совпало с замедлением экономики Еврозоны.

«Руководство вперед» констатировало факт завершения программы QE ЕЦБ в декабре 2018 года, формулировка по ставкам осталась неизменным, упор был сделан на рефинансировании с открытой датой.

Экономические прогнозы были изменены незначительно:

( Читать дальше )

V! EUR USD Торговый план среднесрок

- 11 декабря 2018, 17:35

- |

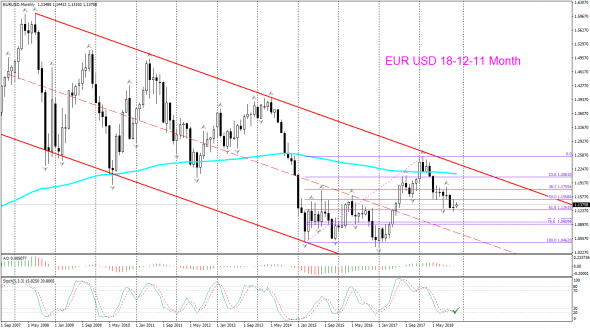

EUR USD 18-12-11

Привожу свой торговый план на ближайшие месяц-два.

Month.

В долгосроке пара снижается — идет движение внутри крупного ценового канала (границы канала размечены красным сплошным). Основная цель — середина канала (красный пунктир). Но закрытие ноября говорит о том, что снижение может притормозиться. На графике Month видно, что EURUSD достиг 61,8% коррекции от последнего Month укрепления, и на этом значимом уровне свеча ноября — потенциально разворотная. При этих условиях может возобновиться предыдущее движение. Свечную модель ноября буду торговать в две стороны:

а) при закреплении над максимумом ноября вероятным будет среднесрочное укрепление пары (ориентиры укажу в разделе Daily).

б) При закреплении ниже 61,8 фибо (т.е. ниже области около 1,126) — продолжение снижения к 1,1 (далее 1,09 и далее середине Month ценового канала)

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал