ЕЦб

ЕЦБ - европейский центральный банк, основной орган монетарной политики еврозоны. В этом разделе содержатся записи по теме ЕЦБ.

Фокус Рынка с Дмитрием Лебедем

- 05 октября 2016, 11:00

- |

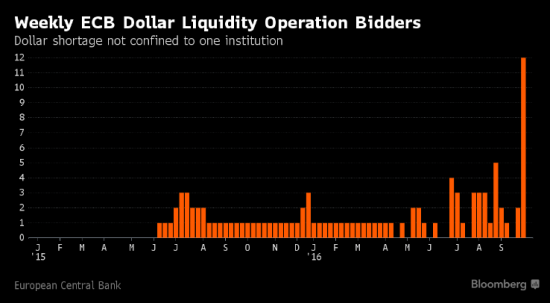

Финансовые рынки вчера были в состояние турбулентности. Причиной этому служило сообщение о возможном сворачивание программы QE со стороны ЕЦБ. Мотивом такого может служить разочарованность Драги в реформах стран ЕС. В связи с этим, фондовые площадки находятся в отрицательной зоне. Европа снижается на -0,8%. Кроме того, рынок драгоценных металлов продемонстрировал рекордное падение за последние 2 года. Котировки по серебру, просели на 5%, по золоту на 3%. Под давлением находится и британский фунт, который распродают в связи с новостью прошлых выходных (Тереза Мей назвала крайний срок начала выхода Великобритании с состава ЕС – март 2017 года).

Ставим отложку по серебру на покупку от вчерашнего дневного минимума – 17,75. Также опускаем отложку на продажу по паре GBP/USD – 1,2950. По японской иене, все еще вне рынка, но можно входить в продажи по мажору USD/JPY. У нас, вдобавок, открыта свежая позиция на покупку по паре USD/RUB. Восстановление нефтяных котировок подошло к ключевой зоне сопротивления, что может вызвать отскок и по рублю. Курс евро может направится далее вверх, если вчерашние слухи будут подтверждаться со стороны комментариев участников европейского банковского регулятора.

- комментировать

- ★1

- Комментарии ( 0 )

Последствия вчерашней "утки" от ЕЦБ про сокращение QE

- 05 октября 2016, 05:34

- |

ECB QE tapering scenarios reportedly include slowing by increments of €10B/month; timing on tapering to depend on economic outlook — press-

— QE program could still be extended at full €80B/mo pace beyond March 2017

Если ещё кратче, то ЕЦБ рассматривает вариант сокращения QE на 10 млрд.евро/месяц.

Далее следует реакция на рынках которую вы можете увидеть в этом посте опубликованном GusevSergey http://smart-lab.ru/blog/354162.php

Ну а потом начинается самое интересное, те кто торговал, либо наблюдал и до сих пор наблюдает эпопею с нефтью в теме:)

smart-lab.ru/blog/354173.php

Спасибо пользователю Дар Ветер

Новость-фейк, вброс.И вот что этот вброс устроил в доходностях 10 леток стран, которые сейчас являются главными проблемами ЕС:

Испанские 10 летки: +4,38% за день

Итальянские 10 летки: +3,16% за день

Теперь пройдемся по акциям банковского сектора Италии вкратце:

Monte dei Paschi di Siena (Италия) -1,36%

Unicredit (Италия) -1,08%

У Испании же проблема не в банках, а в огромном дисбалансе торгового баланса (простите за тавтологию), а также в оттоке капитала.

( Читать дальше )

Политика мировых центральных банков похожа не безумие

- 04 октября 2016, 21:26

- |

Всемирно известный финансист и инвестор Билл Гросс предостерегает мировые центральные банки и призывает их поменять свою монетарную политику.

Регуляторы, предпринимая активные действия, пытаются помочь экономике, вместо того чтобы отойти в сторону и позволить рынкам самим определить равновесие, говорит Билл Гросс. Также он сравнивает центральные банки с игроками в казино, пытающимися отыграться. Как известно, проигравшемуся необходимо увеличивать ставки, чтобы вернуть потерянные деньги. Так делают и регуляторы, меняя свои стратегии.

Рынок капитала подразумевает под собой эффективное распределение средств между его участниками. Однако центральные банки, скупающие активы на триллионы долларов, разрушают этот механизм. Мир ультранизких и отрицательных ставок гробит бизнес модели банков, страховых компаний и пенсионных фондов.

Если раньше кредитные организации зарабатывали на том, что привлекали средства под низкие ставки, а выдавали под более высокие, то сейчас этот спред существенно снизился.

( Читать дальше )

Бомба про EЦБ - развод

- 04 октября 2016, 19:12

- |

Лайвсквок позвонил в ЕЦБ и там сказали что не могут комментировать спекуляции по поводу сворачивания КУЕ но могут сказать, что Драги достаточно ясно сказал, что коммитет ЕЦБ не обсуждал этот вопрос. Он ясно дал понять свою позицию по поводу сворачивания когда ему задавали вопрос на прошлой встрече.

ПС явно имеет место сговор ЕЦБ и Блумбега для запуска этой утки чтобы протестировать реакцию рынка на возможные новости о сворачивании. Думаю таких ложных бомб будет все больше и больше.

ЕЦБ рассматривает снижение объема КУЕ

- 04 октября 2016, 18:41

- |

— QE program could still be extended at full €80B/mo pace beyond March 2017

ЕЦБ рассматривает различные сценарии снижения КУЕ, включая постепенное уменьшение объема выкупа на 10 ярдов в месяц. Но все всегда будет зависеть от эконом прогнозов

ну и бурная реакция ЗОЛОТО БАКС и ЕВРО

золото

золото( Читать дальше )

По рынку. Риски геополитики продолжают расти.

- 04 октября 2016, 10:43

- |

Вторник. 04.10.2016г.

В мире:

Внешний фон для всех фондовых второй день остаётся нейтральным, хотя для российских инвесторов явно ситуация идёт на ухудшение. Обострение отношений между Россией и США вокруг Сирии набирает обороты. Любая военная провокация может привезти к резкому выходу зарубежных инвесторов из российских активов, что скажется не только на стоимости акций, но и на курсе российской валюты. Цены на российские облигацию продолжают находиться вблизи максимальных отметок, поэтому продажи там могут быть весьма агрессивные.

В азиатском регионе сегодня было всё спокойно. Фондовые рынки Китая до конца текущей недели закрыты в связи с праздником. Японский индекс Nikkei 225 подрос в ходе торгов на 0,7%, гонконгский Hang Seng прибавил 0,1%, южнокорейский KOSPI вырос на 0,5%, австралийский S&P/ASX 200 — на 0,1%.

Продажи автомобилей в США снизились в сентябре, опустившись ниже уровня в 1,5 млн машин впервые с февраля, пишет газета The Wall Street Journal. Все три крупнейших американских автопроизводителя — General Motors (GM), Ford Motor и Fiat Chrysler Automobiles — сократили продажи в прошлом месяце. Согласно данным Autodata Corp., продажи автомобилей на американском рынке в сентябре 2016 года сократились на 0,5%, до 1,4 млн единиц.

( Читать дальше )

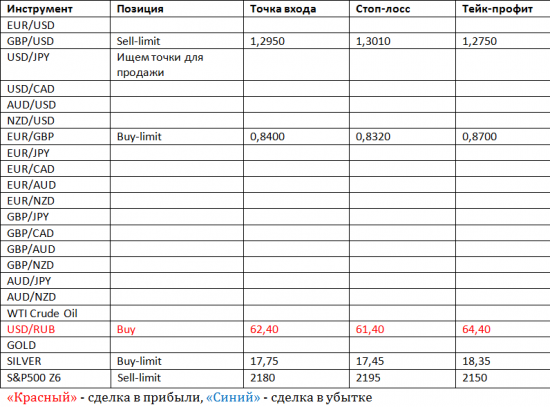

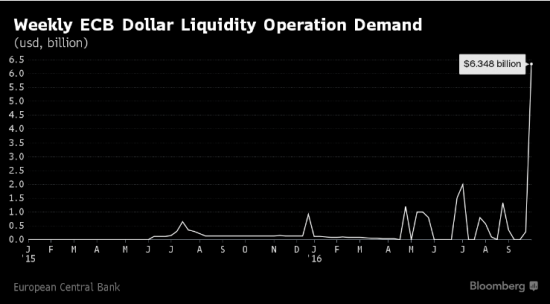

Европейские банки испытывают дефицит долларовой ликвидности

- 30 сентября 2016, 16:57

- |

Количество кредитных организаций, участвующих в аукционах, также возросло. Уже более 12 банкам понадобилась дополнительная ликвидность со стороны ЕЦБ.

( Читать дальше )

АЛАРМ! Банковский сектор опять угрожает рынкам.

- 30 сентября 2016, 10:25

- |

В мире:

Вновь проблемы в банковском секторе угрожают стабильности на фондовых рынках.

Всплывшие вчера вечером проблемы в банках Европы и Америки существенно напугали инвесторов за океанов. Американские индексы закрыли вчерашний день с потерями в 1%. Банковский сектор в США просел почти на 2%, но больше всех вчера вечером, после закрытия европейских площадок, рухнули акции второго по величине и самого проблемного немецкого Deutsche Bank. После того, как стало известно, что уже 10 крупных фондов выводят свои активы из этого банка, его акции за вечер рухнули на 7.5% до нового абсолютного минимума. Сам Deutsche Bank впервые заговорил о продаже польских активов, при этом правительство Германии отрицает готовность спасти Deutsche Bank. Другой немецкий банк – Commerzbank объявил о существенном сокращении сотрудников, что также подлило масло в огонь в пользу слухов о проблемах. Ещё одна коллизия всплыла вчера с американским банком Wells Fargo. Его директор вчера объяснялся перед конгрессменами. Оказалось, что банк самовольно открывал счета клиентам и таких счетов оказалось довольно много. Теперь банку грозит большой штраф. Но что самое интересное, на подобные шаги шли и другие американские банки. Вобщем сегодня, с открытием Европы, финансовый сектор закономерно потянул вниз все биржи в Европе и в России.

( Читать дальше )

Мир на грани крупномасштабного финансового кризиса

- 30 сентября 2016, 10:00

- |

Все чаще в печатных СМИ и на крупных специализированных порталах проскальзывает информация, что мир оказался на грани крупномасштабного финансового кризиса.

С этим можно соглашаться или нет, но никак нельзя игнорировать «первые звоночки»: кризис в Греции, Brexit, проблемы в банковском секторе Италии (по итогам 2016 года доля невозвратных кредитов превысит 20% ВВП страны против 12% в 2015году, а общий долг уже сейчас составляет свыше 130% ВВП).

ЕЦБ недвусмысленно намекнул, что после того, как удалось разобраться с Грецией, Италия – самое слабое звено в финансовом секторе Европы. Правительству этой страны никак не удастся решить проблему самостоятельно (инвесторы испарились, акции банков стремительно дешевеют), а денег на поддержку извне просто нет. После таких заявлений Премьер Италии Матео Ренц настолько рассвирипел, что определил главной угрозой мировой финансовой системе банк Deutsche Bank, и здесь его точка зрения полностью совпала с мнением МВФ.

Неутешительная картина прослеживается практически во всех мировых банках. Они вплотную приблизились к ситуации 2008 года, когда финансовые учреждения столкнулись с проблемой огромных деривативов на фоне низких резервов. Именно по этой причине происходит массовый сброс и удешевление акций банков. Достаточно любого толчка, и все они «посыпятся» по принципу домино. Некоторые аналитики прогнозировали, что таким толчком станетBrexit, но этого не случилось.

( Читать дальше )

Рублю всё лучше, а ситуация всё хуже.

- 29 сентября 2016, 21:08

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал