Евро

USD: утрата доверия или почему Олег Богданов выбирает евро

- 18 февраля 2022, 22:47

- |

#мнение USD: утрата доверия или почему Олег Богданов выбирает евро 💶💶

💰Во время падения рынков и роста рисков доллар всегда укрепляется. Но оно временное. Евро доходил до 1,15. И это пока справедливый уровень, учитывая абсолютно невнятный европейский ЦБ во главе с Кристин Лагард. Как только они начнут сворачивать программы QE резвее ( к лету обещали ее свернуть) — вот там уже ситуация будет развиваться не в пользу доллара. Динамика доходностей немецких бумаг растет, сейчас 22, но как только будет 30 базисных пунктов, то будет совершенно другая диспозиция.

❌Несмотря на все проблемы, на то, что ставку ЕЦБ пока не собирается повышать, а американцы собираются, и что доходности совершенно разные. Американские доходности 10 — летних бондов под 2%, а немецких только 20 базисных пунктов. Разница большая. Но даже несмотря на это — евро держится. А если еще спред начнет сужаться между доходностями, то евро быстро вырастет.

🧨Потому что есть серьезные проблемы: дефицит торговли с Европой, есть проблемы с доверием к американской валюте, с резервированием в долларах — это все будет очень серьезно сказываться. В Европе, хоть и зеленовато-голубоватой, но дела в этом смысле обстоят получше — они в наглую так деньги не забирают и не замораживают. Поэтому я за евро, против доллара. Я думаю, что будет уровень 1,15, и потом уйдет на 1,18.

- комментировать

- ★1

- Комментарии ( 3 )

Комментарий по рынку еврооблигаций (EUR)

- 18 февраля 2022, 13:55

- |

По итогам заседания в феврале ЕЦБ сохранил ставки на неизменном уровне, но Совет управляющих дал достаточно жесткие комментарии, неожиданно для инвесторов обозначив возможность повышения ставок уже в этом году. ЕЦБ объявил о завершении программы экстренного выкупа облигаций PEPP в марте 2022 г. при постепенном снижении объема покупок в рамках регулярной программы APP до EUR 20 млрд к октябрю 2022 г. При этом не исключается более ранее завершение всех программ по выкупу активов и повышение ставки уже осенью. По итогам января инфляции в Еврозоне ускорилась до 5.1% г-н-г, что привело к резкому росту ожиданий по повышению ключевой ставки вплоть до 0% с текущих -0.5%. Изменение риторики регулятора, который до этого заявлял о скором снижении темпа роста цен, стало неожиданном для инвесторов, что привело к сильному снижению цен еврооблигаций в евро.

Наиболее вероятна нормализация политики ЕЦБ в ближайшие годы с повышением ключевой ставки в положительную зону, что наиболее заметно будет негативно влиять на наиболее качественный сегмент облигаций инвестиционной категории, многие бумаги из которого потеряли более 10% за последние 2 месяца. Хорошим индикатором ситуации на рынке является динамика изменения цен на 100 летние Австрийские облигации, которые за последние полтора года упали в 2 раза со 140 пп до 70 пп. Условной «защитной гаванью» в подобных условиях обычно является сегмент High Yield, который должен выиграть от общего улучшения состояния мировой экономики. Тем не менее, HY сегмент характеризуется более высокой волатильностью, особенно по отдельным эмитентам, но наличие подобной волатильности в ценах позволяет инвесторам получать более высокую долгосрочную доходность. Наши стратегии в Евро имеет целью получения повышенной доходности на горизонте 2-3 лет, поэтому мы терпимы к волатильности отдельных выпусков, в которых мы видим потенциал для роста на длительных временных интервалах.

В рамках наших стратегий мы продали облигации целлюлозно-бумажной компании Sappi 28 из ЮАР и полностью вышли из остатков бумаг в турецкого производителя бытовой техники Arcelik 26. Включили облигации европейского дивизиона мексиканского оператора ресторанов Alsea — Alsea 27 5.5% EUR, которая управляет сетью Starbucks в Европе и другими менее известными сетями. Средняя доходность портфеля облигаций в евро выросла до 8.4% годовых при дюрации 5.2 года.

Информация не является индивидуальной инвестиционной рекомендацией

Еженедельный прогноз финансовых рынков

- 15 февраля 2022, 10:38

- |

Такого вы не найдете в СМИ!!!

В этом видео уделил внимание рискам, которые кружат над финансовыми рынками. Более широко осветил рынок пшеницы, в обще, есть что сказать.

( Читать дальше )

COT отчёты

- 14 февраля 2022, 21:43

- |

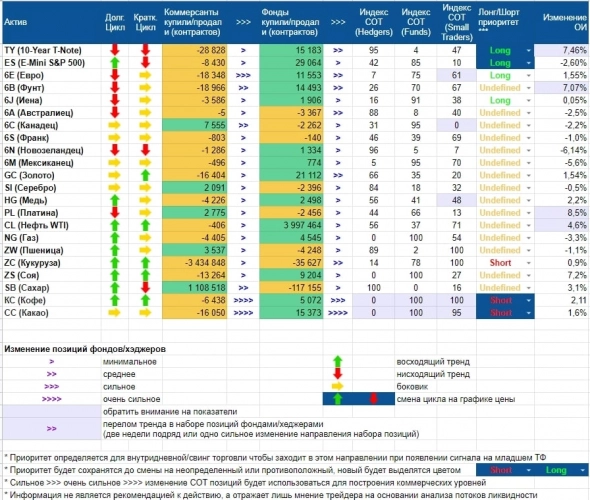

Представляю вашему вниманию табличку по СОТ, которая дает возможность быстро просканировать и обратить внимание на ключевые изменения по самым ликвидным активам биржи СМЕ.

*** Информация по СОТ содержит сделки фьючерсы+опционы

**** Не смотрите на линии на графике и не пытайтесь их интерпретировать, только стрелки соответствуют поставленному приоритету ранее или сегодня.

Золото (GC) по полной программе отработала свой лонг приоритет, уже пора и подостыть, потому меняю приоритет на неопределенный.

( Читать дальше )

Вот такая дедолларизация.

- 14 февраля 2022, 12:08

- |

47% россиян хотели бы привязать свою зарплату к курсу доллара или евро, 31% не считают это необходимым, сообщил РБК со ссылкой на результаты опроса портала Superjob. В опросе приняли участие 1600 человек старше 18 лет.

«Сегодня число желающих закрепить зарплату в американских или европейских денежных единицах максимально с 2015 г.: семь лет назад об этом мечтали 32% россиян, а в августе 2020-го — 37%», — сообщили аналитики.

Чаще всего о желании получать зарплату в валюте говорили мужчины – 55% против 41% женщин, россияне младше 34 лет – 56%, респонденты с доходом выше 80 000 руб. – 51%.

Россияне стали чаще копить деньги в долларах и евро. По данным исследования «Сбер управление активами», доля вкладчиков со сбережениями в долларах выросла за год с 11 до 16,4%, в евро – с 6 до 11%. Чаще остальных предпочитают хранить деньги в долларах жители Красноярска – 32%, второе и третье место заняли Казань и Краснодар – по 29%, последний из них сместил в топе Москву. Хранят деньги в евро чаще жители Санкт-Петербурга – 15%, Краснодара – 13%, Казани – 12%.

За что боролись на то и напоролись.Новости финансовых рынков от 13.02.2022

- 13 февраля 2022, 20:45

- |

Новости финансовых рынков. Выпуск от 13.02.2022г

Взгляд трейдера на новостной фон и как он влияет на финансовые рынки. Обзор финансовых рынков за неделю, еженедельные выводы и грядущие события. В этом выпуске сделал акцент на информационный фон в западных СМИ вокруг конфликта Россия-НАТО, фон вокруг цен на нефть, а также заголовки СМИ на тему снижения фондового рынка США.

( Читать дальше )

Состояние денежного рынка США и долларовой ликвидности

- 11 февраля 2022, 16:33

- |

Вчера вышли январские данные по инфляции в США, которые превзошли ожидания и запустили волну распродаж на американском фондовом рынке. А ночью Дж. Буллард заявил, что будь его воля – он бы повысил ставку на 1% до лета, может, даже экстренно, а летом перешел бы к сокращению баланса. На этой новости фондовый рынок ночью просел, как и драгметаллы.

Пока ФРС не может решить, что для них важнее – финансовые рынки или экономика, мы посмотрим, что там с долларовой ликвидностью.

На прошлой неделе баланс ФРС без учета консолидации (сведения бухгалтерских счетов) вырос на 4,8 млрд долларов:

Синяя линия – баланс ФРС от года к году.

Зеленая линия – годовая динамика баланса ценных бумаг, обеспеченных ипотекой.

Красная линия – годовая динамика баланса трежерис.

Баланс ФРС остается стабильным; с марта он начнет потихоньку сокращаться, а летом нас ждет плановое сокращение баланса – если не будет форс-мажоров. При этом я больше чем уверен: под раздачу попадут именно трежерис, что еще больше повысит ставки на этом рынке.

( Читать дальше )

ЕЦБ: Доверие - Эксперты могут ошибаться, но не должны спать!

- 11 февраля 2022, 16:03

- |

ЕЦБ и ФРС: евро и доллар, словно на лифте, едут вниз

То, что инфляция носит лишь «временный» характер, не соответствует серьезным социальным последствиям этой проблемы. Подобные интеллектуальные выходки не очень хорошо воспринимаются наблюдателями ЕЦБ за денежно-кредитной сферой. В жизни людей практически все временно. Главное — это серьезность ущерба. И ущерб был очевиден уже давно.

Между тем, есть опасения, что ущерб может перерасти в системное повреждение, если ФРС и ЕЦБ продолжат игнорировать новую реальность. Вчерашние данные по инфляции в США вновь оказались намного выше ожиданий и составили

( Читать дальше )

Евро, что в итоге вышло. Переворот

- 10 февраля 2022, 21:26

- |

На американсокй сессии движение вниз резко ускорилось, была открыта позиция на продажу.

Но кластерный анализ показал редкий для евро сигнал (пропущенный объем), далее падение затормозилось и начался откат на младших ТФ.

Часть продажи была закрыта и открыта встречная покупка, т.н. «переворот позиции».

Когда размеры двух позиций одинаковы, получается «замок», сегодня размер покупки был несколько выше остатка по продаже.

Далее произошло то, что мы в ДАРТС называем переворотом внутри дня: после обновления лоу цена обновила хаи. Продажа была закрыта и открыта вторая покупка.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал