Евро

Третья волна по рублю. Волновая аналитика на 7 июля

- 07 июля 2021, 15:03

- |

Аналитика по волнам Эллиотта по инструментам: Биткоин, Рубль, Евро, Фунт, Индекс доллара, Йена, Золото

Таймкоды:

00:00 – Вступление, 00:28 — Российские рубли, 01:51– Евро, 05:23 – Индекс доллара, 07:37 – Фунт, 09:41 – Йена, 12:02 – Золото, 13:58 – Нефть, 15:16 — Биткоин

- комментировать

- Комментарии ( 0 )

Волновой анализ по теории Элиота - ЕВРО

- 05 июля 2021, 17:06

- |

Трейдер пришел к хироманту:

— Вы определяете будущее по линиям?

— Да, конечно, всё определяю: прошлое, настоящее и будущее.

— Отлично, — сказал трейдер и выложил перед ним стопку распечаток биржевых графиков.

Добрый день дорогие, и как всегда, по понедельникам мы возвращаемся к волновому анализу. На прошлой неделе, мы вновь вернулись к Еврику, и скажем так, закинули удочку о том, что картинка становится более ясной.

На данный момент, наша теория с формацией 3 – 3 – 5 (которая длилась с Зоны №1 по локальный минимум) полностью сформирована технически, более того если уйти в детали, можно с легкостью расчертить все внутренние волны. Данная разметка нам говорит о том, что мы на грани зарождения восходящего тренда, которому требуется небольшое подтверждение, а именно текущий отскок, который мы видим должен обрисовать 5 волновую формацию, то бишь импульс, после коррекции которого, на перекрытии мы можем с вами начать совершать покупки.

( Читать дальше )

РТС, SP500, Золото и валюта (EURUSD, GBPUSD). Матрица уровней. 5 июля.

- 05 июля 2021, 14:47

- |

Матрицы уровней для торговли внутри дня, 5.07.2021

Матрицы — уровни на покупку и продажу, где вероятность сдвигается в пользу трейдера, а также уровни тейк профит.

РТС. Матрица уровней для торговли внутри дня.

Цена более месяца копит объем в боковике по старшему ТФ, для более старших ТФ восходящий тренд сохраняется.Высока вероятность что в ближайшее время сделают перехай уровня 166200.

Для внутредневной торговли можно рассмотреть покупки по направлению тренда от 163780, на ретесте и только после закрепления выше уровня, с двумя целями. цель1 165720 / цель2 166980

Продажи от уровня 161430 с одной целью — 159450

SP500

( Читать дальше )

Экономический дайджест 04.07.2021

- 04 июля 2021, 18:31

- |

Пара доллар/рубль на прошедшей неделе выросла и закрылась на уровне 73.24. Среднесрочно пара, возможно, находится в волне 3 конечного диагонального треугольника с 86, который является С в плоской. Варианты долгосрочных разметок здесь. Чистая длинная спекулятивная позиция во фьючерсе на рубль выросла на 200 с 10 100 до 10 300. Индекс РТС упал и закрылся на уровне 1659.72, есть все основания полагать, что он уже закончил волну Е треугольника с 2008 года (долгосрочная разметка здесь, среднесрочная - здесь). Индекс российских государственных облигаций (RGBI-tr) упал и закрылся на уровне 603.99. Подробнее смотрите в программе «Итоги недели».

Мировые рынки

Нефть Я считаю, что низы 4-х летнего цикла уже установлены и долгосрочный разворот вверх произошёл. Количество действующих вышек в США выросло с 372 до 376. Чистый объём длинных спекулятивных позиций на прошедшей неделе упал на 3 700, с 526 200 до 522 500. На мой взгляд, идёт четвёртая или вторая в третьей с апрельких низов (возможно уже закончена). Неделя закрылась WTI — 75.19, Brent — 75.97.

( Читать дальше )

Волны Эллиотта. Аналитика на 5 - 9 июля

- 03 июля 2021, 18:29

- |

Таймкоды:

00:00 – Вступление 00:24– Евро 07:24– Индекс доллара 08:09– Фунт 09:11- Йена 10:59– Золото 12:42- Российские рубли 16:49– Нефть 18:03 — Биткоин

( Читать дальше )

Моё небольшое вью по рынкам

- 02 июля 2021, 15:28

- |

С моей точки зрения, рынки пока будут расти, хотя локально есть перекупленность.

Почему расти? Основные страхи сосредоточены на инфляционных ожиданиях. Так вот, с моей точки зрения, как это не смешно, но я согласен с ФРС. Ценовая инфляция, скорее всего, временна, ибо QE идёт давно и ценовой инфляции до сих пор не вызывало (из-за неравномерного распределения денег, но это отдельная тема). Рост цен вызван тем, что ковидными ограничениями были разрушены производственные цепочки, с их снятием, предложение не успевало за спросом. Потому, скорее всего, если снова не будут вводиься локдауны, производственные цепочки рано или поздно восстановятся и всё вернётся к тому, что было раньше. То есть напечатанные деньги будут идти на рынки активов, не затрагивая потребительский сектор.

Евро пока вниз, ибо идёт волна В в большом треугольнике. Цели пока не определены, но ниже 1.15 должны увидеть.

Но, есть отдельный риск, которого пока никто не понимает. Это возможные бунты, связанные с сегрегацией непривитых. Когда к людям относятся, как с скоту, рано или поздно недовольство этим может вылиться в физическое насилие. В обществе звучат два весьма простых вопроса: «Если (по официальной информации) прививка не даёт гарантий от заражения, а только от тяжёлого течения болезни, почему непривитый представляет для вас опасность, большую, чем привитый? И что вам вообще угрожает, если вы уже защищены вакциной?». Ответ звучит так: «вакцинироваться отказываются верующие в вышки 5g и чипирование, они из-за своей глупости представляют для всех опасность, нужно их дискриминировать!». Так с людьми можно разговаривать? Это уже похоже на дискриминацию по религиозному принципу (инквизиция и всё такое).

( Читать дальше )

Сбербанк, ИндексДоллара, Серебро и валюта (EURUSD, GBPUSD). Матрица уровней. 2 июля.

- 02 июля 2021, 13:40

- |

Матрицы уровней для торговли внутри дня, 2.07.2021

Матрицы — уровни на покупку и продажу, где вероятность сдвигается в пользу трейдера, а также уровни тейк профит.

Сбербанк. Матрица уровней для торговли внутри дня.

Четвертый день наторговывают у уровня поддержки с тф Н1.

Сбер этот месяц находится в широковолатильном боковике на старшем таймфрейме Н1, для более старшего ТФ D1 цена движется в восходящем тренде.

Для внутридневной торговли можно рассмотреть покупки по направлению тренда от 31073, на ретесте и только после закрепления выше уровня. цель1 — 31408

Продажи от зоны 30713-30663 с двумя целями, цель1 — 30445-30413, цель2 — 30223

ИндексДоллара

( Читать дальше )

Состояние денежного рынка США и долларовой ликвидности

- 02 июля 2021, 13:16

- |

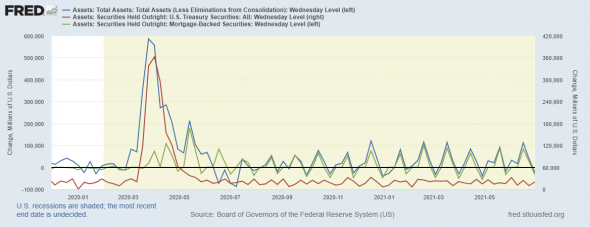

На неделе баланс ФРС сократился на 23 млрд долларов

Синяя линия — баланс ФРС от недели к неделе.

Красная линия – годовая динамика баланса ценных бумаг, обеспеченных ипотекой.

Зеленая линия – годовая динамика баланса трежерис.

Как видим, основной инструмент баланса ФРС выступают долговые бумаги, обеспеченные ипотекой.

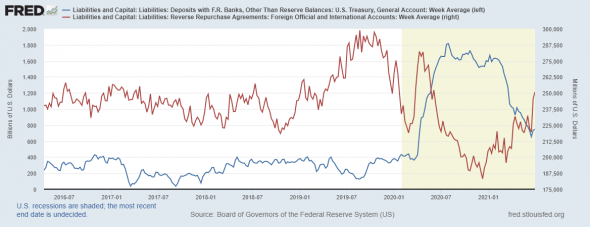

Далее перейдем к показателям абсорбции (поглощения) долларовой ликвидности

( Читать дальше )

Итоги недели 01.07.2021. Цифровой концлагерь. Курс доллара и нефть

- 01 июля 2021, 19:16

- |

Доллар, рубль, нефть, индекс РТС, евро, ОФЗ, биткоин, золото, индекс S&P. Волны и циклы

( Читать дальше )

Волновой анализ по теории Элиота - ЕВРО

- 01 июля 2021, 16:53

- |

Как-то раз я в одном из комментариев на СМАРТЛАБЕ – писал, что есть очень большая разница между Трейдерами и Аналитиками, осуществлять операции спекулятивного характера прерогатива трейдеров – торгашей, а вот строить инвестиционные портфели или выявлять зоны – суть аналитиков. Быть трейдером и аналитиком в одно и тоже время в основном заканчивается печально, к примеру, вчера в рубрике — Кайдзен в трейдинге #4 мы упомянули, что успешный трейдер — это тот человек, который полностью отдает себя своей системе и следует ее правилам, а не тому, кто думает. Качественная аналитика – это лишь еще один способ заполнить информационную дыру, для того что бы трейдер чувствовал себя более информированным и обладал большим количеством данных для проведения своих сделок.

Учитывая тот фактор, что сегодня четверг, а это означает что мы должны с вами вернуться к волновому анализу, пролистывая графики и выбирая инструмент анализом, которого я сегодня хотел бы с вами поделиться, наткнулся на Еврик. Последний раз пару ЕВРОДОЛЛАР мы публиковали на нашем канале ровно 14 дней назад, t.me/sukiasoffcom/1041 где в завершающей фразе сказал:П.с. я маркером специально отметил приблизительно, как может вести себя цена при текущей разбивки.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал