Ецб

ЕЦБ - европейский центральный банк, основной орган монетарной политики еврозоны. В этом разделе содержатся записи по теме ЕЦБ.

Сворачивание QE ЕЦБ не поможет Deutsche Bank

- 23 июля 2017, 14:01

- |

Слухи о возможном сворачивании программы количественного смягчения от ЕЦБ заполонили рынок. Да более того, эти «слухи» подтвердил сам Марио Драги на последнем заседании ЕЦБ. Но я отмечу, что приниматься подобные меры будут только после достижения всех поставленных целей: стимулирования инфляции и экономики в целом. Драги дал понять, что снижать базу выкупа начнут только с корпоративных бумаг, которые они внесли в программу QE в марте 2016 года, тем самым увеличив объем с 60 до 80 млрд долл. Таким образом, можно сделать вывод, что сворачивание начнется именно с этих 20 млрд, которые были дополнительной мерой, а сама базовая программа QE останется без изменений.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 3 )

Фокус рынка 21.07.2017 (нефть/золото/акции/евро) Лондон

- 21 июля 2017, 16:08

- |

наш обычный подкаст, рассказывающий про новости, находящиеся в фокусе рынка.

Подкаст выходит перед открытием Лондона.

Приятного прослушивания!

Обсудить можно тут (чат телеграмм)

Подкасты и брифы (канал телеграмм)

Сам бриф на смарт-лабе

( Читать дальше )

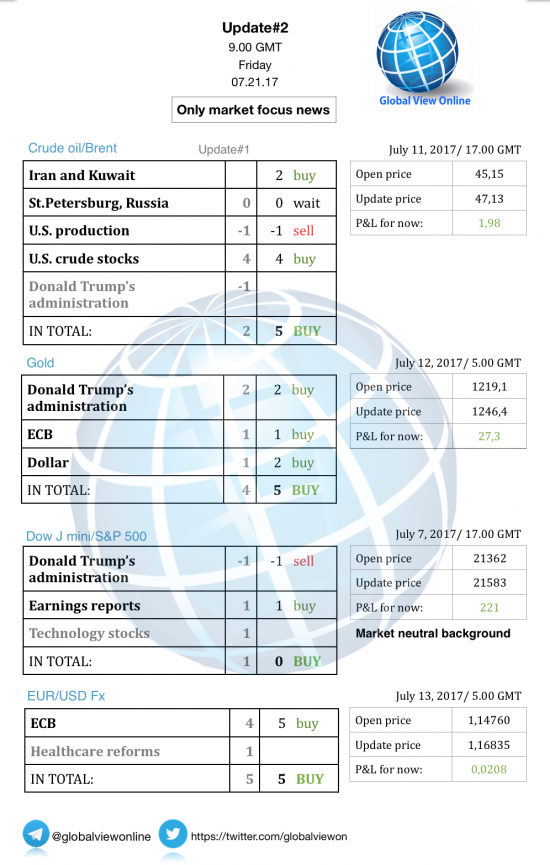

#2 Новостной бриф (нефть/золото/акции/евро)

- 21 июля 2017, 12:51

- |

Не смотря на то, что система находится в позиции довольно давно -

вы все равно можете использовать брифы в своей торговле!

Также можете присоединятся к обсуждению текущих новостей в нашем дружном чате :)

— по нефти: лонг с 11 июля (4 обновление) — новостной фон 5 баллов — остаемся в покупке

— по золоту: лонг с 12 июля (1 обновление) — новостной фон 5 баллов — остаемся в покупке

— по Dow и SP500: лонг с 7 июля (4 обновление) — новостной фон 0 баллов— остаемся в лонге

— по евро: лонг с 13 июля (1 обновление) — новостной фон 5 баллов — остаемся в лонге

Обсудить можно тут (чат телеграмм)

Подкасты и брифы (канал телеграмм)

Фокус Рынка 21.07.2017

- 21 июля 2017, 10:01

- |

Экономический календарь

- Reuters: основные Центобанки будут сворачивать стимулирование, несмотря на слабую инфляцию;

— Квартальная прибыль Alcoa выросла в 4 раза, квартальная выручка на +23,1%;

— Аналитики Morgan Stanley рекомендуют покупать акции компании Nike (NKE) с целевым уровнем 68$;

— Драги: уровень инфляции сдерживается ценами на энергоносители (P.S. Про это говорят все ведущие ЦБ мира);

— Драги: все еще необходимо очень существенное стимулирование;

— Драги: мы наблюдаем сильное восстановление экономики Еврозоны;

— Билл Гросс предупреждает о риске рецессии из-за повышения процентных ставок;

— Опрос Bloomberg: в рост нефти верят 64,4% аналитиков (на прошлой неделе 44,2%) (P.S. Данный опрос является основной для мыслей об открытие длинных позиций);

( Читать дальше )

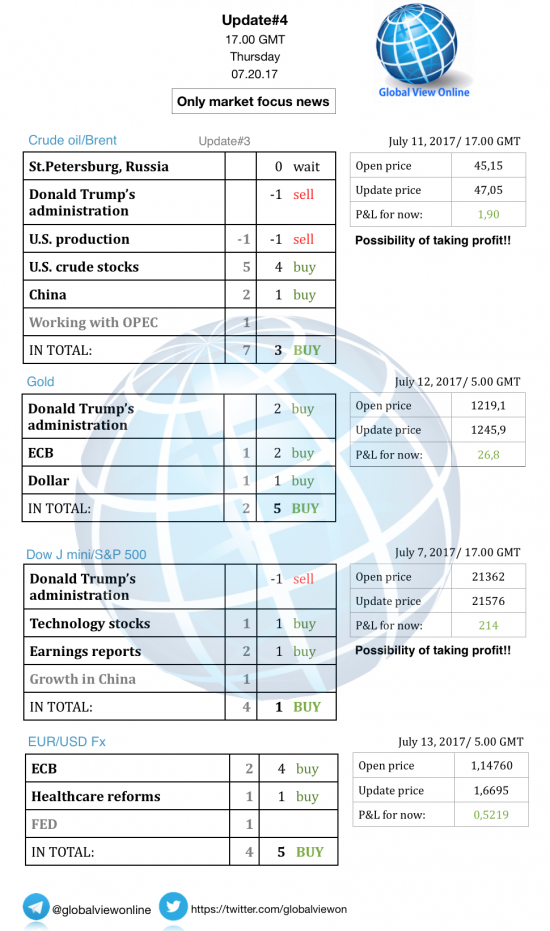

#4 Новостной бриф (нефть/золото/акции/евро)

- 20 июля 2017, 20:52

- |

Не смотря на то, что система находится в позиции довольно давно -

вы все равно можете использовать брифы в своей торговле!

Также можете присоединятся к обсуждению текущих новостей в нашем дружном чате :)

— по нефти: лонг с 11 июля (4 обновление) — новостной фон 3 баллов — остаемся в покупке

— по золоту: лонг с 12 июля (1 обновление) — новостной фон 5 баллов — остаемся в покупке

— по Dow и SP500: лонг с 7 июля (4 обновление) — новостной фон 1 балл— остаемся в лонге

— по евро: лонг с 13 июля (1 обновление) — новостной фон 5 баллов — остаемся в лонге

Обсудить можно тут (чат телеграмм)

Подкасты и брифы (канал телеграмм)

Предыдущий бриф на смарт-лабе

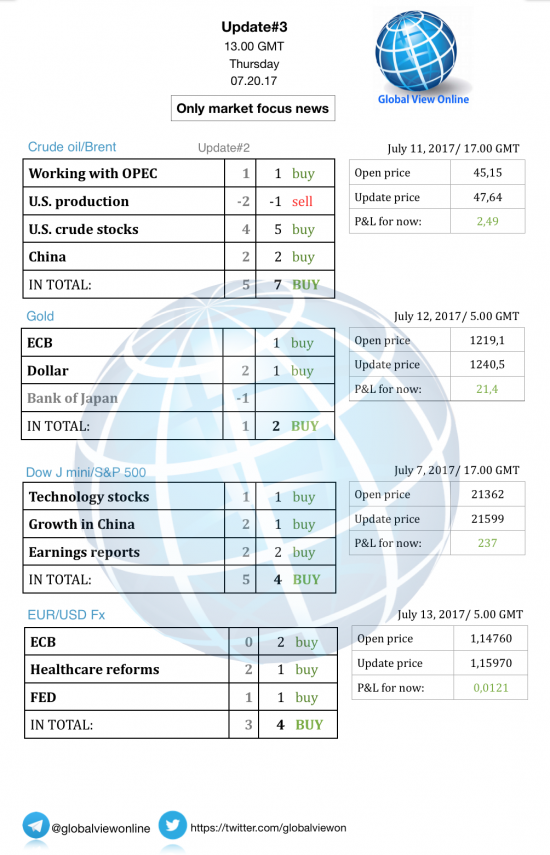

#3 Новостной бриф (нефть/золото/акции/евро)

- 20 июля 2017, 16:46

- |

Не смотря на то, что система находится в позиции довольно давно -

вы все равно можете использовать брифы в своей торговле!

Также можете присоединятся к обсуждению текущих новостей в нашем дружном чате :)

— по нефти: лонг с 11 июля (4 обновление) — новостной фон 7 баллов — остаемся в покупке

— по золоту: лонг с 12 июля (1 обновление) — новостной фон 2 балла — остаемся в покупке

— по Dow и SP500: лонг с 7 июля (4 обновление) — новостной фон 4 балла— остаемся в лонге

— по евро: лонг с 13 июля (1 обновление) — новостной фон 4 балла — остаемся в лонге

Обсудить можно тут (чат телеграмм)

Подкасты и брифы (канал телеграмм)

Предыдущий бриф на смарт-лабе

Обзор рынка: Европейские индексы растут, в центре внимания выступление главы ЕЦБ

- 20 июля 2017, 16:13

- |

- Европейские фондовые индексы выросли перед заседанием ЕЦБ.

- Британский фунт снижается, несмотря на лучшие, чем ожидалось, данные по инфляции.

- События дня: решение ЕЦБ по денежно-кредитной политике, индекс производственной активности ФРБ Филадельфии.

ЕЦБ сохранил нулевую ставку

- 20 июля 2017, 15:13

- |

http://www.ecb.europa.eu/press/pr/date/2017/html/ecb.mp170720.en.html

Через 15 минут будут комментарии Драги.

Фокус Рынка 20.07.2017

- 20 июля 2017, 12:43

- |

Экономический календарь

- Fitch: правительство Китая направила силы на устранение рисков внутри своей экономики путем ужесточения регулирования (P.S. Это может привести к снижению роста ВВП Китая);

— Банк Японии отодвинул сроки достижения целевого уровня инфляции;

- Barclays: Банк Канады слишком оптимистичен, а пара USD/CAD должна вырасти до 1,33 к концу 2017 года;

- BTMU: пара AUD/USD будет к концу года на уровне 0,77;

- CIBC прогнозирует восстановление пары USD/CAD до 1,30 к концу текущего года;

— Аналитики Needham рекомендуют продавать акции компании Nike (NKE);

— Аналитики Needham повысили целевую стоимость акций компании Facebook (FB) до 185$;

( Читать дальше )

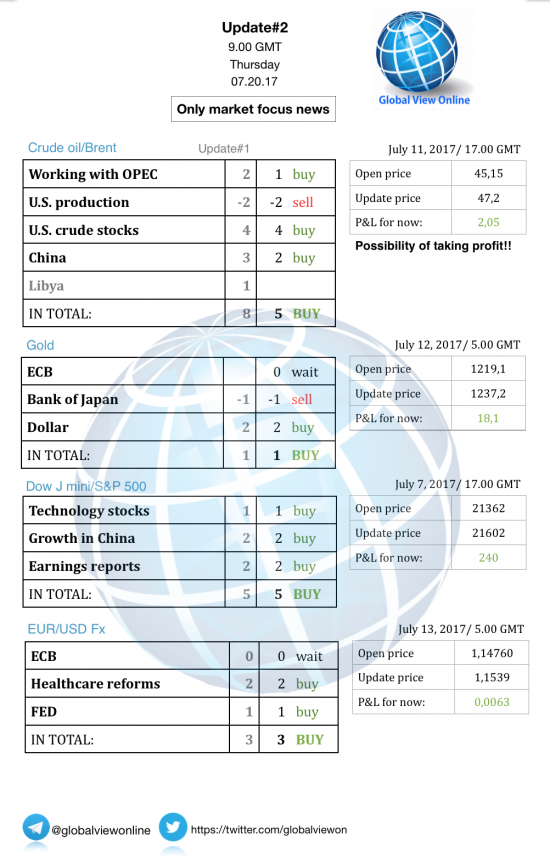

#2 Новостной бриф (нефть/золото/акции/евро)

- 20 июля 2017, 12:40

- |

— по нефти: лонг с 11 июля (4 обновление) — новостной фон 5 баллов — остаемся в покупке, возможность взятия профита!!

— по золоту: лонг с 12 июля (1 обновление) — новостной фон 1 балл — остаемся в покупке

— по Dow и SP500: лонг с 7 июля (4 обновление) — новостной фон 5 баллов— остаемся в лонге

— по евро: лонг с 13 июля (1 обновление) — новостной фон 3 балла — остаемся в лонге

Обсудить можно тут (чат телеграмм)

Подкасты и брифы (канал телеграмм)

Предыдущий бриф на смарт-лабе

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал