Ецб

ЕЦБ - европейский центральный банк, основной орган монетарной политики еврозоны. В этом разделе содержатся записи по теме ЕЦБ.

Дональд Трамп не набрал дополнительных очков в ходе дебатов, теперь в центре внимания - ЕЦБ

- 20 октября 2016, 12:36

- |

До президентских выборов в США остается 19 дней, и республиканец Дональд Трамп, позиции которого еще больше упали на прошлой неделе, не смог набрать дополнительных очков против своего оппонента Хилари Клинтон в третьем заключительном раунде президентских дебатов, о чем говорит динамика мексиканского песо. Эта валюта, которая широко считается ключевым индикатором того, как проходят президентские дебаты в США, на азиатской сессии немного выросла против долллара США, а с 26 сентября, когда прошли первые дебаты, она повысилась на 6.8%. Если Клинтон увеличит отрыв от Трампа в опросах общественного мнения, это снизит рыночную волатильность в преддверии выборов, запланированных на 8 ноября, и инвесторы сфокусируются на сезоне отчетности. Пока сохраняется высокая вероятность того, что сокращение прибыли будет отмечено пятый квартал подряд.

( Читать дальше )

- комментировать

- Комментарии ( 3 )

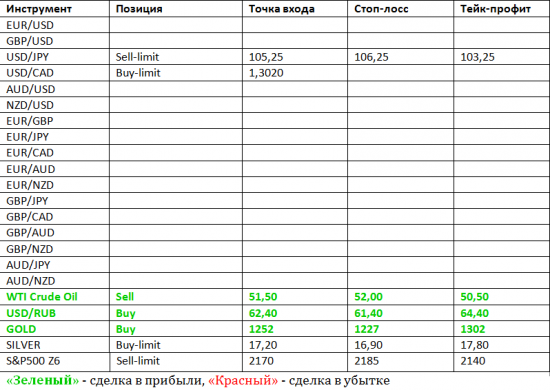

Торговые идеи от Артема Деева на 20 октября 2016 года

- 20 октября 2016, 11:18

- |

Европейская валюта пребывает в явном замешательстве. Пара EURUSD продолжает котироваться ниже поддержки 1,10, нуждаясь в дополнительном новостном триггере. Сегодня в 14:45 МСК регулятор валютного блока опубликует обновленные процентную и депозитную ставки. После чего, спустя 45 минут, состоится пресс-конференция руководства ЕЦБ по перспективам денежно-кредитной политики. Вероятность того, что процентные ставки будут пересмотрены крайне низка. Участников рынка больше интересует выступление председателя Марио Драги, которому придется ответить ни на один каверзный вопрос о планах в отношении действующей программы количественного смягчения. На текущий момент консенсус-прогноз большинства экспертов допускает возможность продления программы QE на 6 месяцев с марта по сентябрь 2017 года. Что касается лимитов выкупа активов, то корректировать их пока не планировалось. В том случае если Драги снова отметит положительное влияние текущих стимулов на национальную экономику, параллельно допустив готовность использовать дополнительные монетарные инструменты в целях повышения инфляционного давления, евровалюта может ускорить снижение. На сегодня это самый предпочтительный сценарий. Кроме того, против евро может сыграть и рост американского доллара, который до сих пор не отыграл сильные данные по инфляции в США, опубликованные накануне. Напомню, что именно 2летний максимум национального индекса потребительских цен повысил вероятность ужесточения монетарной политики ФРС в декабре до 70%.

Европейская валюта пребывает в явном замешательстве. Пара EURUSD продолжает котироваться ниже поддержки 1,10, нуждаясь в дополнительном новостном триггере. Сегодня в 14:45 МСК регулятор валютного блока опубликует обновленные процентную и депозитную ставки. После чего, спустя 45 минут, состоится пресс-конференция руководства ЕЦБ по перспективам денежно-кредитной политики. Вероятность того, что процентные ставки будут пересмотрены крайне низка. Участников рынка больше интересует выступление председателя Марио Драги, которому придется ответить ни на один каверзный вопрос о планах в отношении действующей программы количественного смягчения. На текущий момент консенсус-прогноз большинства экспертов допускает возможность продления программы QE на 6 месяцев с марта по сентябрь 2017 года. Что касается лимитов выкупа активов, то корректировать их пока не планировалось. В том случае если Драги снова отметит положительное влияние текущих стимулов на национальную экономику, параллельно допустив готовность использовать дополнительные монетарные инструменты в целях повышения инфляционного давления, евровалюта может ускорить снижение. На сегодня это самый предпочтительный сценарий. Кроме того, против евро может сыграть и рост американского доллара, который до сих пор не отыграл сильные данные по инфляции в США, опубликованные накануне. Напомню, что именно 2летний максимум национального индекса потребительских цен повысил вероятность ужесточения монетарной политики ФРС в декабре до 70%.

Рекомендация EURUSD: Sell TP 1,09 SL 1,1040

Прогноз по паре USDCAD на сайте

Фокус Рынка с Дмитрием Лебедем

- 20 октября 2016, 10:32

- |

Ключевым событием сегодняшнего дня будет заседание ЕЦБ и пресс-конференция Марио Драги. Рынки ждут комментарий по поводу «утки» на счет возможного преждевременного завершения программы QE. Вчера у нас было заседание Банка Канады, который оставил параметры монетарной политики без изменений, а экономические прогнозы изменил в негативную сторону. Несмотря на это, канадский доллар рос, пока не пришло время выступления главы Банка Канады Стивена Полоза, который и развернул пару USD/CAD на север.

Кроме того, вчера была публикация от Минэнерго США. Данные вышли неоднозначные. Мы наблюдали резкое падение запасов сырой нефти, но запасы бензина выросли. Кроме того, объем добычи в США также подрос, плюс загруженность НПЗ упала. За счет этого, мы открыли короткую позицию по нефти марки WTI. Отложка до выхода данных была удаленна, но после публикации шорт был открыт. На валютном рынке наблюдается ослабление сырьевых валют. Более комфортно себя чувствую евро, фунт и иена. Валютная пара EUR/USD находится ниже уровня – 1,1000, что увеличивает ее шансы пойти до 1,08 фигуры.

Мнения экспертов о дальнейшей политике ЕЦБ

- 19 октября 2016, 23:11

- |

Мало кто сомневается в том, что мышиная возня центробанков (точнее, топот слонов — центробанков) наиболее сильно влияет на валютный рынок форекс не только в долгосрочной перспективе, но и сиюминутно. По поводу завтрашнего заседания я уже высказался в выходные, и по сути мне добавить нечего. Недавно евро росла на неизменности политики ЕЦБ, а сейчас падает по той же причине. Или причины не совсем прозрачны, либо рынок находит другие причины для снижения евро. Для полноты картины попытаюсь рассмотреть другие точки зрения, и для этого загляну в Блумберг, там статья, в которой содержится некий «усреднённый» взгляд на ЕЦБ и его заботы.

Мало кто сомневается в том, что мышиная возня центробанков (точнее, топот слонов — центробанков) наиболее сильно влияет на валютный рынок форекс не только в долгосрочной перспективе, но и сиюминутно. По поводу завтрашнего заседания я уже высказался в выходные, и по сути мне добавить нечего. Недавно евро росла на неизменности политики ЕЦБ, а сейчас падает по той же причине. Или причины не совсем прозрачны, либо рынок находит другие причины для снижения евро. Для полноты картины попытаюсь рассмотреть другие точки зрения, и для этого загляну в Блумберг, там статья, в которой содержится некий «усреднённый» взгляд на ЕЦБ и его заботы.( Читать дальше )

Предчувствие мирового кризиса.

- 19 октября 2016, 18:40

- |

Ещё более года, на нашем ресурсе прогнозировался надвигающийся мощный финансовый и кризис и глубокое падение мировой экономики. Тогда, для многих это было чем-то нереальным и даже смешным. Как это какие-то волны могут быть “умнее” видных банкиров и экономистов. А ведь волновой принцип строится не проста на закономерностях, которые вывел Эллиотт, а в его основе лежит теория австрийской экономической и главный её принцип – субъективности. Немного перефразируя фон Хайека можно сказать: любые рациональные попытки повлиять на экономику приводят к обратному эффекту. Думая над логическим заключением его нобелевской речи, сразу можно вспомнить попытки таких финансовых монстров как ЕЦБ и Банк Японии провести программу количественного смягчения. Нельзя сказать, что подобные программы, а попросту накачивание экономики деньгами не проводилось раньше. Тот же Банк Японии уже не первый год “стимулирует”, но многие уже и не вспомнят: в какой по счету раз страна сваливается в рецессию. Все они действуют как настоящие кейнсианцы и монетаристы.

( Читать дальше )

Торговые идеи от Артема Деева на 19 октября 2016 года

- 19 октября 2016, 11:01

- |

Европейская валюта снова в минусе. По итогам торговой сессии вторника пара EURUSD просела на 20 пунктов и закрыла день на уровне 1,0979. Коррекционная динамика евро была вызвана появлением на рынке соответствующего фундаментального драйвера, функцию которого выполнил индекс потребительских цен в США. Согласно опубликованному отчету в сентябре американская инфляция прибавила 0,1%, поднявшись до уровня 0,3%. В годовом выражении рост был более очевидным – 1,5% против прошлого показателя 1,1%. Стоит отметить, что наши предположения о разгоняющем воздействии на индекс сильных розничных продаж, заработных плат, а также цен на энергоносители оказались оправданы. После сильных данных по инфляции в США шансы на то, что ФРС пойдет на повышение ставок в декабре стали выше, что тут же поддержало позиции доллара. В свою очередь рост американца подтолкнул вверх доходности американских трежерис, которые на контрасте с немецкими бумагами создали еще один фактор спроса именно на американскую валюту. Поскольку важных отчетов европейского происхождения сегодня опубликовано не будет (европейский экономический календарь практически пуст) дальнейшее поведение евро продолжит зависеть от доллара и рыночных настроений в преддверии публикации ставок ЕЦБ и пресс-конференции Марио Драги, которая состоится уже завтра. Важным медвежьим сигналом является и тот факт, что пара EURUSD продолжает котироваться ниже отметки 1,10, которая долгое время и сдерживала пару от более глубокой коррекции.

Европейская валюта снова в минусе. По итогам торговой сессии вторника пара EURUSD просела на 20 пунктов и закрыла день на уровне 1,0979. Коррекционная динамика евро была вызвана появлением на рынке соответствующего фундаментального драйвера, функцию которого выполнил индекс потребительских цен в США. Согласно опубликованному отчету в сентябре американская инфляция прибавила 0,1%, поднявшись до уровня 0,3%. В годовом выражении рост был более очевидным – 1,5% против прошлого показателя 1,1%. Стоит отметить, что наши предположения о разгоняющем воздействии на индекс сильных розничных продаж, заработных плат, а также цен на энергоносители оказались оправданы. После сильных данных по инфляции в США шансы на то, что ФРС пойдет на повышение ставок в декабре стали выше, что тут же поддержало позиции доллара. В свою очередь рост американца подтолкнул вверх доходности американских трежерис, которые на контрасте с немецкими бумагами создали еще один фактор спроса именно на американскую валюту. Поскольку важных отчетов европейского происхождения сегодня опубликовано не будет (европейский экономический календарь практически пуст) дальнейшее поведение евро продолжит зависеть от доллара и рыночных настроений в преддверии публикации ставок ЕЦБ и пресс-конференции Марио Драги, которая состоится уже завтра. Важным медвежьим сигналом является и тот факт, что пара EURUSD продолжает котироваться ниже отметки 1,10, которая долгое время и сдерживала пару от более глубокой коррекции.

Рекомендация EURUSD: Sell TP 1,08 SL 1,1050

Прогноз по паре USDCAD на сайте

Будущее ЕЦБ в деталях: Больше QE, меньше QE…

- 19 октября 2016, 06:45

- |

Марио Драги еще рано прятать свою «базуку», считают экономисты.

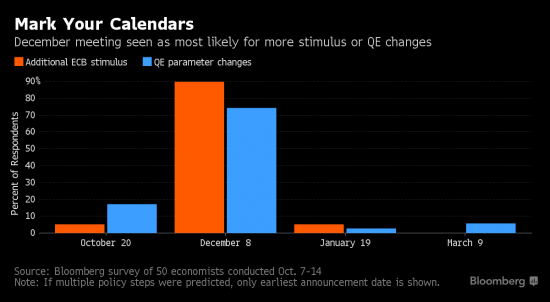

Недавний опрос Bloomberg среди аналитиков показал, что большинство респондентов предсказывают продление программы по выкупу активов от ЕЦБ. Подобное решение будет связано с низкой инфляцией и хрупкой экономикой региона, и будет, по всей видимости, принято в декабре. Примечательно, что во 2-й половине 2017 года, может начаться сворачивание QE еврозоны.

В деталях:

• Несмотря на противоречивость программы QE и сверхнизких процентных ставок, 78% из 50 опрошенных экономистов настроено на оглашение новых стимулов в обозримой перспективе. Скорее всего, это будет декабрь. В четверг же, когда состоится ближайшее заседание регулятора, ожидать анонсирования новых мер, скорее всего, не приходится.

• С момента предыдущего заседания (в сентябре) доля аналитиков, предсказывающих продление выкупа активов (после марта 2017 года), выросла. В тоже время, ожидания относительно снижения процентных ставок сократились, ибо отрицательные ставки негативно сказываются на финансовых показателях банков.

( Читать дальше )

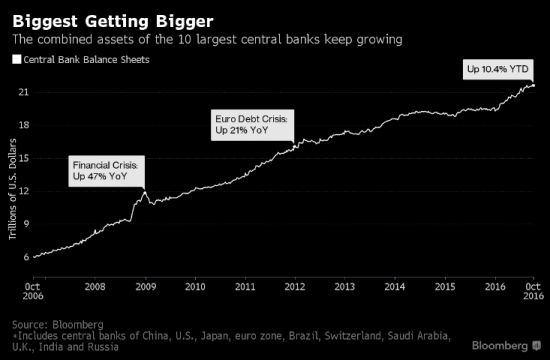

Баланс центральных банков мира превысил 21 трлн. долларов

- 17 октября 2016, 16:49

- |

Источник: bloomberg.com

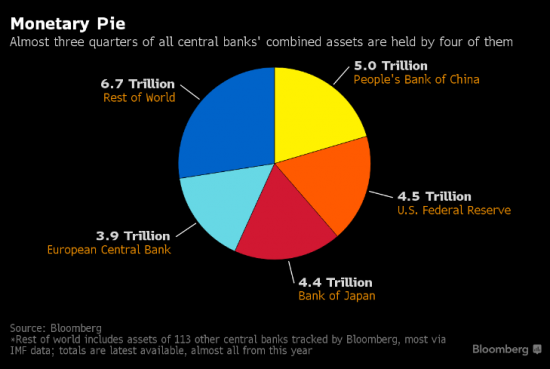

Рост баланса центральных банков совпал с одним из самых длительных «бычьих» трендов на рынках акций и облигаций. Также наблюдается четкая закономерность: скупка активов приводит к росту ценных бумаг, причем повсеместно.

С декабря 2015 года Банк Японии совместно с Европейским центральным банком увеличили свои балансы на 2,1 трлн. долларов, в то время как ФРС и Национальный банк Китая сократили на 2%.

Практически 75% всех активов аккумулированы на счетах Китая, США, Японии и Еврозоны. Примечательно. что Национальный банк Китая обогнал по показателям Федрезерв США. Его баланс достиг 5 трлн. долларов, а ФРС только 4,5 трлн.

( Читать дальше )

Утка по европейски, или кому шашлык от Йеллен?

- 17 октября 2016, 13:19

- |

Какие 3 основные позиции этой недели: ответ в конце видео.

Цугцванг для Драги. Обзор на предстоящую неделю от 16.10.2016

- 16 октября 2016, 22:16

- |

На уходящей неделе:

Протокол ФРС

Протокол ФРС не привел к сильному изменению рыночных ожиданий относительно перспектив повышения ставки, т.к. не содержал ничего нового, но он дал лучшее понимание относительно раскола мнений внутри ФРС.

Члены ФРС разделились на три группы:

— Ястребы, которые проголосовали за повышение ставки и выразили особое мнение, т.е. Джордж, Местер и Розенгрен;

— Нейтральная часть членов ФРС, которые согласились подождать больше доказательств в отношении достижения ориентиров перед повышением ставки, но некоторые из них были «на волосок» от голосования за повышение ставки на сентябрьском заседании;

— Голуби, которые хотят дождаться фактического роста инфляции перед повышением ставки и видят слабину на рынке труда, скорее всего это Брайнард, Тарулло и Буллард.

Ястребы известны поименно, их трое и они теряют право голоса в 2017 году.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал