Ецб

ЕЦБ - европейский центральный банк, основной орган монетарной политики еврозоны. В этом разделе содержатся записи по теме ЕЦБ.

Сила в правде. Обзор на предстоящую неделю от 20.06.2021

- 20 июня 2021, 23:07

- |

По ФА…

Заседание ФРС

Сопроводительное заявление ФРС, как и вступительное заявление Пауэлла, не содержало привычной фразы о проблемах в связи с пандемией, также была изменена формулировка о том, что траектория роста экономики США будет «существенно зависеть» от распространения коронавируса против «в значительной степени» ранее.

В остальном сопроводительное заявление осталось неизменным с апреля, включая ключевую фразу по темпам покупки активов в рамках программы QE в размере 120 млрд. долларов до тех пор, «пока не будет достигнут существенный дальнейший прогресс» в достижении целей мандата ФРС.

Прогнозы членов ФРС были существенно пересмотрены, особенно «точечные» прогнозы по предполагаемой траектории ставок.

Большинство членов ФРС теперь ожидают два повышения ставки в 2023 году против отсутствия повышения ставок как минимум до 2024 года в мартовских прогнозах, при этом 7 членов ФРС из 18 ожидают повышение ставки в 2022 году:

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 8 )

Суд инквизиции для ФРС. Обзор на предстоящую неделю от 13.06.2021

- 13 июня 2021, 22:55

- |

По ФА…

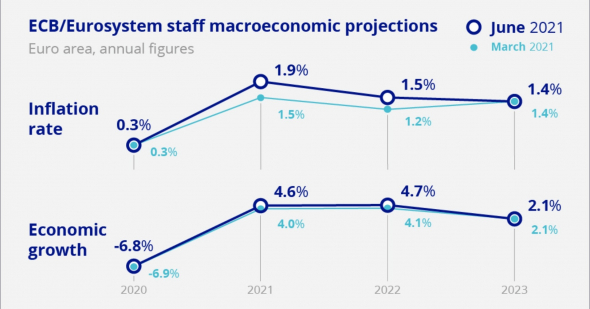

Заседание ЕЦБ

Заседание ЕЦБ было по-доброму скучным.

Главным решением стало сохранение темпов покупок активов в рамках программы РЕРР в 3 квартале «по-прежнему значительно более высокими темпами, чем в первые месяцы года».

Доходности ГКО стран Еврозоны снизились на этом, евро оказался под нисходящим давлением, хотя бардак на долговом рынке США на открытии сессии привел к некоторым необоснованным шипам вверх по евродоллару, за что нужно сказать спасибо действиям ФРС.

Тем не менее, ЕЦБ значительно пересмотрел на повышение прогнозы по инфляции и ВВП Еврозоны, признав риски в отношении перспектив более сбалансированными:

( Читать дальше )

Почему не работает КНИЖНЫЙ технический анализ. РЕАЛЬНЫЙ РЫНОК (мухи) отдельно, книжный анализ (котлеты) отдельно. Инфляция. Мнение о реальных рынках.

- 10 июня 2021, 22:58

- |

Большинство из тех, кто работает на рынке, читали много финансовых книг, в том числе по тех. анализу. Помните, что такое дивергенция ?

Возможно, на старых данных, иногда технический анализ и работал. Но проблема в том, что то, что когда — то работало в прошлом, не обязательно будет работать в будущем.

Если слишком много людей пользуются одинаковым алгоритмом, то этот алгоритм перестаёт работать.

Дивергенция (англ. divergence — «расхождение») является наиболее сильным сигналом индикаторного анализа. Её суть заключается в образовании нового экстремума в цене в направлении доминирующего тренда при необновлении данного экстремума в индикаторе.

Индекс Мосбиржи по дневным: зеленый график в японских свечах, белая линия — это скользящая средняя (50), MACD гистограмма (12, 26, 9), оранжевый график индекс силы (14): стандартные параметры индикаторов: дивергенция весь 2021г., рынок продолжает рост.

( Читать дальше )

Европейские фондовые индексы против американских: кто окажется сильнее в июне?

- 09 июня 2021, 15:25

- |

Пословица «Продавай акции в мае и уходи с рынка» в этом году не сработала. Обычно конец весны считался самым слабым месяцем года для фондового рынка после активного апреля, но в этом году все пошло не по плану. Почему рынок растет вопреки ожиданиям? Давайте разбираться!

Вперед к новым вершинам

Последние месяцы на мировых фондовых площадках фиксируется рост. Успешная вакцинация, снятие карантинных ограничений, улучшение макростатистики — все это сделало инвестирование в акции более привлекательным. К тому же, в мире отмечается снижение заболеваемости и смертности от коронавируса, что говорит в пользу скорого восстановления экономик США и Европы.

Люди стали больше тратить за последние месяцы. И в приоритете у потребителей не только товары первой необходимости. Например, во время праздников в США, посвященных Дню поминовения, американцы много ходили в кинотеатры, рестораны, и покупали авиабилеты.

( Читать дальше )

Повышение налогов ускорит рост инфляции. Обзор на предстоящую неделю от 06.06.2021

- 06 июня 2021, 23:14

- |

По ФА…

Nonfarm Payrolls

Майский отчет по рынку труда США вышел слабым по постпандемическим меркам, рост рабочих мест в среднем за три месяца составляет 540К, что совпадает с ожиданиями членов ФРС по среднему росту около 500К.

Качество майского нонфарма не позволяет рассчитывать на начало дискуссии по сворачиванию программы QE в ходе июньского заседания ФРС, что является негативным фактором для доллара, но позитивной новостью для аппетита к риску, ибо фондовый рынок уже растет на плохих экономических данных на лозунге «неважно, что с экономикой, главное сохранение дешевой ликвидности ФРС», что подтверждает поздний цикл бычьего рынка.

Ключевые компоненты майского нонфарма:

— Количество рабочих мест 559K против 650K прогноза, ревизия за 2 предыдущих месяца составила 27К: март пересмотрен до 785К против 770К ранее, апрель до 278К против 266К ранее;

— Уровень безработицы U3 5,8% против 6,1% ранее;

— Уровень безработицы U6 8,2% против 8,1% ранее;

— Уровень участия в рабочей силе 61,6% против 61,7% ранее;

— Рост зарплат 2,0%гг против 0,4%гг ранее (ревизия вверх с 0,3%гг);

— Средняя продолжительность рабочей недели 34,9 против 34,9 ранее (ревизия вниз с 35,0).

( Читать дальше )

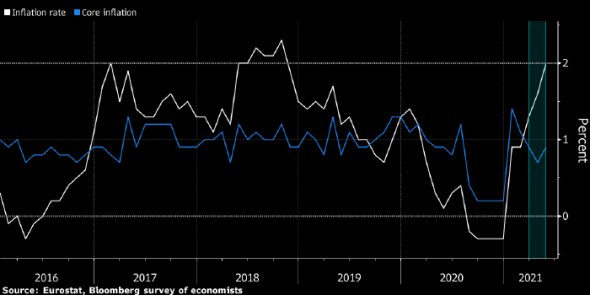

Потребительская инфляция в Еврозоне в мае достигла 2% г/г

- 01 июня 2021, 15:56

- |

Потребительская инфляция в Еврозоне достигла в мае 2% г/г (против прогноза +1,9% и +1,6% в апреле), — рекордное значение с 2018 года.

Базовая инфляция, которая является менее волатильным показателем, выросла в мае на 0,9% г/г.

Ускорение темпов роста инфляции обусловлено снятием коронавирусных ограничений и возникновением дефицита некоторых товаров на фоне растущего спроса, пишет Bloomberg.

ЕЦБ считает, что всплеск потребительской инфляции окажется временным явлением, и что говорить о сворачивании монетарного стимулирования пока преждевременно.

В настоящий момент рынок производных инструментов учитывает в ценах, что ЕЦБ начнет повышать ставки в третьем квартале 2023 года, пишет Bloomberg.

В апреле избыточная ликвидность в финансовой системе Еврозоны достигла нового рекорда на уровне 4 трлн евро, и в ближайшем будущем ее серьезное сокращение выглядит маловероятным, пишут аналитики NatWest.

www.profinance.ru/news/2021/06/01/c2c8-inflyatsiya-v-evrozone-dostigla-dvukhletnego-maksimuma.html

( Читать дальше )

Стратегия Байдена под угрозой. Обзор на предстоящую неделю от 23.05.2021

- 23 мая 2021, 22:47

- |

По ФА…

Протокол ФРС

Протокол ФРС удивил наличием ястребиных ноток, было указано, что «ряд членов ФРС предположили, что если экономика продолжит быстро приближаться к целям мандата, то может быть уместным начать дискуссию по плану корректировки темпов покупок активов на предстоящих заседаниях».

Удивило не только включение в протокол данного мнения, ибо Пауэлл в ходе пресс-конференции уверял, что члены ФРС и не помышляют пока об уменьшении размера программы QE, но и слово «продолжит», которое означает, что прогресс в направлении целей мандата был более существенным, нежели ожидали члены ФРС.

Члены ФРС сделали акцент на временном росте инфляции, подчеркнув преходящий характер её роста выносом обсуждения в выводы, что крайне нехарактерно для структуры протокола.

Также члены ФРС обсудили возможность повышения ставок обратного репо и избыточных резервов, отметив, что были ожидания такого повышения на апрельском заседании ФРС, но основная часть респондентов ожидала такого шага на июньском заседании.

ФРС активно обсуждает возможность постоянного репо, т.к. это позволит быстрее реагировать на стрессовые ситуации на рынках.

( Читать дальше )

Золото растёт, риск падает. казначейские облигации падают

- 17 мая 2021, 18:50

- |

😱Сегодня происходят забавные вещи:

☝🏻Золото растёт в цене, доходности казначейских облигаций ЕС и США растут, но тем временем рисковые активы в красной зоне. А это значит:

❗️Инвесторы сливают гос облигации из-за страха более высокой инфляции и неравномерного восстановления в мировой экономике.

Более того, (исключительно мои предположения) на Ближнем Востоке есть риск повторения 70-х, с точки зрения непрямого столкновения двух держав: Китая и США (ранее в 70-х как и сейчас США поддерживают Израиль, а арабскую сторону ранее поддерживала СССР, но сейчас – это Китай.

В ЕС появился огромный риск из-за роста доходности Итальянских казначейских бумаг, а учитывая то, что Италия крупнейший должник в ЕС и 3 экономика в ЕС, то рост доходности угрожает привести страну к банкротству. Коронавирус остаётся головной болью для многих стран, которые продолжают оставаться под ограничениями. Восстановление в США может развернуться в рецессию, так как инфляция растёт, а рабочие места создаются медленно. Цены на сырьё растут вместе с ценами на производство, а кроме того, в мире острая нехватка компонентов и комплектующих, что может затормозить рост рабочих мест.

( Читать дальше )

Европа готовится к открытию. Обзор на предстоящую неделю от 16.05.2021

- 16 мая 2021, 23:37

- |

По ФА…

1. Протокол ФРС, 19 мая

Протокол от заседания ФРС 28 апреля представлялся чрезвычайно важным после ультраголубиной пресс-конференции Пауэлла, т.к. на протяжении последних 6 месяцев утверждения Пауэлла нередко расходились с мнением других членов ФРС.

Тем не менее, за прошедшие три недели после заседания ФРС все голосующие члены ФРС в отдельных выступлениях подтвердили, что ещё слишком рано для уменьшения размера программы QE, ибо «существенный дальнейший прогресс» в отношении целей мандата пока не достигнут.

Конечно, в протоколе не исключено наличие указаний на условия по достижению «существенного прогресса», ибо наименее шокирующим способом подготовки рынков к грядущим переменам является постепенное изменение тональности протокола перед корректировкой «руководства вперед», но шанс такого исхода невелик.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал