ИНВЕСТИЦИИ

Состояние портфеля на 31 июля 2023г. Для отслеживания динамики портфеля. +60,41%

- 01 августа 2023, 11:14

- |

Получено дивидендов с начала года — 642274,0 р.

Доход от фиксации курсовой разницы по бумагам АО «Северсталь» — 339705,0 р.

Доход от депозита и Кэшбэка — 38644,0 р.

- комментировать

- Комментарии ( 0 )

Актуальный портфель/Результаты/История сделок 01.08.23г

- 01 августа 2023, 10:46

- |

Актуальный портфель/Результаты/История сделок

drive.google.com/file/d/1IYzaDsqaMISTCDft_L1xMz0s5cDd27Rv/view?usp=sharing

Доброго времени суток друзья и гости канала. Как обычно раз в неделю размещаю свой текущий портфель и даю комментарий по отдельным позициям.

Отдельно хочу отметить следующую бумагу в открытом канале:

*ВТБ (#VTBR). Текущая доходность позиции составляет 15.7% от вложенных в сделку денег. За прошедшую неделю бумага подросла почти на 9%. Бумага добавлена в портфель 4 июля (озвучил здесь t.me/Maxim_Mikhaylevskiy/351). Не буду в даваться в подробности резкого скачка цены. Скажу следующее: бумага продолжает оставаться в портфеле, причин фиксировать прибыль сейчас у меня нет. В случае наступления негативного сценария, буду рассматривать закрытие позиции в районе цены 0.020000. На мой взгляд на данный момент есть смысл рассматривать покупку при коррекции к следующим уровням: 0,023000 и 0,020400.

Напоминаю, что в данном канале я размещаю часть портфеля. Полный портфель размещается в закрытом канале.

( Читать дальше )

Дивидендный сезон 2023 завершён, сколько мой портфель принёс дивидендов?

- 01 августа 2023, 09:43

- |

Сегодня у нас 1 августа, лето пролетает довольно быстро и настала пора подвести итоги «дивидендного сезона 2023», который длился примерно с начала апреля до конца июля.

В данной статье покажу вам как выглядит мой инвестиционный портфель, а так же сколько и какие компании из портфеля принесли мне наибольшие выплаты в текущем дивидендном сезоне.

Стоимость портфеля, который я создаю уже больше 3х лет, на данный момент превышает 1.4 млн. рублей.

Скрин из приложения СберИнвестор

Скрин из приложения СберИнвесторНапомню, что я инвестирую 3.5 года и только в российские дивидендные акции. В портфеле у меня 30 эмитентов — это наши «голубые фишки», «дивидендные аристократы» и компании, чьи акции выплачивают дивиденды выше ставки ЦБ.

Полный состав портфеля выглядит так:

( Читать дальше )

📈 Инвестиции на этапе PRE-IPO

- 01 августа 2023, 09:02

- |

✔️На нашем рынке появилась новая интересная платформа ZORKO, которая дает возможность компаниям привлекать капитал до проведения IPO, а инвесторам вкладывать средства в тех эмитентов, которые пока публично не представлены.

👥 За 10 лет работы на фондовом рынке РФ я вижу активное противостояние двух лагерей. Первый уже имеет существенный капитал и ищет консервативные варианты инвестирования, кого устроит 20-25% среднегодовой доходности. Второй имеет относительно небольшой капитал и рассматривает разные варианты его быстрого наращивания, увеличивая в том числе и риски. Для быстрого приумножения инвестиций часто используются плечи, либо активы со встроенным кредитным плечом (фьючерсы). Но можно ли как-то заработать чуть больше на обычных акциях, без заемных средств?

📌 Чтобы ответить на этот вопрос, нужно проанализировать жизненный цикл бизнеса. Любая компания имеет 4 этапа развития, их по-разному называют, но суть примерно такая:

Стартап -> Рост -> Зрелость -> Закат

🏆 Самую большую доходность бизнес как-правило приносит на первых двух этапах.

( Читать дальше )

Итоги 25 месяцев инвестиций. 2,38 млн рублей

- 01 августа 2023, 07:32

- |

1 августа, значит пора доедать последнюю черешню и подводить итоги июля! Ежемесячно я пишу отчет о том, что произошло по финансам и другим моментам. Напоминаю: я начал копить на квартиру в Сочи в июле 2021. 25 месяцев позади. Погнали!

Инвестиции

ИнвестицииИтак, главная часть отчета. У меня 3 брокера (Альфа — красный, Тинькофф — желтый, ВТБ — синий), 1 депозит и 1 краудлендинг. Депозит на 3 года, без пополнений, ставка 12% с учетом капитализации. ИИС (индивидуальный инвестиционный счет — что это) в этом году пополнил на 400 000 у «основного» красного брокера, там же есть самый большой мой БС (брокерский счет). Решил пополнять только БС, дропнув крауд (что это) в связи с низкой доходностью и непрозрачностью статистики (они её рисуют левую). Вот такие показатели зафиксированы 1 месяц назад:

Было на 1 июля 2 239 327 ₽:

- Депозит: 977 332 ₽

- БС + ИИС (красный): 1 116 337 ₽

- БС (желтый): 73 929 ₽

- БС (синий): 32 662 ₽

- Краудлендинг: 39 067 ₽

( Читать дальше )

Показатели Лукойла вo II кв. 2023 г. снизились по отношению к 2022 г., но не всё так плохо. Отмечаем положительные стороны.

- 01 августа 2023, 07:02

- |

⛽️ Лукойл опубликовал финансовые результаты по РСБУ за II квартал 2023 года. Большинство растиражировало снижение выручки и прибыли компании, но этому есть объяснение: сравнивать финансовые показатели с феноменальной серединой прошлого года не совсем корректно по объективным причинам (доллар торговался свыше 100₽, цена сырья варьировалась в районе 90$, а ещё происходили полноценные сверхпоставки в ЕС). Но мы же любим сравнивать? Так вот, относительно I квартала 2023 года (выручка: 455,8₽ млрд, чистая прибыль: 104,3₽ млрд) во II квартале 2023 года произошли взрывные темпы прироста выручки и прибыли, этому есть объяснения, которые я вам изложу ниже, а сейчас давайте рассмотрим основные показатели эмитента:

🛢 Выручка: 1,2₽ трлн (-28,4% г/г)

🛢 Чистая прибыль: 463,5₽ млрд (-11% г/г)

🛢 Прибыль от продаж: 467,2₽ млрд (-30% г/г)

Также отмечу, что Лукойл закрыл сделку по продаже НПЗ ISAB в Италии. Санкции не позволили бы полноценно управлять активом, а приток денежных средств на счета компании произошёл и данные средства можно будет инвестировать в другие проекты (жаль, что в РСБУ это не отражается).

( Читать дальше )

Минфин вышел на рынок внутреннего долга, в очередной раз помог флоутер — похоже это единственная опция по выполнению плана

- 01 августа 2023, 01:55

- |

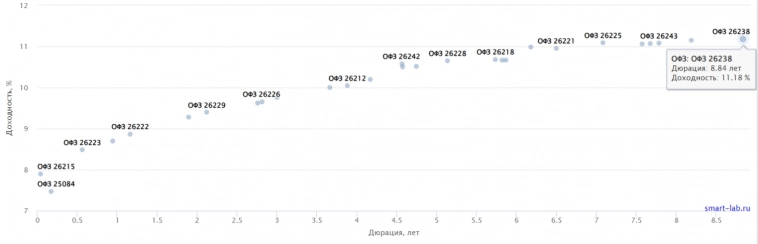

💯 Минфин провёл аукцион ОФЗ и предложил инвесторам 2 выпуска. С учётом неопределённости бюджета и недобора денежных средств (в основном проседают нефтегазовые доходы, но стоит учитывать и увеличившиеся траты правительства) доходность длинных бумаг растёт, ввиду того, что рынок желает большую премию за ОФЗ (например ВТБ во II квартале скупал только флоутеры, отказавшись от других видов ОФЗ из-за намечающегося повышения ключевой ставки и непонятного влияния на инфляцию дефицита бюджета), объёмы привлечённых средств от аукционов в последнее время разочаровывали Минфин (в прошлый аукцион ведомство привлекло только — 16,1₽ млрд). Ведомство учло ошибки прошлого аукциона представило частным инвесторам не только классику:

▪️ Классика: ОФЗ — 26243 (погашение в 2038)

▪️ Флоутер ОФЗ—29024 (переменный купон, погашение в 2035 году), купон изменяется в зависимости от среднего значения ставки RUONIA.

Спрос на ОФЗ 26243 был равен — 20,4₽ млрд, выручка составила всего — 10,98 млрд (средневзвешенная доходность — 11,1%). Флоутер ОФЗ 29024 спрос — 206,6₽ млрд, а привлечено — 100,6 млрд.

( Читать дальше )

Итоги июля 2023

- 01 августа 2023, 00:45

- |

Итоги июля:

Депо: +6,63% (Для сравнения MCFTRR: +10,66%. SP500 в рублях: +5,65%. USDRUB: +3,27%). Снова лучший месяц с начала года.

С начала года: +31,27%.

В этом месяце росло всё. Американские акции из моего портфеля активно поехали догонять отросших биг-техов. На российском рынке случилось необъяснимое ралли с выходом на экспоненту. Доллар ещё немного подрос и добавил доходности портфелю.

Структура портфеля на первое августа.

Российские акции: 17%

Американские акции: 30%

Резервы: 53%.

В резервах — ОФЗ, юань, рубль и немного долларов.

Российский портфель прикрыт шортом IMOEX чуть меньше, чем наполовину.

На случай большой распродажи есть и кэш на депозитах. Но это должна быть очень большая распродажа.

( Читать дальше )

Куда идет РФ рынок?

- 31 июля 2023, 23:19

- |

Что произошло с РФ рынком за прошедшую торговую сессию?

$LKOH — Лукойл демонстрировал слабость на прошедшей торговой сессии, ибо рынок выкупался под самое закрытие, а Лукойл стоял на месте, постепенно снижаясь.

Это говорит о слабости покупателей Лукойла в моменте. Поэтому пока Лукойл находится ниже своего максимума, который приходится на 6000, все, чтобы ни нарисовал Лукойл будет считаться медвежьим знаком.

$ROSN — Акция росла вместе с рынком, что говорит о ее достойных покупателях, в отличии от Лукойла.

Но после акция дошла до уровня сопротивления, от которого она нарисовала свечу с фитилем сверху, что говорит о наличии большого количества продавцов на уровне 510.

Поэтому, пока акция находится ниже 510, все, чтобы она ни нарисовала будет считаться медвежьим знаком.

$GAZP — Акция смотрится определено неплохо, ибо на дневном графике она повышает свои минимумы, постепенно пробивая вверх свои уровни сопротивления, что является бычьим знаком.

Поэтому я открыл небольшой ЛОНГ на Газпром со стопом на 169.

( Читать дальше )

Диверсификация - зачем?

- 31 июля 2023, 22:31

- |

С одной стороны Сбер полез сегодня вверх так, что хочется петь, а с другой стороны по всем портфелям если его собирать, то едва наберется 10%… А, ведь я его так любила! Это была моя первая акция ) С удовольствием держала бы его на половину всех вложений.

Вот с горя решила открыть блог ) Чтобы поделиться...

И кто придумал эту диверсификацию, и еще меня подучил!? Какой в ней смысл?

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал