ИНДЕКС

Цели по индексу IMOEX

- 02 октября 2024, 22:15

- |

Итак, из голубого боковичка индекс вышел вниз. Не зря подсвечивал вам двойную вершину с хаями на 2890. Теперь ближайшей целью снижения выступает уровень 2720. И чем ближе к заседанию ЦБ РФ (25 октября), тем активней индекс будут топить🔻

Подписывайтесь на мой телеграм канал про трейдинг и инвестиции !

- комментировать

- Комментарии ( 2 )

Мосбиржа сформировала базу расчета Индекса МосБиржи IPO, которая будет действовать с 4 октября 2024г, в базу расчета войдут акции Аренадаты

- 02 октября 2024, 17:40

- |

Московская Биржа сформировала базу расчета Индекса МосБиржи IPO, которая будет действовать с 4 октября 2024 года.

В базу расчета индекса войдут обыкновенные акции ПАО «Группа Аренадата».

Индекс МосБиржи IPO состоит из акций эмитентов, осуществивших первичное размещение или прямой листинг своих акций на Бирже не ранее двух лет до даты формирования базы расчета. Максимальные веса отдельных эмитентов в индексе устанавливаются на уровне, не превышающем величину, установленную Банком России для паевых инвестиционных фондов.

С базой расчета индекса можно ознакомиться по ссылке.

Подробнее на Московской бирже: www.moex.com/n73698?nt=0

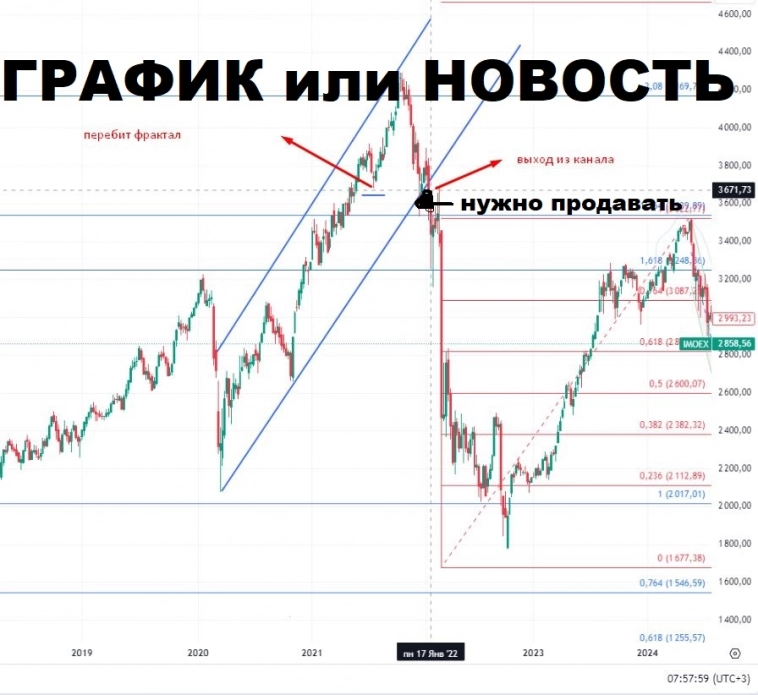

Что первично: график или событие-новость?

- 29 сентября 2024, 07:14

- |

В предыдущем посте читаю недоверчивые посылы, о том что я натягиваю события на график.

Люди высказались: график — следствие событий. Другими словами выходит новость, событие и после этого происходит реакция на графике.

Конечно это ошибка начинающих)

График есть совокупность решений всех участников рынка в каждый момент времени. Крупные участники рынка формируют направления и задолго до событий знают расклад. Крупным участникам нужно время, несколько месяцев, чтобы сформировать или распродать свою позицию не толкнув сильно цену. И в это время нужен специальный новостной фон помогающий им это сделать. На верхах — положительный фон, чтобы легче продать большинству мелким участникам. Внизу на закупе — негативный, чтобы толпа испугалась и продала сама.

На рынке есть ликвидность! Простой вопрос: кому вы продали Газпром по 120 руб.? Кому то ведь вы продали в стакане? Продавая испытывали эмоции страха, обреченности и отчаяния? Кто то создал такой фон.

Дак вот! График все того же Газпрома, хотя можно взять любой крупной фишки и индекса.

( Читать дальше )

Предполагаю перемирие сво осенью-зимой 2024. Почему я так думаю? Смотря на рынок.

- 27 сентября 2024, 15:03

- |

Предполагаю перемирие сво осенью-зимой 2024. Почему я так думаю? Смотря на рынок.

Итак, индекс мосбиржи может обновить хай 3522 до конца года.

Индекс страха RVI технически не идет по параболе роста.

Многие акции, включая индекс, пробили нисходящие каналы трендов и развернулись. Цели по коррекции 50% от роста выполнены.

Капитализация отстала от денежной массы в два раза.

Хороший пример Газпром, Мечел, другие металлурги, которые нарисовали разворотную W и подтвердили разворот, перебив предыдущие фракталы.

Далее, по логике движения цены, предполагается мощный импульс. Для Газпрома это уход к 220, для Мечела 230, сбер обновит хаи.

( Читать дальше )

S&P 5732 – новые максимумы

- 25 сентября 2024, 12:30

- |

После коррекции американские индексы на максимуме.

Волатильность – это непредсказуемо, и поэтому тайминг не работает. Все, кто продали в надежде откупить ниже – отстали от рынка.

✅ Настроения инвесторов на горизонте 1-2 мес не влияют на долгосрочное движение акций;

✅ Ожидания результатов компаний важнее краткосрочных колебаний настроений спекулянтов;

✅ Ожидания цифр по прибыли на 1-2 года определяют долгосрочные движения цен на акции.

Продавать нужно, если вы увидели начало медвежьего рынка, а это означает прогноз 25% и больше падения. Но все это спекуляции. Я бы посоветовал продавать только в одном случае – когда вы меняете свои пропорции в портфели. Причины должны быть важные, зависящие от ваших целей. Например, увеличился возраст, изменилось отношение к рискам или изменились личная ситуация. Любая другая причина – это неправильно, и это может быть самой большой ошибкой в вашей жизни.

Волатильность начинается внезапно и так же внезапно заканчивается, а вы продали, и рынок дальше растет без вас.

( Читать дальше )

Бью себя по рукам

- 24 сентября 2024, 22:01

- |

Не знаю, что чувствуете вы, глядя на этот рост рынка, а мне уже жуть как хочется покупать😜 А это дурной знак, между прочим… Покупать нужно, когда страшно (но умом понимаешь, что точка входа хорошая). Так что бью себя по рукам и продолжаю наблюдать с забора.

А если по технике, то индекс вплотную приблизился к сопротивлению на 2900. Причём, RSI показывает перекупленность как на часовом, так и на дневном фрейме. Это не означает, что расти нельзя. Но вот покупать сейчас — идея не очень🤷♂️

Подписывайтесь на мой телеграм канал про трейдинг и инвестиции !Пила рынка. Статистика долгосрочных движений.

- 20 сентября 2024, 09:15

- |

Четвертый пост в цикле про статистику рынка. В этот раз посмотрим на «пилу» рынка в разрезе долгосрочных движений.

Прошлая, так называемая «пила» рынка основывалась на среднесрочных движениях индекса, давая возможность использовать ее для спекулятивных сделок.На данный момент колокол выглядит так:

И вот пила на основе этих движений (включая рост от минимума на 10% на данный момент).

( Читать дальше )

Статистика оценки рынка и акций

- 20 сентября 2024, 09:01

- |

Третий пост в цикле про статистику рынка. Прошлые материалы можете почитать по ссылкам ниже:

Пост про статистику роста и коррекций индекса:https://nztrusfond.com/category/obzory/pila-indeksa-mosbirzhi/

Мы разобрали среднесрочные движения индекса Мосбиржи за 10 лет, а также разобрали характер движений после глубоких коррекций рынка. Провели параллели по восстановительному росту после глубоких коррекций в 2014, 2017, 2020 году, а также предположение по восстановительному росту после обвала в 2022.

Пост про статистику движений рынка после выборов Президента, а также статистика дивидендных отсечек Сбера:

https://nztrusfond.com/category/obzory/chto-budet-posle-vyborov-rabota-so-statistikoy/

Оценив статистику мы ждали, что перед выборами индекс может расти к 3450, а после упасть вплоть до 2940. В реальности рост ставки уронил рынок значительно сильнее, но общее направление рынка статистика указала верно, как и то, что статистика исполняется благодаря непопулярным для рынка решением Президента незадолго до или сразу после вступления в должность. В этот раз случилось аналогичное: рост налоговой нагрузки компаний повсеместно.

( Читать дальше )

Индекс гонят вверх под экспиру ?

- 17 сентября 2024, 22:12

- |

Наш индекс практически достиг уровня 2800. На графике мы видим выход вверх за наклонную нисходящего канала, причем тест этой наклонной сверху также выполнен. Т.е. вроде бы всё хорошо, техника начинает указывать на разворот рынка.

Но есть одно «но», которое осторожным участникам рынка лучше учесть. Экспирация фьючерсов уже на носу. А перед ней на рынке часто бывает контр-тренд. Мы долго падали, и вот несколько дней подряд весело растём. Это он и есть !😜

А в перспективе страхи перед октябрьским заседанием еще придут на рынок. Поднимут или нет — это вопрос. А вот кошмаринг — это как пить дать. Так что не спешим☝️

Подписывайтесь на мой телеграм канал про трейдинг и инвестиции !- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал