ИНТЕРРАО

Операционные результаты Интер РАО умеренно позитивны для акций - Атон

- 27 апреля 2021, 10:53

- |

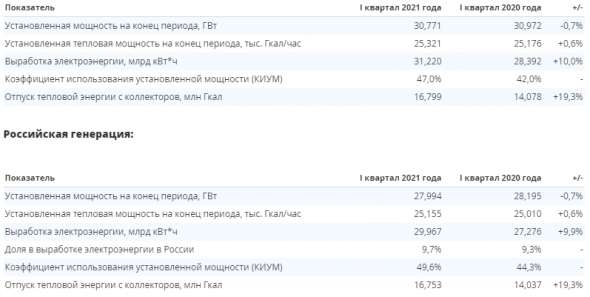

Общая выработка электроэнергии достигла 31.2 ТВт*ч (+10% г/г), в то время как коэффициент использования установленной мощности укрепился с 43% в 4К20 до 47% в 1К21. Продажи тепловой энергии продемонстрировали существенный рост, увеличившись на 19% г/г до 16.8 млн Гкал. Объемы реализации электроэнергии на розничном рынке составили 57.2 ТВт*ч, увеличившись на 7.7% г/г (доля на российском розничном рынке выросла до 19% против в среднем 18.2% в 2020 (18.3% в 1К20). Коммерческий экспорт взлетел на 101% г/г до 5.9 ТВт*ч — такая динамика была поддержана более холодной, чем обычно, погодой в начале года. Импорт, в свою очередь, вырос на 23.4% до 0.4 ТВт*ч.

Операционные результаты за 1К21 оказались сильнее г/г и были поддержаны постепенным восстановлением экономики от пандемии, а также более холодной зимой. В связи с этим мы считаем результаты умеренно позитивными для акций компании.Атон

- комментировать

- Комментарии ( 0 )

Комментарии по рынку акций: Полюс, Интер РАО, Магнит, Тинькофф

- 26 апреля 2021, 21:15

- |

Операционные результаты Полюса за I кв. 2021 г. Суммарный объём производства золота снизился всего на 1% по сравнению с аналогичным периодом прошлого года – до 591,7 тыс. унций из-за падения производства флотоконцентрата.

Несмотря на незначительное снижение добычи золота, общий объём продаж увеличился на 5% – до 569 тыс. унций. А выручка на фоне роста цен на золото выросла на 18% – до $1017 млн. Таким образом, Полюс опубликовал относительно сильные операционные результаты. #PLZL

Операционные результаты Интер РАО за I кв. 2021 г. Компания увеличила выработку электроэнергии на 10% по сравнению с аналогичным периодом прошлого года – до 31,2 млрд кВт*ч. Отпуск тепловой энергии вырос на 19% — до 16,8 млн Гкал.

Сильные операционные результаты Интер РАО были ожидаемы, показатели начали восстанавливаться вместе с деловой активностью. Дополнительное влияние оказала аномально холодная зима и ввод в эксплуатацию новых энергоблоков. #IRAO

( Читать дальше )

Интер РАО - внешняя среда благоприятствует операторам ТЭС - Финам

- 26 апреля 2021, 20:34

- |

Российский энергорынок выходит из кризиса, и дополнительным драйвером стало повышение загрузки ТЭС от низкой базы 1К 2020, когда наблюдалась высокая водность. По данным СО ЕЭС, потребление в ЕЭС России повысилось в марте на 5,4% (г/г) и на 5,1% (г/г) – в 1К 2021 (без учета эффекта високосного года). Основная нагрузка в I квартале пришлась на ТЭС (выработка +7% (г/г) в 1К), при том, что выработка с ГЭС сократилась на 4,7% (г/г). АЭС нарастили показатель на 7,8%.

В сбытовом бизнесе поставки электроэнергии увеличилось на 7,7%, количество клиентов – на 2,4% до 17,284 млн.

Высокая динамика операционных показателей должна привести к хорошим финансовым показателям прибыли в 1К 2021. Дополнительными факторами роста станет благоприятная динамика спотовых цен на РСВ и восстановление экспортного направления на фоне сильного наращивания поставок в страны Балтии и Финляндию. Релиз финансового отчета по МСФО за 1К 2021 намечен на 14 мая.

Наша текущая рекомендация по акциям «Интер РАО» – «Покупать» с целевой ценой 6,19 руб., предполагает потенциал роста около 20% в перспективе года.Малых Наталия

ГК «Финам»

Интер РАО ЕЭС – Прибыль рсбу 1 кв 2021г: 3,754 млрд руб ( падение в 1,9 раз г/г)

- 26 апреля 2021, 12:32

- |

104 400 000 000 обыкновенных акций

Free-float 34,24%

www.interrao.ru/investors/securities-information/

Капитализация на 26.04.2021г: 537,660 млрд руб

Общий долг на 31.12.2018г: 70,711 млрд руб/ мсфо 243,109 млрд руб

Общий долг на 31.12.2019г: 122,362 млрд руб/ мсфо 198,230 млрд руб

Общий долг на 31.12.2020г: 179,448 млрд руб/ мсфо 249,146 млрд руб

Общий долг на 31.03.2021г: 205,088 млрд руб

Выручка 2018г: 53,901 млрд руб/ мсфо 962,582 млрд руб

Выручка 1 кв 2019г: 16,611 млрд руб/ мсфо 281,446 млрд руб

Выручка 2019г: 55,106 млрд руб/ мсфо 1,032.12 трлн руб

Выручка 1 кв 2020г: 8,598 млрд руб/ мсфо 266,906 млрд руб

Выручка 2020г: 33,343 млрд руб/ мсфо 986,292 млрд руб

Выручка 1 кв 2021г: 20,314 млрд руб

Прибыль 1 кв 2017г: 15,54 млн руб/ Прибыль мсфо 19,202 млрд руб

Прибыль 2017г: 15,669 млрд руб/ Прибыль мсфо 54,662 млрд руб

Прибыль 1 кв 2018г: 1,293 млрд руб/ Прибыль мсфо 22,621 млрд руб

Прибыль 2018г: 18,939 млрд руб/ Прибыль мсфо 71,675 млрд руб

( Читать дальше )

Выработка электроэнергии Интер РАО в 1 кв +10% г/г

- 26 апреля 2021, 10:15

- |

Основные факторы, определившие динамику ключевых производственных показателей в сегменте «Генерация» по сравнению с данными за I квартал 2020 года:

- Более низкая температура воздуха зимой 2021 года, а также постепенное восстановление экономики после ограничений, связанных с пандемией коронавируса;

- Ввод в эксплуатацию во втором полугодии 2020 года трёх энергоблоков резервной Приморской ТЭС в Калининградской области суммарной мощностью 195 МВт;

- Ввод в эксплуатацию водогрейного котла тепловой мощностью 180 Гкал/час на Салаватской ТЭЦ в Башкирии;

- Вывод из эксплуатации с 1 января 2021 года энергоблока №3 мощностью 330 МВт и с 1 мая 2020 года энергоблока №7 мощностью 80 МВт на Каширской ГРЭС, а также генератора на Ириклинской ГЭС мощностью 7,5 МВт;

- Увеличение установленной мощности (перемаркировка) энергоблоков в результате внедрения новых технологий на Прегольской и Маяковской ТЭС в Калининградской области на 8,1 МВт, а также на Кармановской ГРЭС в Башкирии на 13 МВт.

источник

ИнтерРАО увеличило отпуск электричества в 1 квартале на 9,9%г/г, экспорт вырос в 2 раза

- 26 апреля 2021, 10:15

- |

Отпуск тепла вырос на 19,3% до 18,8 млн ГКал

Экспорт вырос на 100,7% до 5,9 млрд кВт ч

https://www.interrao.ru/press-center/news/detail.php?ID=10930

Выручка Интер РАО в 1 кв РСБУ выросла в 2,4 раза г/г

- 26 апреля 2021, 10:14

- |

Выручка ПАО «Интер РАО» за I квартал 2021 год составила 20,3 млрд рублей, что на 11,7 млрд рублей (в 2,4 раза) выше, чем за аналогичный период 2020 года.

Объём выручки от экспорта электроэнергии составил 18,1 млрд рублей, что на 11,5 млрд рублей (в 2,8 раза) выше аналогичного показателя за 2020 год. Изменение экспортной выручки в основном связано с увеличением объёмов поставок электроэнергии по направлениям Финляндии и стран Балтии на фоне благоприятной ценовой конъюнктуры на бирже NordPool.

В результате чистая прибыль по итогам I квартала 2021 года составила 3,8 млрд рублей против 7,0 млрд рублей за аналогичный период 2020 года.

источник

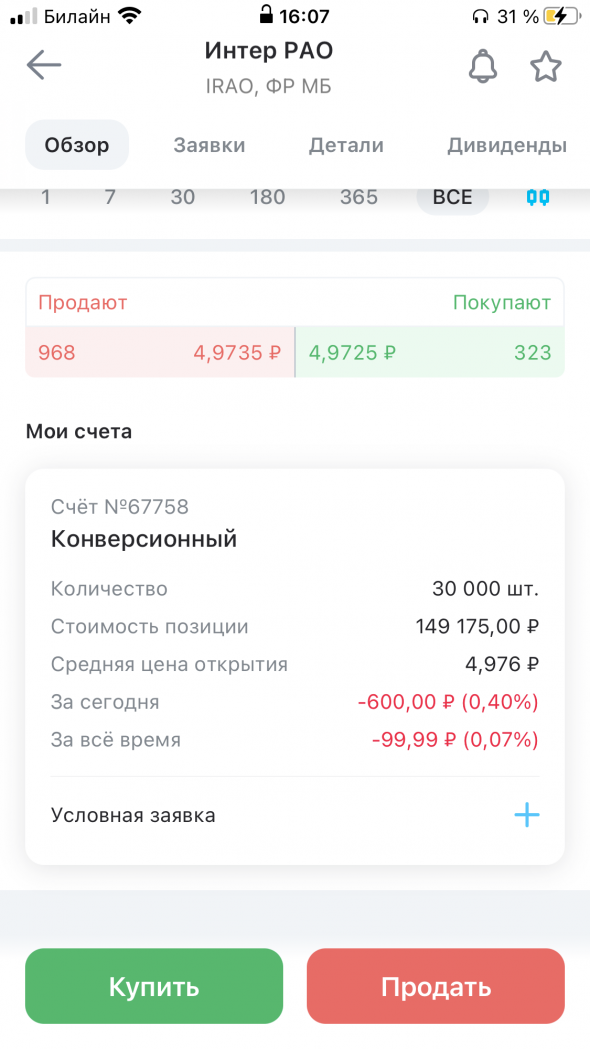

===Операции с акциями IRAO

- 12 апреля 2021, 11:25

- |

Эмитент: Интер РАО

Тикер акций: IRAO

Кто продает? ПАО «Интер РАО»

Кто покупает? Акционерное общество «Интер РАО Капитал»

Количество акций до сделки: 28,8889%

Количество акций после сделки: 29,5588%

. Количество голосующих акций эмитента, приобретенных соответствующей организацией:699 357 212 шт.

Дата события: 08.04.2021

Дата публикации: 12.04.2021 09:45:00

Ссылка на сообщение: http://www.e-disclosure.ru/portal/company.aspx?id=12213

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал