ИНвестТема

Юнипро - энергоблок наконец в строю

- 14 мая 2021, 17:20

- |

В одном из последних разборов энергетической компании я определил 3 базиса, которые должны заставить акции выйти из боковика и показать опережающий рост. В разрезе отчета за 1 квартал, хочу взглянуть на перспективы компании и определить точки роста.

Первый квартал 2021 года завершился на минорной ноте. Выручка компании увеличилась всего на 5,3%, а прибыль вообще снизилась на 18,1% до 4 млрд рублей. Это связано с окончанием программы ДПМ по некоторым объектам и увеличившимися операционными расходами в размере 16,5 млрд рублей. Теперь давайте пробежимся по базисам, которые легли в основу моей инвест-идеи.

I базис — запуск 3-го энергоблока Березовский ГРЭС

В конце апреля произошел долгожданный запуск 3-го энергоблока. После череды неурядиц, аварий, пожара и прочих невзгод, работы на объекте завершились и он был запущен в штатном режиме. Предельный объем поставки мощности энергоблока №3 Березовской ГРЭС равен 800 МВт. С 1 мая компания начнет получать дополнительную плату по договорам ДПМ.

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Газпром - есть ли перспективы?

- 13 мая 2021, 15:59

- |

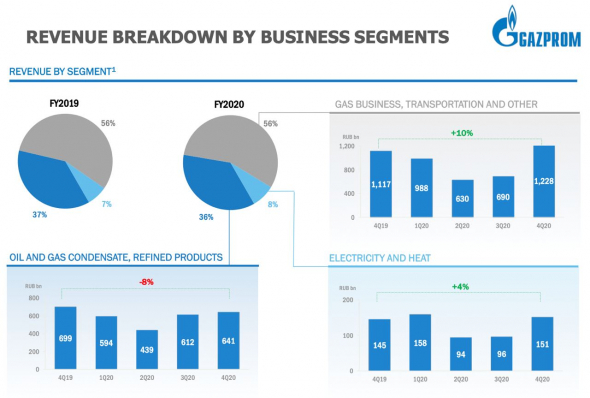

Российский газовый гигант, по традиции, последним отчитывается за 2020 год по МСФО. В этой статье хочу посмотреть на перспективы компании в разрезе отчета за прошлый год. Так ли все плохо в результатах? Есть ли еще апсайды? Какие драйверы помогут котировкам преодолеть отметку в 250 рублей. Все это узнаете из статьи.

Снижение деловой активности в секторе в кризисный год, падение средних цен и объемов реализованного газа, послужили поводом для падения выручки на 18,2% до 6,3 трлн рублей. Наибольшее снижение показал сегмент «Европа и другие страны». Чистая выручка от продажи продуктов нефтегазопереработки снижалась чуть медленнее, на 14,3%

Операционные расходы показали снижение на 11 млрд рублей до 5,7 трлн рублей. Руководству удалось сдержать рост данных расходов, но темпы могли быть и лучше. Убыток по курсовым разницам за год составил 1,3 трлн рублей, что привело к снижению чистой прибыли. За год она составила 162,4 млрд рублей, что на 87,2% ниже результатов 2019 года.

( Читать дальше )

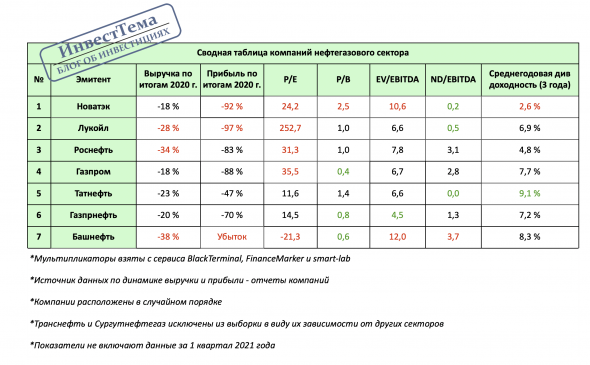

Сводная таблица нефтегаза. Кто лучший?

- 13 мая 2021, 12:57

- |

Искали практические кейсы. Сошлись на нескольких компаниях, которые можно будет скоро подбирать, коррекция тут кстати. По итогам, получилась вот такая сводная таблица. По традиции, выводы сделаете сами.

Сегежа Групп - большой разбор компании

- 10 мая 2021, 10:01

- |

Одним из самых громких IPO на нашем рынке за последнее время стал листинг Segezha Group. Дочерняя компания АФК система по праву привлекает внимание инвесторов. Уникальный бизнес, устойчивые показатели заставляют задуматься над покупкой. Все СМИ, брокеры и сама компания указывает на одни сплошные плюсы.

Мне и самому, если честно, стало интересно это размещение. Давайте же в этой статье разберемся с перспективами бизнеса и попробуем найти слабые места, которые могут заставить котировки продолжить коррекцию.

Segezha Group — ведущий лесопромышленный холдинг с полным циклом лесозаготовки и глубокой переработки древесины. Имеет производственные мощности в России и еще 11 странах Европы. Но этим не заканчивается бизнес компании. Давайте подробнее рассмотрим структуру выручки.

Бумага и упаковка

Сегмент занимает лидирующее место по объему выручки. За 2020 год он принес в копилку компании 35,7 млрд рублей, что составляет 52% от общей выручки. Компания выпускает бумажные мешки для промышленных и потребительских нужд, но 82% составляет продукция для строительной отрасли, которая продолжает развиваться.

( Читать дальше )

Пятерочка, как она есть

- 10 мая 2021, 09:39

- |

Наконец-то добрался до нашего фудритейлера. К слову, я уже начал покупки расписок компании в свой портфель. Есть все основания полагать, что текущая просадка даст хорошие цены для входа. Но не будем забегать вперед. Сначала изучим последний финансовый отчет по МСФО X5 Retail Group.

Компания продолжает наращивать торговые площади, делает реконструкцию существующих магазинов, а также наращивает сопоставимые продажи. Как итог, выручка компании за первый квартал выросла на 8,1% до 507,2 млрд рублей. Радует целенаправленная работа менеджмента по увеличению онлайн-продаж. Цифровые бизнесы уже обеспечивают 2,1% консолидированной выручки. В 4 квартал были всего 1,6%.

X5 все еще отстает в этом сегменте от ближайшего конкурента Ленты, но думаю потенциал выхода вперед еще есть. Только лишь за 4 квартал минувшего года рост продаж составил 569%. Если говорить о доле онлайн-продаж у ритейлеров, то однозначный лидер М.Видео, у которого больше 60% общей выручки проходится на интернет-магазин. За ним идет Детский мир с 28% и Лента с 2,5%.

Значительный прирост операционных показателей не проходит бесследно. Административные и общехозяйственные расходы увеличиваются год к году, только за первый квартала на 17,3%. Курсовые разницы на этот раз сыграли на руку компании. Высокая база прошлого года и расходы в 3,7 млрд рублей, позволили в этом году показать рост чистой прибыли на 90,9% до 7,6 млрд рублей. Если посчитать скорректированную на курсовые разницы прибыль, то она составила 7,8 млрд рублей, увеличившись всего на 1,3%.

Компания отлично провела 2020 год, но вот в первом квартале уже сталкивается с высокой базой прошлого года. Прирастать двузначными темпами будет тяжело, но стабильный бизнес и менеджмент способны дать X5 органический рост. Только вот Карусели вряд ли найдется место в будущей модели работы. Компания сокращает кол-во гипермаркетов, а их выручка падает высокими темпами, минус 45,2% за отчетный период.

Чистый долг за квартал немного сократился и составляет 236 млрд рублей. NetDebt/EBITDA приемлемые 1,6x. Это позволяет компании платить дивиденды и держать доходность на уровне рынка. За 2020 год X5 уже выплатила 73,6 рубля на расписку, а в конце мая выплатит финальные дивиденды в размере 110,5 рублей. В сумме это ориентирует акционеров на 184 рубля по году или 7,4% доходности. Неплохой результат.

В целом, мне нравится бизнес модель X5, нравится желание оптимизировать бизнес и исключить слабые сегменты. Нравится стремление зайти на цифровой рынок, а зная их могу предположить, что наращивать свое присутствие компания будет трехзначными темпами. Дешевой, даже с учетом просадки, X5 я не назову, но с текущих значений Пятерка уже явно становится интересной идеей.

*Не является индивидуальной инвестиционной рекомендацией

Кому удобно читать меня в соцсетях, пожалуйста:

Telegram — еще больше разборов и идей

( Читать дальше )

Оптимальный портфель акций, драйверы Polymetal и разворот Пятерочки

- 09 мая 2021, 11:25

- |

( Читать дальше )

Ленивый инвестор в итогах недели

- 08 мая 2021, 16:43

- |

Пока инвесторы отдыхали на природе, Индекс Мосбиржи не ленился и праздничную неделю завершил ударной свечей, пробив уровень 3600 п. и закрепившись на новом историческом максимуме. После каждого такого пробития, с начала 2021 года, следовало несколько недель отката. Посмотрим, что произойдет на этот раз.

Нефть технически поджимается под уровень сопротивления на $70. Каких либо фундаментальных или новостных факторов, повлияющих на котировки я не вижу. Как и не вижу причин в текущей обстановке торговаться выше $70-71.

Доллар решил пощупать 72 рубля, после чего самые быстрые инвесторы начали откупать валюту. К слову, я тоже приобрел немного себе в портфель США, на котором планирую производить покупки. Благо некоторые компании из вотчлиста достигли целевых уровней.

В лидерах роста недели оказались бумаги Русала, плюс 10,3%. Поводом для такой динамики, традиционно, становятся цены на алюминий, которые уже превышают $2540 за тонну. Возобновившийся рост цен на металлы подгоняют и остальных сталеваров. Северсталь +3,4%, НЛМК +2,8%. ММК не вдохновился и по-прежнему опасается санкций ФАС за нарушение антимонопольных норм, плюс 0,2%.

А вот весь нефтегазовый сектор ушел в зеленую зону. Ну разве что бедная Башнефть завершила неделю снижением на 1%. В авангарде роста тяжеловесы Лукойл +5,3% и Газпром +5,4%. Последний отчитался за 2020 год на уровне ожиданий. Выручка и прибыль значительно просели, но все же по Газпрому еще есть апсайды. Татнефть сделала невразумительный отскок, после сильного новостного пролива, плюс 1,5%. В данном случае покупки с текущих уровней могут быть опасны.

Мосбиржа на фоне хорошего отчета за 1 квартал добавляет +5,6%. Операционные доходы компании увеличились на 7,2%, в основном за счет комиссионных доходов. Чистая прибыль увеличилась на 15,8%. Приток новых инвесторов, желающих заработать на росте рынка, не остановить. Как и желание прикупить частичку «защитного» актива себе в портфель.

Золотодобывающие компании опять попали на радар к инвесторам. Отскок золота выше $1800 за унцию спровоцировал покупки у Полюса, +8,8% и Polymetal +7,2%. Последний не дает мне никак шансов докупить оставшуюся часть позиции, но на рынке выигрывает терпеливый. Ожидаю на 1500 руб.

На следующей неделе вас ждет разбор Газпрома, Энел, ETSY и Mail. А также много другой полезной аналитики. Продолжаю готовиться к инвест-марафону. Ориентировочная дата проведения — 21 мая.

Статьи, которые не добрались до смартлаба на этой неделе:

( Читать дальше )

Пролив Татнефти и разгоняемый Яндекс в итогах недели

- 01 мая 2021, 10:39

- |

Индекс Мосбиржи так и не набрался смелости пробить 3600 п. Откатился за неделю на 1,48% от исторического максимума. Коррекции на рынке — это нормальная ситуация. Паники нет, как и поводов распродаваться. Однако, отдельные идеи себя отрабатывают. Ближайшая цель — 3500 п.

Нефть, в отсутствии политических новостей, болтается у своих локальных максимумов в пределах $66-70 за баррель. Майские фьючерсы 2020 года показали отрицательные значения, что было уникальным событиям. Текущая обстановка к этому не располагает.

Доллар, пока находится ниже 76 рублей, имеет потенциал снижения. Целевым уровнем выступает 74 рубля. Но падение индексов и рост нефти не дает пространство медведям. Думаю, что 76 продолжит оставаться магнитной ценой, куда будут стремиться котировки валюты.

Почти все сектора завершили неделю снижением, кроме банковского. Сбербанк переписал исторические максимумы, +1,7% по обычке и 2% по префам, на фоне щедрой дивидендной политики и хороших финансовых результатов. Напомню, инвесторы получат чуть больше 6% в качестве дивидендов. ВТБ добавляет 0,1%, а вот Тинькофф ушел в коррекцию вместе с рынок, минус 2,9%.

Яндекс позитивно отчитался за 1 квартал текущего года, прибавляет 9,1%. Подключились к разгону СМИ и другие ресурсы, что и не удивительно, когда цена актива находится в рамках диапазона 4400-5200 рублей и стремится к верхней его части.

Мосбиржа, также выпустила отчет за 1 квартал, показав прирост операционной выручки на 7,2%. Частные инвесторы продолжаю штурмовать ворота биржи, принося все новые и новые средства. Это позволяет переписывать исторические максимумы и расстраивать меня, не давай по приемлемым ценам войти в актив.

Остальной рынок ушел в коррекцию, нефтегаз продолжает снижение. Лидером стала Татнефть, в котировках которой учтены не только сниженные дивиденды, но и корпоративные изменения. Брать не спешу, жду остановки падения. За неделю обыкновенные акции минус 11%, префы -12,2%. Лукойл ушел не далеко, -2,7%. А вот подгоняемый «днем инвестора» Газпром всего -0,8%.

Начал пристально наблюдать за транспортным сектором. Если НМТП (-1,7%) уже есть у меня в портфеле, то Globaltrans ближайший кандидат. После отсечки под дивиденды становится интересен, и я начал искать целевые уровни на покупку.

На этой неделе разобрал для вас АФК Систему,

( Читать дальше )

АФК Система - шанс на рост еще есть

- 27 апреля 2021, 22:18

- |

АФК Система провела отличный год. Показатели компании увеличились, как и стоимость акций. За 2020 год акции удвоились, не оставляя шансов войти в актив по приемлемым ценам. Разбор Системы проведем в разрезе результатов ее дочерних предприятий, а начнем с самого доходного актива.

МТС

Компания завершила год на позитивной ноте. Выручка МТС увеличилась на 5,2% до 495 млрд рублей благодаря росту мобильной сервисной выручки. Скорр. чистая прибыль в доле АФК составила 31,8 млрд рублей, увеличившись на 25% год к году. Экосистема продолжает развиваться, но остается еще в зачатке. Основным драйвером роста по-прежнему остаются дивиденды, которые превышают среднерыночную доходность.

Еще больше аналитики в моем Telegram: ИнвестТема

Агрохолдинг Степь

Один из крупнейших российских сельскохозяйственных холдингов и землевладельцев нарастил выручку на 15,2% до 32,8 млрд рублей. Выросли практически все сегменты бизнеса. Чистая прибыль в доле АФК составила 3,9% против убытка годом ранее. Перспективы сегмент, который выходит на прибыль, но еще не готов к листингу на Мосбирже.

( Читать дальше )

Тинькофф Банк - последний вагон локомотива

- 27 апреля 2021, 19:29

- |

TCG Group завершил прошлый год на позитивной ноте. Компания показала рекордный рост. За год число клиентов достигло 13,3 миллиона человек, что по праву отдает Тинькофф 3-ю строчку рейтинга крупнейших банков страны. Но на этом рекорды не заканчиваются. В этой статье я хочу проанализировать отчет за прошлый год и понять, стоит ли гнаться за уходящим локомотивом или впрыгивать в последний вагон. Но сначала, к цифрам.

Чистые процентные доходы за 2020 год составили 102 млрд рублей, что на 17,7% выше показателей 2019 года. Это произошло благодаря росту клиентской базы и валового кредитного портфеля Группы на 16,0% с конца 2019. Низкая ключевая ставка ЦБ оказывает сдерживающий эффект. А вот в 4 квартале наметились негативные сдвиги. Одни лишь операционные расходы увеличились на 65,9%.

Чистые комиссионные доходы увеличились на 20,3% до 24,6 млрд рублей. Способствовал этому рост комиссия за брокерское обслуживание в 8 раз до 5 млрд рублей, а также увеличение доходов по эквайрингу и обслуживанию счетов ИП. Напомню, Тинькофф Инвестиции занимает 1 место в России по количеству открытых, активных брокерских счетов. Поэтому рост доходов был лишь вопросом времени.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал