ИНвестиции

Кто во что инвестирует, тот то и делит...

- 04 декабря 2020, 15:42

- |

Муж и жена, два известных блогера, разводятся и делят......, делят совместный аккаунт в Instagram.

Аккаунт приносит 300 тысяч рублей дохода в месяц и на него подписано более 1 млн человек.

www.cnews.ru/news/top/2020-12-04_moskvichi_izza_razvoda_delyat

- комментировать

- Комментарии ( 2 )

OECD опубликовали улучшенный прогноз по росту экономики. Но так ли однозначно это для рынка?

- 04 декабря 2020, 15:20

- |

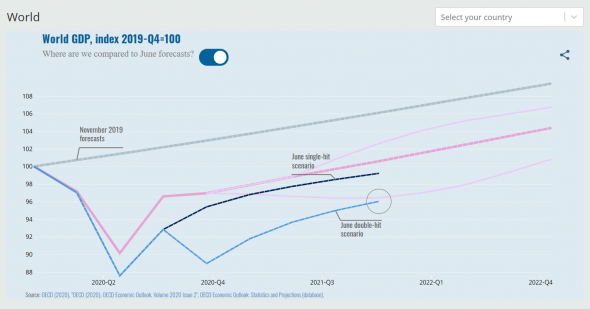

Ниже приведен обновленный прогноз от OECD, а также прогноз за июнь. Видно, что видение на будущее экономики значительно улучшилось. Во-первых, улучшились прогнозы на рост экономики, во вторых пропал сценарий с еще одним резким сокращением за счет разработки вакцины. В итоге мы получаем что-то среднее между V-образным и L-образным восстановлением в базовом сценарии.

Хорошо ли это для рынков? С одной стороны, это, безусловно, хорошо. Но, что мы получим дальше, после того, как начнется массовая вакцинация? Мы получим длительный период восстановления, значительная часть которого уже в текущих ценах. Уже сейчас многие профессионалы соглашаются во мнении, что рынки уйдут на коррекцию или как минимум в боковик, после начала вакцинации. Ведь, несмотря на то, что рынки постоянно меняются, все же есть ряд незыблемых правил, одно из которых гласит: «Покупай на ожиданиях, продавай на фактах». И ситуация с вакциной, может стать ярким тому примером.

А как вы считаете, уйдет ли рынок на коррекцию, после начала вакцинации или нет?

Подписывайтесь на мой Telegram, посвященный инвестициям и финансовым рынкам.

Мой портфель авторов Смарт-лаба. Инвесторам на заметку

- 04 декабря 2020, 14:08

- |

Практически каждую их запись читаю с удовольствием и пользой для себя.

Портфель авторов получился такой:

Alexey Galochkin

Alexey Levin

Amigotrader

Auditor20

Finrange

Geist

LaraM/ЛарисаМорозова/

Rondine

Silent Hamster

Vasili4

karpov72

kora_mozga

pick

Алекс Бергманн

Александр Е

Александр Здрогов

( Читать дальше )

Октябрь и Ноябрь 2020

- 04 декабря 2020, 14:05

- |

Внесено 6 000 руб.

Куплено: Алроса 70 акций.

Портфель: 5309 руб.

Деньги 691 руб.

До пенсии 329 месяцев.

Ну, а что здесь думать? Первый производитель драг камней в мире. Национальное достояние. Дивиденды будут платить всегда. Временная просадка в связи с ковидом.

Ноябрь 2020.

Внесено 7 000.

Куплено: Газпром 40 акций.

Портфель: 11247 руб.

Деньги 1261 руб.

До пенсии 328 месяцев.

Акции находились в коррекции (157,9р). В долгосрок самое оно то. Риск минимален на 3-5 лет. Телеграмм

Пенсионный фонд "Г165А"

- 04 декабря 2020, 13:57

- |

Пенсионный фонд “Г165А”

Цель: Коплю на пенсию самостоятельно. До пенсии 27 лет. 330 месяцев.

Условия:

— откладывать каждый месяц минимум по 5 000 руб. с зарплаты

— покупать акции (Россия и США). Обязательное условие- акции дивидендные.

— дивиденды реинвестирую.

Ребалансировка раз в год или реже. Но события, как весна 2020, могут вносить свои коррективы.

Канал будет скучный и долгий, как и пенсионные инвестиции, в принципе.

Уровень Автора в инвестициях: Дилетант.

Пока портфель будет состоять из акций, диверсификация, возможно, появиться позже.

Канал создан для отчёта по накоплениям и дисциплинирования себя.

Телеграмм

📈⛏ Почему это не работает?

- 04 декабря 2020, 12:41

- |

С одной стороны стратегий очень много и давайте предположим, что все они работают. Но тогда почему у преподавателя, торгующего по стратегии все получается, а у тебя (новичка, который торгует от силы 3-6 месяцев) ничего не выходит? Ты вроде и делаешь то же самое, а результат нулевой.

🧐Я стал копаться в этом и углубляться в вопросы, касающиеся эмоций и поведения. Что это вообще такое, как они работают, чем отличаются и т.д.

Какие-то важные для себя ответы я находил в книгах. В частности у Джека Швагера, в его книге «Маги фондового рынка». Какие-то ответы нашел в НЛП, причем даже не применительно к трейдингу, а в его чистом виде: про то, как снимать навыки ситуативного поведения, как формируются навыки (приемы, техники)… и пришел к следующему выводу.

Я уже начинал об этом писать и сейчас буду продолжать, писал об этом и Швагер, а именно: стратегия на самом деле не важна, важно то, что ты в нее веришь. Не важно в какую, их очень много и на самом деле много рабочих, не важно какую ты выберешь. Если вам о ней рассказывают и учат, то скорее всего она таки рабочая.

( Читать дальше )

Правило 4% - продолжение

- 04 декабря 2020, 12:12

- |

В качестве предисловия хочу отметить важную деталь, которую не написал в первой части:

Правило 4% предполагает снятие 4% от капитала в первый год и снятие суммы, равной предыдущей, но с поправкой на инфляцию — в последующие годы.

Судя по комментариям, в предыдущем посте звучало так, будто бы Бенген предлагал снимать 4% от всей суммы каждый год, что некорректно (спасибо UnembossedName ).

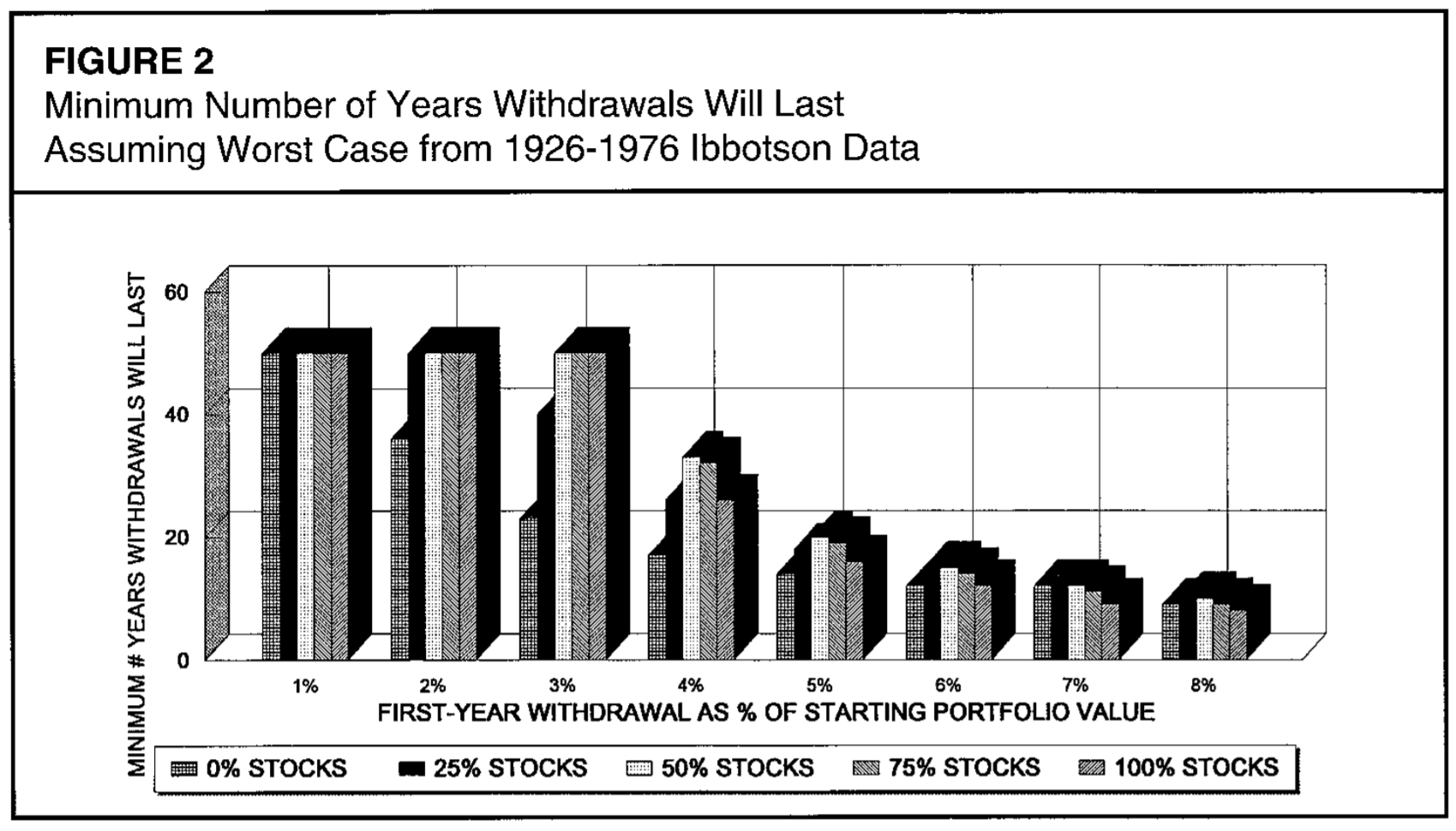

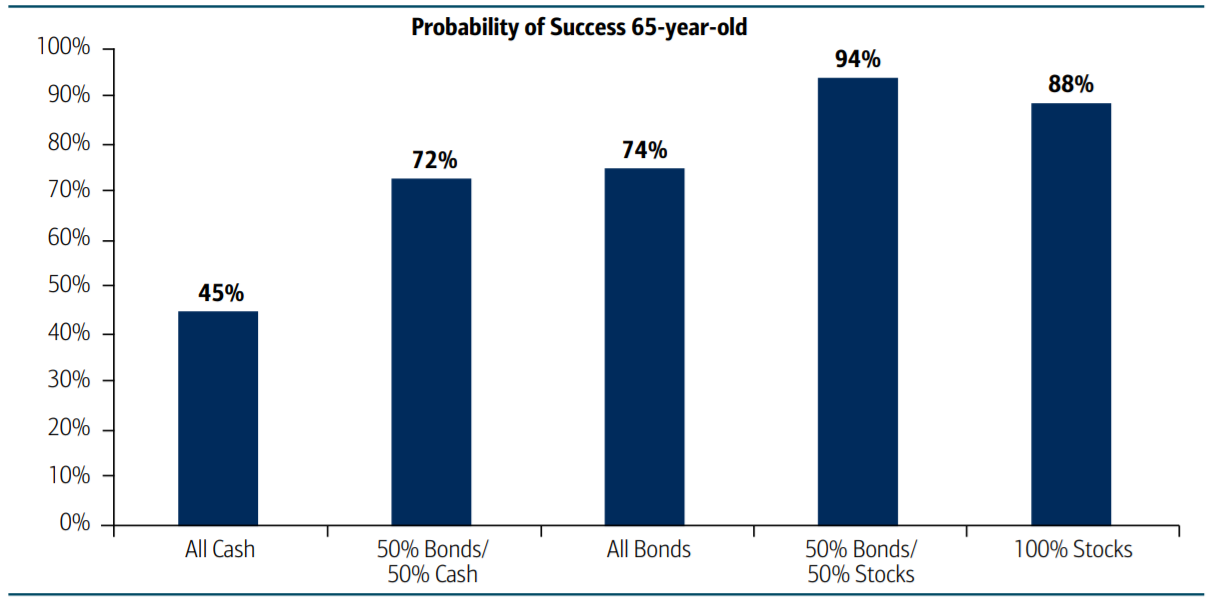

ВЛИЯНИЕ АЛЛОКАЦИИ АКТИВОВ

Приведу два графика — оригинальный от 1994 и график Merrill Lynch/BofA из другого хорошего исследования, которое я тоже переведу как только дойдут руки:

Минимальное количество лет, которое мог бы продержаться ваш портфель при самом худшем стечении обстоятельств

( Читать дальше )

Психология в Трейдинге! [Как работать с эмоциями во время торгов на Бирже?]

- 04 декабря 2020, 11:44

- |

Акции DISNEY(DIS) принесли 25% за два месяца на публичной сделке. Что делать дальше с этой позицией?

- 04 декабря 2020, 08:46

- |

Главной стратегией на 2021 год является покупка акций компаний, чей бизнес пострадал от пандемии, но которые далеки от банкротства. Одной из таких компаний является компания Disney, которую я рекомендовал несколько месяцев назад. В этом видео я расскажу, что происходит с компанией сейчас, сравним ее баланс с балансом Boing, чтобы понять, что такое хорошая компания и что такое плохая компания. Рассмотрим позиции Hedge funds по компании Disney, прогнозы от Citigroup, а также поговорим о том, что делать с этими акциями дальше.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал