ИНвестиции

Возможность для заработка на акциях Bristol-Myers Squibb (BMY)

- 27 августа 2020, 16:02

- |

Bristol-Myers Squibb — американская фармацевтическая компания, выпускающая препараты для лечения рака, сердечно-сосудистых заболеваний, диабета, гепатита, ревматоидного артрита и психических расстройств.

В последнее время инвесторы сосредоточили все внимание на IT-компаниях и поэтому не замечают таких инвестиционных инструментов как акции BMY, которые имея отличный «фундамент» еще не вернулись к докоронавирусным ценовым уровням.

Перспективы Bristol-Myers

Недавнее слияние Bristol-Myers и Celgene позволяет объединенной фармакологической компании увеличить объемы производства лекарственных препаратов и расширить их ассортимент, что дает возможность Bristol-Myers в будущем компенсировать потери от падения продаж препарата Revlimid (для лечения лейкоза), который потеряет свою «эксклюзивность» к 2025 году.

Во втором квартале 2020 года продажи Revlimid выросли на 6% и составили около 30% от общей выручки Bristol-Myers, к 2023 году ожидается падение прибыли от его реализации до 2,9 млрд $. Однако, объединенная биофармацевтическая корпорация сможет поддерживать доходы на прежнем уровне за счет продажи таких препаратов, как Zeposia (ozanimod), Reblozyl (luspatercept), JCAR017 и bb212, каждый из которых будет приносить Bristol-Myers больше 2 млрд $ в год.

( Читать дальше )

- комментировать

- Комментарии ( 1 )

МОЖНО ЛИ УЖЕ ПОКУПАТЬ КРУИЗНЫЕ КОМПАНИИ?

- 27 августа 2020, 15:16

- |

В прошлый раз мы детально разобрали авиаотрасль, которая существенно пострадала от COVID-19, но у которой есть все шансы вернуть утраченные позиции в ближайшем будущем. Сегодня речь пойдёт об ещё одной транспортной отрасли, пострадавшей от «короны» и это круизные компании.

ОБРАТИТЕ ВНИМАНИЕ! Данная инвестиционная идея ни в коем случае не является торговой рекомендацией для открытия сделок. Содержание данной статьи является исключительно частным мнением автора, опытного трейдера Шевченко Никиты.

На сегодняшний день существуют только 4 круизные компании, которые торгуются на фондовом рынке США — это RCL, NCLH, CCL и LIND.

( Читать дальше )

Про рынок нефти

- 27 августа 2020, 15:05

- |

Ключевым риском для рынка нефти на текущий момент является вероятность более медленного, чем ожидается, восстановление спроса на нефть. Актуальные прогнозы не предполагают возобновления существенных ограничений из-за второй волны коронавируса.

Значительное замедление роста добычи наблюдалось в июле. Потребление во многих регионах мира оставалось слабым, в частности, просел спрос в Индии — третьем по величине импортере мира.

Но есть и другие угрозы, которые нависают над рынком нефти и могут привести к снижению цен. Геополитический сдвиг может произойти в начале следующего года, если в США кандидат от демократической партии Джо Байден победит на президентских выборах в ноябре. Новая администрация Белого дома может склониться в сторону пересмотра условий ядерной сделки с Ираном и ослабить санкции против экспорта нефти из Исламской республики. Иранская нефть, беспрепятственно поступающая на внешние рынки, может превратиться из бычьего в медвежий драйвер для цен на нефть.

Анализ нефть: итоги недели и перспективы

- 27 августа 2020, 14:42

- |

( Читать дальше )

Норвежские пенсионеры и их риски. Выходят из ОФЗ, пишут об этом в своих отчетах, а наши "эксперты" их не читают?..

- 27 августа 2020, 12:46

- |

Листая отчет фонда за 1 полугодие, наткнулся на раздел, посвященный рискам фонда, и он показался мне интересным. И вот ключевые показатели риска фонда норвежских пенсионеров:

1. Аллокация

Лимиты, установленные Министерством финансов Норвегии:

— Доля акций в фонде: не менее (!) 60%, но не более 80% (факт 69,6%);

— Доля недвижимости в фонде: не выше 7% (факт 2,8%);

— Доля активов с постоянным доходом (облигации, депозиты) в фонде: не менее 20%, но не более 40% (факт 27,6%);

— Доля деривативов в фонде: не более 2% (факт 0,01%).

2. Рыночный риск

( Читать дальше )

Наркоманы, или бежим инвестировать в...

- 27 августа 2020, 12:17

- |

Перво-наперво категорически согласен с вашим изумлением и немым вопросом: как связаны наркоманы и инвестиция? Начну издалека.

Носовые наркоманы.

Кто это люди? кто-то из них окажется некоторыми из вас, читателями этой статьи. Вы даже не подозреваете, что являетесь наркоманами.

Они используют капли или спреи для носа, чтоб легче дышалось и винят всё вокруг: наследственность, загрязнённость воздуха, работа на вредных предприятиях, стресс, сухой воздух, чебурашку, которая ищет друзей и тому подобную ерунду. Но мы, умные люди (манипуляция), знаем, что виновато само лекарство и его действие на нашу слизистую.

Всё чаще и чаще приходится использовать средства, так как всё больше и больше скорость высыхания слизистой, потеря обоняния, образования корок, выделения из носа или его заложенность… одно бееее. Одним(двумя) словом — затруднение дыхания.

( Читать дальше )

Технический анализ акций Транснефть_ап, ИнтерРАО и Башнефть_ап на 27 августа 2020 года. Прогноз по рынку. Обзор

- 27 августа 2020, 11:45

- |

Друзья, всем привет!

По итогам торгов в среду, 26 августа, индекс МосБиржи вырос на 0,76% до 3051,97 п. Индекс РТС подрос на 0,48% до 1273,24 п.

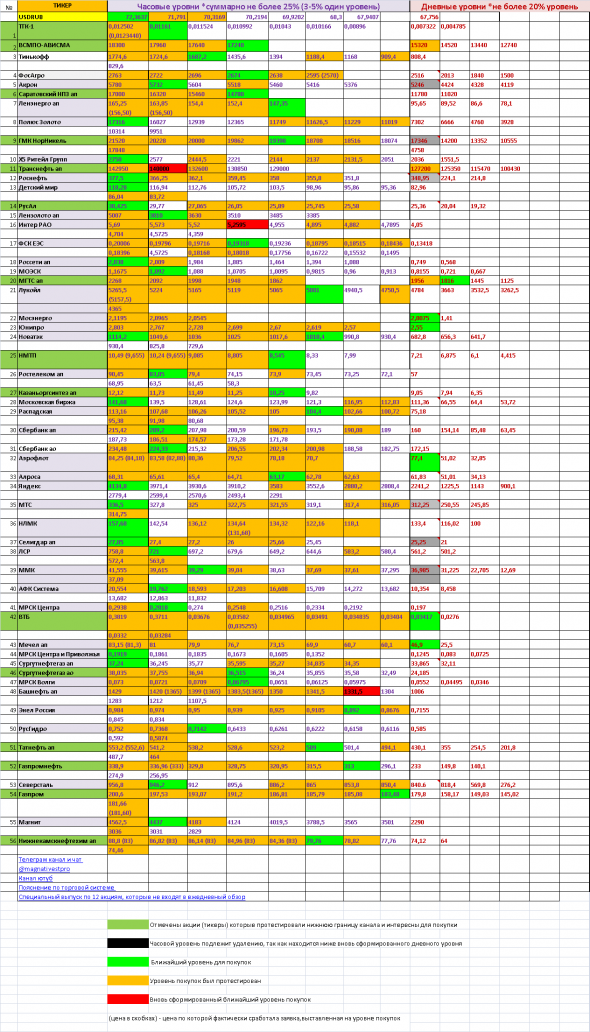

ТОРГОВЫЙ ПЛАН на 27 августа 2020г. – акции ММВБ

В среду, 26 августа сделок по торговому плану не было.

По итогам торговой сессии сформированы новые уровни покупок по акциям:

1) Транснефть ап – 140000 (часовой);

2) Интер РАО – 5,2595 (часовой);

3) Башнефть ап – 1331,5 (часовой);

По остальным акциям ближайшие уровни покупок остаются без изменений.

Торговый план в формате таблицы Excel вы можете скачать на канале телеграм https://t.me/magnatInvestpro

Сегодня разобрал акции Транснефть ап, ИнтерРАО и Башнефть ап в видео-обзоре канале ютуб. Посмотреть можно по

( Читать дальше )

Уроки истории для инвесторов, или Как лопались пузыри

- 27 августа 2020, 11:09

- |

Наблюдая за сильным ростом акций, инвесторы часто становятся жертвой FOMO и забывают оценить реальную стоимость заинтересовавших их компаний.

Акции не могут постоянно расти только на вере инвесторов в компанию, без хорошего «фундамента» и устойчивой бизнес-модели они обязательно когда-нибудь упадут и, скорее всего, больше никогда не восстановятся.

Урок истории

В 1999 году акции компании JDSU подорожали в 10 раз, а в начале 2000 года ее капитализация превысила отметку в 100 млрд $. Казалось, что акции JDSU никогда не упадут, так как компания выкупила основных конкурентов и ей больше ничего не угрожает.

Отрывок из статьи CNN Money о компании JDSU от 20 июля 2000 года:

«В рамках крупнейшего в истории слияния технологических компаний, JDSU в понедельник предложила 41 млрд $ за выкуп своего прямого конкурента, компании SDL, производителя волоконно-оптических компонентов. Предложенная сумма почти на 50% превышает цену акций SDL на момент закрытия торгов в пятницу. JDSU только что завершила сделку по покупке своего конкурента, компании E-Tek, за 15 млрд $. Это означает, что поглощение SDL даст компании 80% рынка оптических сетевых компонентов, сказал аналитик SG Cowen Дрю Пек.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал