ИНвестиции

Крупнейший пенсионный фонд потерял $165 млрд. Три способа улучшить доходность своих инвестиций.

- 04 июля 2020, 11:08

- |

Если вы думаете, что японские пенсионеры живут хорошо, то вы правильно думаете. И обеспечивает им такую жизнь крупнейший в мире пенсионный фонд, который, правда, потерял в начале этого года колоссальную сумму, в размере $165 млрд.

И произошло это потому, что чтобы обеспечивать своих граждан достойным уровнем жизни, фонду необходимо показывать определенный уровень доходности, которую в условиях низких процентных ставок, брать практически негде. И в поисках доходности, это вынуждает брать на себя все большие и большие риски, что и приводит к таким потерям.

И проблема эта касается каждого, кто планирует создавать капитал в ближайшем будущем. Вы точно также столкнетесь с проблемой получения приемлемого уровня доходности.

Более подробно про эту проблему, а так же про три решения, доступные частному инвестору, я рассказал в этом видео ролике.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Что выбрать, акции или облигации?

- 03 июля 2020, 16:43

- |

И тут я хотел бы поговорить не об основах портфельного инвестирования, где правильным ответом будет и то и то, а о текущих тенденциях.

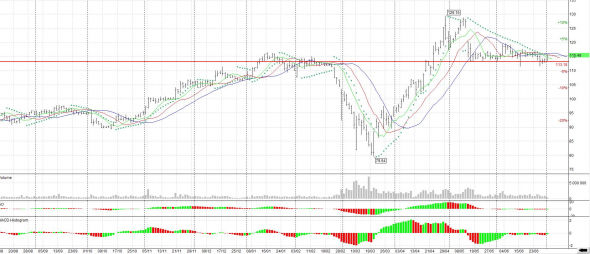

Все забыли, что когда-то, существовал цикл перетока капитала из облигаций в акции, и назад. Инвесторы всегда выбирали, что им покупать, где лучшие на текущий момент риск премии. С приходом на рынок ЦБ, эта закономерность отчасти ушла, и мы видели одновременный рост и облигаций и акций.

Что мы должны понимать о текущей ситуации? В качественных долгах сейчас околонулевая, а порой и отрицательная реальная доходность. Если хотите больше, то придется показать высокий уровень экспертизы, и идти на поле high yield bonds. Либо идти на фондовый рынок.

Если посмотреть на относительную стоимость фондового рынка США к стоимости гособлигаций США, то мы увидим, что существует тренд, в котором акции растут быстрее, чем гособлигации. И продолжится так до тех пор, пока не изменится ситуация с ключевой процентной ставкой (а она, как мы знаем, меняться пока не собирается).

( Читать дальше )

Как купить акции дешево?Стоимостный подход в инвестициях.

- 03 июля 2020, 12:55

- |

Как понять, какие компании стоит покупать, а какие нет? Что делать, если купленные вами акции выросли: продавать или подождать еще? Как посчитать дорого или дешево торгуется та или иная компания? На все эти вопросы помогает ответить стоимостный подход в инвестициях. Именно о нем мы сегодня поговорим.

Кому удобнее, есть видео-формат:

( Читать дальше )

Как я предсказал рост Сахалинэнерго... + Торговый план - акции ММВБ

- 03 июля 2020, 09:34

- |

Вчера, 02 июля на новости о том, что «Русгидро» за 1 млрд руб купит у «Роснефти» 7,7% акций Сахалинской энергетической компании акции взлетели вверх и показали в моменте более +21% за день. Такого роста от Сахалинэнерго никто не ждал. Но, это не про нас...

Еще в марте 2020 года я делал обзор по данной акции и высказывал свое мнение, что там зарождается идея роста и нужно обратить внимание на эту историю как спекулятивную идею.

( Читать дальше )

⚡ Доллар на 65, Нефть на 53, самое время сбросить пелену с глаз ⚡

- 02 июля 2020, 22:11

- |

День добрый !!!

В предыдущем обзоре, я описал свои доводы о сроках и уровнях с которых я планирую перевод части сбережений в валюту, график прикрепил тут с привязкой см. по ссылке 👉 обзор от 10.06.2020

По текущей ситуации:

( Читать дальше )

Купил акции МосБиржи. Ожидается рост до 130р.

- 02 июля 2020, 11:32

- |

Доброго времени суток читатель.

Писал уже статью про перспективы акции МосБиржи на Яндекс Дзен (ссылка).

В своем портфеле держу акции данной компании, около 15% от всей суммы. Средняя цена у меня 116р.

( Читать дальше )

#MTSS - анализ волн Эллиотта .

- 02 июля 2020, 08:43

- |

🔥 Подписаться на рассылку обзоров Фондового рынка — «Оформить» (Free) ‼

- MTSS

Прогноз от 25.03.2019 «здесь» . Ранее предполагаемый треугольник первичной волной [4] продолжает себя отрабатывать. С вершины волны [4] вверх прошла тройка , что даёт основания полагать, что волной [5] или первой волной в её составе, формируется конечная диагональ .

( Читать дальше )

💵 Вебинар №3 Временная стоимость денег (The time value of money)

- 02 июля 2020, 07:42

- |

Провел очередной вебинар.

Вебинар смотрите с 3.30 минуты.

На вебинаре мы прошли:

— простой и сложный проценты;

— дисконтирование;

— вечный аннуитет;

— формулу Гордона для расчета терминальной стоимости.

Рассчитали стоимость акций с вечными дивидендами по формуле вечного аннуитета и формуле Гордона.

Применили формулы дисконтирования и Гордона для оценки акций.

Надеюсь вебинар будет полезен!

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал