ИНвестиции

Инвестиции и ипотека. Совместимы ли?

- 29 июня 2020, 12:09

- |

Дано:

Ипотека, чуть менее 1,8 млн. рублей осталось платить, да срок растянут до 38-года. Платеж не напряжный, процентная ставка тоже — 9%.

С прошлого года случайно решил попробовать инвестирование в ценные бумаги, периодически вкладывая свободные деньги.

Но периодически мысля проскальзывает, не занимаюсь ли я ерундой? Может правильнее было бы ипотеку сперва гасить, а уж потом думать об инвестировании, сложных процентах и прочих пассивных доходах?

Как вы считаете?

- комментировать

- Комментарии ( 30 )

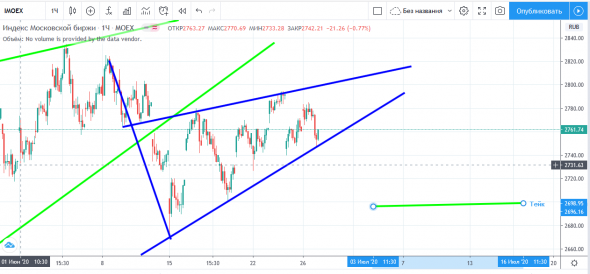

МАМБА и РТС вниз?

- 29 июня 2020, 09:58

- |

МАМБА и РТС вниз?

Подробнее в телеграмм-канале

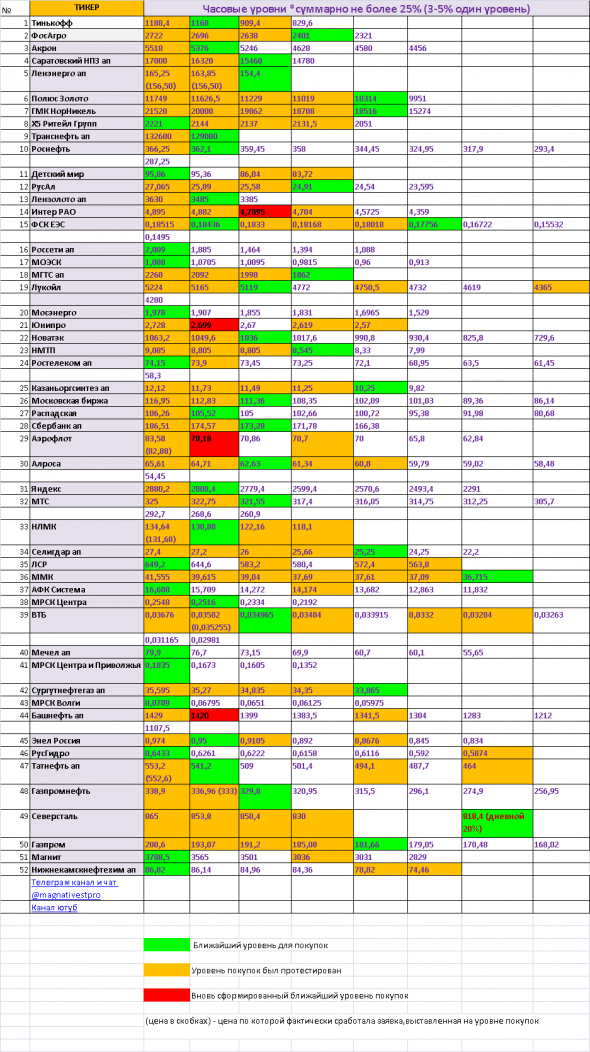

Как не упустить возможность сформировать инвестиционный портфель акций на текущей коррекции - торговый план на 29 июня 2020 г.

- 28 июня 2020, 23:50

- |

Друзья, всем привет!

Я продолжаю активно формировать долгосрочные позиции по акциям в моем инвестиционном портфеле.

В пятницу, 26 июня были отработаны следующие часовые уровни покупок по акциям:

1) ФСК ЕЭС – 0,18815;

2) Новатэк – 1049,6;

3) Северсталь – 853,8;

Также были сформированы новые часовые уровни покупок по акциям (в таблице торгового плана отмечены красным цветом):

1) Интер РАО – 4,7895;

2) Юнипро – 2,699;

3) Аэрофлот – 78,18;

4) Башнефть ап – 1420;

По остальным активам ближайшие уровни покупок остаются без изменений.

ТОРГОВЫЙ ПЛАН на 29 июня 2020 года — акции ММВБ

Торговый план в виде таблицы в формате Excel ежедневно публикуется на моем телеграм канале, в котором я также делюсь с подписчиками изменениями и динамикой по моему портфелю акций, моими сделками, выставленными заявками и другими новостями, связанными с долгосрочными инвестициями. Также на канале создан

( Читать дальше )

💵Вебинар №2 Отчет о финансовом положении (базовый уровень)

- 28 июня 2020, 19:04

- |

Провел очередной вебинар.

Вебинар смотрите с 4.20 минуты.

На вебинаре мы разобрали, что такое:

— Основные средства,

— Инвестиционная недвижимость,

— Гудвил,

— Нематериальные активы,

— Инвестиции в ассоциированные компании,

— Активы в форме права пользования.

Как они учитываются, на что нужно обращать внимание при их анализе. Какие есть раскрытия по данным статьям в финансовой отчетности.

К сожалению, за час много не расскажешь, но я планирую провести продолжение вебинара про отчет о финансовом положении.

Где мы на примере других компаний разберем оставшиеся статьи, расскажу какие коэффициенты можно считать на основе данного отчета и на что нужно обращать внимание при его анализе.

Надеюсь вебинар будет полезен.

Усреднение или покупка сразу на всю сумму? Научные исследования и выводы.

- 28 июня 2020, 14:21

- |

Стоит ли покупать сразу на все сумму, или же стоит усреднять позицию, когда мы говорим про долгосрочное инвестирование? Интуитивно кажется, что усреднение это лучшее решение, но так ли это? Ответ на этот вопрос дал канадский экономист Бен Филекс в одной из последних своих работ, где проанализировал результаты обоих этих подходов на исторических данных. Результаты этой работы мы рассмотрим в этом видео, а так же поговорим про слабые места выводов этой статьи и про конкретные решения.

Если понравилось видео, буду благодарен за +

( Читать дальше )

⚡ Закончился период золотых вкладов, куда деть деньги теперь, план сбережений !!! ⚡

- 28 июня 2020, 13:02

- |

День добрый!!!

Сегодня хотел бы поднять вот такой вопрос.

Допустим, что доллар будет по 80 рублей, поменяете Вы их на рубли и куда пристроите свои рубли?

Как ни крути, вклады под 15-20 процентов были все же подарком и полагаю, тогда многие тогда сделали ставку на валюту. Имея возможность откатить назад они наверняка разместили бы свои деньги под такой «золотой» на данный момент процент.

Вопрос не праздный, так как сейчас уже идет активное привлечение денежных сбережений со вкладов на Фондовый рынок. Как пример реклама «Тинькофф инвестиции» сулящая, стабильные прибыли вместо процентов по вкладам.

Тем кто поведется и все же отнесет свои деньги на Биржу, я не буду расписывать, что в конце концов непременно произойдет. Тут каждый сам кузнец своего счастья, но маленький ролик всеже прикреплю для наглядности.

( Читать дальше )

Как я инвестирую в акции на долгосрок. Моя торговая система. Инвестиционная стратегия.

- 28 июня 2020, 12:45

- |

Друзья, всем привет!

В моем блоге на примере моего инвестиционного портфеля я рассказываю про то, как инвестирую на долгосрок с горизонтом в пять и более лет в дивидендные акции на фондовом рынке Московской биржи.

На моем личном примере вы увидите, что если инвестировать в акции по торговой системе, соблюдая риски и дисциплину, можно добиться очень хороших результатов и существенно преумножить ваши деньги на бирже. Доходность по моей стратегии позволяет значительно превысить доходность по вкладам в банках, а также доходность основных биржевых индексов ММВБ, РТС, S&P 500 и других.

На начало 2020 года доходность моего инвестиционного портфеля за три года превысила 130%.

Кроме того, вы увидите, что результаты инвестирования по торговой системе также значительно превосходят результаты спонтанных необдуманных покупок просто потому, что есть свободные деньги.

ПОЯСНЕНИЕ по стратегии

В ежедневных обзорах я рассказываю про мои инвестиции по конкретной торговой стратегии, которую я разрабатывал лично.

( Читать дальше )

Еженедельный прогнозы финансовых рынков

- 28 июня 2020, 11:28

- |

Еженедельный прогноз финансовых рынков. Выпуск №8 от 28.06.2020г: макроэкономика, технический анализ, сентимент, выводы и мои позиции на рынке — об этом все в выпуске.

Такого вы не найдете в СМИ!!!

( Читать дальше )

Портфель на ИИС. Июнь 2020

- 27 июня 2020, 21:40

- |

Портфелю 5 лет и 2 мес. За прошедший месяц наш рынок остался на месте, и мой портфель тоже. У нас произошло знаменательно событие, которое может кардинально изменить оценку акций — понижение ключевой ставки Центробанка до 4,5%.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал