ИНвестиции

Еще раз о быстротечности человеческих сил

- 26 октября 2017, 11:17

- |

Для тех, кто с первого раза не уяснил вчера, Ник Маджиулли (ofdollarsanddata.com) разжует еще раз о роли человеческого капитала в жизни инвестора.

Вольный пересказ мой.

Оригинал Your Greatest Asset is YOU

Почти все статьи, посвященные инвестициям и идеям, связанными с ними (включая мой блог), ведут разговор исключительно о портфеле и его наполнении, несмотря на то, что львиная доля дохода и ценности формируется за его пределами. Человеческий капитал – это основной актив, который формирует денежный поток в течение жизни. Для правильной мотивации это самая главная мысль. Мы даже можем оценить его, сделав несколько предположений. Рассмотрим через концепцию текущей стоимости, то есть продисконтируем будущие платежи к первоначальной точке. Просто посчитаем текущую стоимость человека через его будущие доходы. Если кто-то зарабатывает 50 000 долл. в год с индексацией в 3% в течение 40 лет, то стоить он сегодня будет 1,1 млн. долл.

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 3 )

Недвижимость Московского региона чрезвычайно дорогая?

- 25 октября 2017, 23:09

- |

Часто в последние пару месяцев читаю на Смарт-Лабе, на IRN.RU и в других местах о том, как дорога недвижимость в Москве и Подмосковье. Когда-то, в 2003-2004 годах, читая книги Роберта Кийосаки, я удивлялся, как может быть такое, что, просто взяв квартиру в ипотеку, ты можешь сдать ее в аренду дороже ежемесячного платежа, получая чистый денежный поток. У меня такое не укладывалось в голове, «легкие деньги».

Сейчас ключевая ставка в России составляет 8,5%. При этом ипотечная ставка Сбербанка уже 8,9% (для «молодой семьи» или в рамках ипотечной программы застройщика). На ближайшем заседании в пятницу, 27 октября 2017года, ожидается очередное снижение ключевой ставки на 0,25-0,5%. Совсем недавно Герман Оскарович Греф анонсировал при 3% инфляции ипотечную ставку около 5%. Эльвира Набиуллина много раз на пресс-конференциях говорила, что долгосрочный целевой ориентир инфляции – 4%, а превышение ключевой ставки желательно сохранять на 3% выше, что дает долгосрочный ориентир ключевой ставки не выше 7%. Пока ЦБ скрупулезно выполняет цели, озвученные Набиуллиной. Таким образом, ипотечные ставки на горизонте год-два вполне могут оказаться на уровне 6%.

( Читать дальше )

Недооцененные компании: Юнипро обзор и рекомендации

- 25 октября 2017, 15:50

- |

Добрый день!

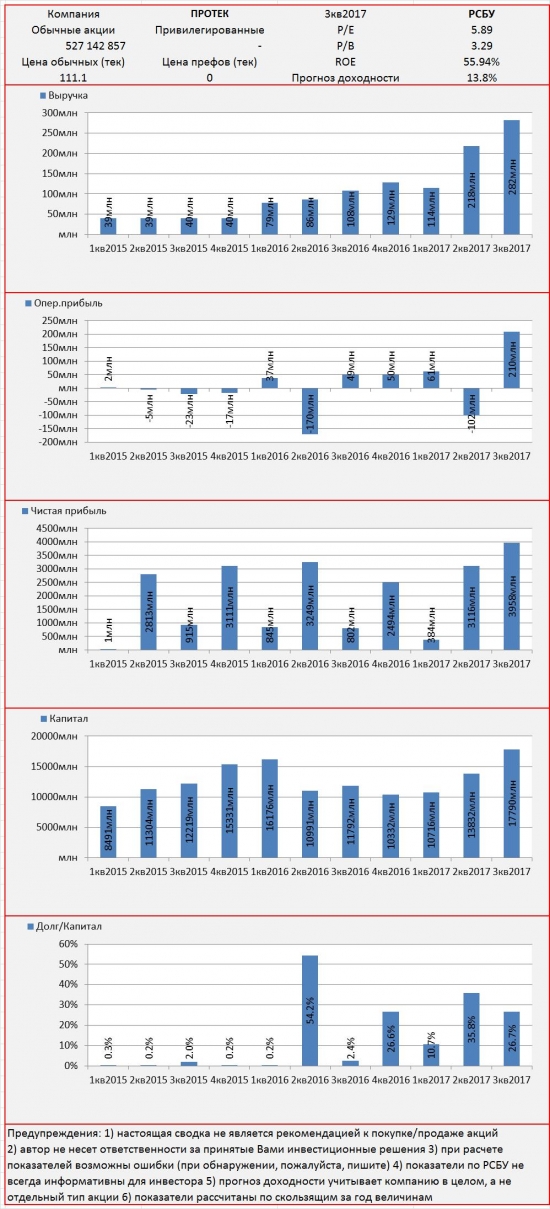

В сегодняшнем обзоре компания Юнипро — на которую меня навел один из PRO пользователей сайта. (Спасибо. Действительно, история получилась очень интересная.)

1. Карточка компании Юнипро

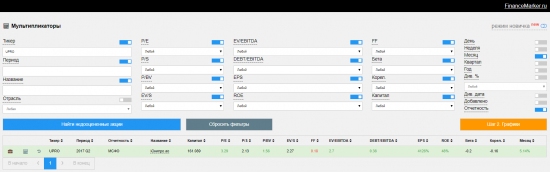

2. Мультипликаторы компании Юнипро

( Читать дальше )

Человек - это не только его инвестиционный портфель

- 25 октября 2017, 11:30

- |

Амни Русли (eightateeight.wordpress.com) рассказывает о взаимосвязи человека с его инвестиционным портфелем.

Вольный пересказ мой.

Оригинал Asset Allocation With Yourself As a Factor

Разберем статью «Портфель – это не остров» Дэвида М. Бланшетта и Филиппа У. Стрэеля (FAJ Vol 71 No 3 2015)

«При построении портфелей большинство инвесторов склонны в основном фокусироваться на рисковых и возвратных характеристиках инвестиций, таких, как денежные средства, облигации и акции, игнорируя взаимосвязь своих портфелей с другими активами, которыми они фактически владеют, такими как, человеческий капитал, недвижимость и пенсии. Во многих случаях стоимость этих упущенных активов превышает стоимость финансового богатства. Например, Беккер (1993) оценил, что стоимость человеческого капитала, по крайней мере, в четыре раза превышает стоимость акций, облигаций, жилья и всех других активов. По оценкам Хитон и Лукас (2000), человеческий капитал составляет 48% от общего дохода домохозяйства, тогда как финансовые активы составляют лишь 6,8%.»

( Читать дальше )

Инвесторы попали в ловушку времени

- 25 октября 2017, 11:28

- |

Присуждение Ричарду Талеру Нобелевской премии по экономике указывает на то, что последние 30 лет экономической науке с трудом удается адаптировать свои модели к реальным процессам принятия решений реальными людьми. Эта проблема в равной степени относится как к инвестициям, так и другим видам деятельности.

Одной из самых больших проблем остается склонность человека считать, что будущее будет похоже на прошлое. Несмотря на все предупреждения регуляторов, инвесторы верят, что эффективность управления денежными средствами сохранится, хотя факты говорят об обратном.

Еще одно непреодолимое заблуждение — ожидание, что рыночная доходность в целом останется на том же уровне и в будущем.

Это может быть одним из факторов, почему в государственных и местных пенсионных фондах Америки столь большой дефицит. Этим фондам позволяют производить собственные расчеты по ожидаемой норме доходности своих активов: чем выше прогноз, тем меньше налогоплательщики и работники должны переводить средств.

Откуда они получают цифры в диапазоне 7-8% прибыли? По всей видимости, они находятся под сильным влиянием прошлых доходов, которые в среднем составляли 7,8% в течение 25 лет и 8,3% в течение 30 лет. Медианное ожидание снизилось с 7,91% в 2010 г. до 7,52%.

С начала нового тысячелетия оно снизилось примерно на половину пункта.

( Читать дальше )

Аленка и ММВБ?

- 24 октября 2017, 14:05

- |

Сравнил результаты стратегий с индексом ММВБ за тот же период (чисто умозрительно и с калькулятором).

Правильно я понимаю, несмотря на всю инвестиционную декларацию, результаты с небольшим отклонением повторяют наш индекс, только с плечом?

Стратегия Майнинг Лайт — это ММВБ с плечом 1:4. Прям пики и просадки с точностью до 5%.

А главная стратегия Майнинг — это ММВБ с плечом 1:20?

Я когда-то часто читал Аленку, был в группе, но о результатах их работы не задумывался. Теперь по прошествии некоторого времени решил сравнить результаты с индексом, и оказалось, там ничего особенного. Пока. Лет через 5 сравню снова.

А в стратегии Аленка Кэпитал ИИС, видимо, наряду с плечом используются инструменты из второго или третьего эшелона? Больно уж ступенчатая кривая.

Как на леммингах построить стратегию

- 24 октября 2017, 11:03

- |

Любопытная статья из блога econompicdata.blogspot.ru о стратегии на основе поведения вкладчиков.

Вольный пересказ мой.

Оригинал GMO Flows Turn Negative — An Ominous Sign for Risk Taking

Как известно, средний инвестор-вкладчик довольно плохо использует тайминг входов/выходов в активы. Настолько плохо, что получает в 2 раза меньше потенциальной доходности. Возьмем, к примеру, один из глобальных фондов агентства Morningstar GMO Benchmark-Free Allocation Fund Class III. Из таблицы ниже видно, что доход среднего вкладчика очень мал.

Можем ли мы использовать эту информацию себе на пользу? Исторически, в момент подъема рынка львиная доля инвесторов заходит в фонд, а в момент спада – выходит. Если мы изучим график их поведения и нарисуем скользящую 12-месячную среднюю по чистому притоку денег в фонд, получим следующую картинку. (честно, я не нашел информацию, откуда данные по притоку/оттоку, видимо, из каких-то отчетов)

( Читать дальше )

Под звон бокалов. Первый инвестиционный миллион.

- 24 октября 2017, 10:55

- |

Стратегия в целом у меня простая, покупаю надежные компании, которые платят дивиденды более 6% и у которых после некоторого спада начинают идти хорошие отчеты поквартальные, по-моему мнению.

Пока купил тока две компании.

Газпром — 70% от портфеля

Ростелеком — 30% от портфеля

Инвестирую с начала года, до этого год постигал азы и крутил 100 тыс. руб.

Сейчас в плюсе примерно +17 000 руб.

Планы на будущее конечно не однозначные, вроде бы и продолжить дальше хотелось бы, но все ждут мега-кризиса.

И остается вопрос: сумею ли я разлядеть момент, когда нужно будет выходить в деньги или нет?

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал