ИНвестиции

Записка Инвесторам 24.07.2016

- 26 июля 2016, 20:37

- |

На прошлой неделе, наш счет LDinvest Swissquote Bank — MAM показал доходность в размере +1,07%! Было совершенно 13 торговых операций. Основными инструментами в работе были серебро, нефть, фунт и рубль.

Прошедшая неделя была на удивление простой и легкой. И вот почему: основная активность рынка — это волатильность. Чем она выше, то тем выше вероятность получить прибыль или убыток. На прошлой же неделе волатильность была низкой, и в этом нет ничего удивительного, даже оглядываясь на ключевое событие — заседание ЕЦБ. Несмотря на такую пассивность, лично я результатом доволен. Учитывая такой рынок, и 0,5% было бы хорошо добыть, а получилось даже в 2 раза больше.

Многие задаются вопросом: чего так не много? Кто-то вот дает и по 10% в неделю. Но только такие трейдеры дольше пару месяцев не торгуют… Наша цель — это не месяц, квартал или год. Хотя, как минимум у нас цель на год есть: 50% доходности. Но на самом деле, мы нацелены на долгосрочную работу, которая будет исчисляться годами. Не из проста

( Читать дальше )

- комментировать

- Комментарии ( 0 )

ВШЭ на Coursera для трейдера.

- 26 июля 2016, 12:02

- |

НИУ ВШЭ перенесла свои курсы на Coursera, примечательно, что появились Курсы, которые будут полезны начинающим трейдерам или трейдерам, расширяющим свою специализацию: полезны в плане хороших базовых знаний.

Курсы для финансовых рынков:

1. «Финансовые инструменты для частного инвестора»

2.«Корпоративные финансы и стоимость компании»

В данный момент обращаю внимание на «Курс облигаций»: крайне полезное направление, учитывая спад процентов по депозитам и то, что девальвационное топливо рынка акций, на данный момент, заканчивается, усложняя прибыльную торговлю российскими акциями, как минимум с точки зрения увеличения времени, которое надо посвящать ФР для успешной торговли.

( Читать дальше )

Цикличность рынков, состояние на сейчас.

- 23 июля 2016, 22:49

- |

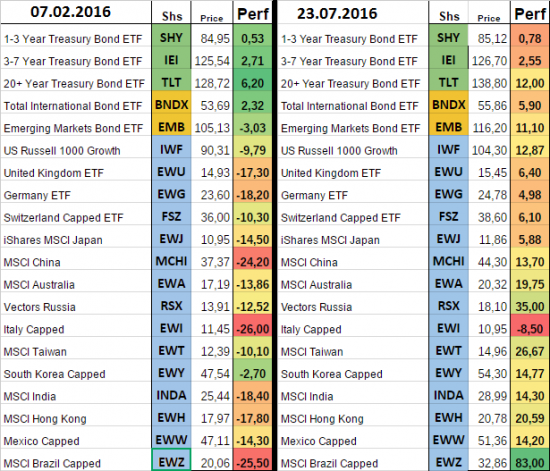

Каждый актив представлен через ETF, доходность берется за 6 мес.

1. Долговые рынки.

EMB — BNDX

Было -3 — 2,3 = -5,3

Стало 11,1 — 5,9 = +5,2

Исторически доходность индекса бондов развитых стран выше развивающихся (при расчета в твердой валюте).

2. Долевые рынки.

(MCHI+EWA+RSX+EWZ)/4 — (IWF+EWU+EWG+EWJ)/4

Было (-24,2-13,8-12,5-25,5)/4 — (-9,8-17,3-18,2-14,5)/4 = -34

Стало (13,7+19,7+35+83)/4 — (12,9+6,4+5+5,9)/4 = +30,3

Исторически доходность индекса акций развитых стран выше развивающихся (при расчета в твердой валюте).

Учитывая цикличность движения рынков, сейчас явно пришло время уходить из рисковых активов как на долговом так и долевом рынке. Особо агрессивные могут продать (MCHI+EWA+RSX+EWZ) против (IWF+EWU+EWG+EWJ).

Об инвестициях

- 23 июля 2016, 18:12

- |

i/ Срочно! ВТБ 24!!! Рубль 55 за бакс!!! smart-lab.ru/blog/340458.php

Об этом я уже писал 08 сентября 2015: Считалочки: рубль-доллар smart-lab.ru/blog/277187.php

Курс доллара искусственно занижается, что приводит к стагнации экономики РФ. За последние 2 года в том числе неэкономическими мерами: продуктовые антисанкции, запреты выезда и зарубежных счетов для чиновников, ограничение туризма.

Из последних сил держат рубль, но стагнация усиливается.

Простая арифметика бьет все хитрые изыски: если в РФ инфляция около 10%, а в в США около 1%, то рубль надо ежегодно ослаблять минимум на 9% Сейчас рубль ниже значений годичной давности примерно на 9%

Но тогда (2015) он только-только частично компенсировал 10-летнюю стагнацию и даже падение курса (2003-2014) ниже 32 рублей.

За 2003-2014 рубль подешевел из-за инфляции в 3 раза, а курс доллара в 2014-авг. 2015, вырос только в 2 раза 1.5-кратное укрепление против доллара ничем не компенсировано.

Сейчас вполне реально падение рубля, цены на нефть уже прошли свой пик iv-g.livejournal.com/1327327.html

( Читать дальше )

Об структурные продукты - а нужны ли они вам? В 95% случаев - нет!

- 22 июля 2016, 19:05

- |

— Эпиграф.

Умный человек был этот Эпиграф, столько толковых вещей написал. Итак, структурные продукты.

Вам не нужен структурный продукт сам по себе, только потому что он структурный и продукт. Что вам нужно на самом деле — это увеличить свои доходы и заиметь хоть какой-нибудь капитал к старости. И структурные продукты это не тот инструмент, который подходит лучше всего. Они — не серебряная пуля.

В основу финансового благополучия должны быть положены классические инвестиции на основе распределения активов. Это справедливо для 95% людей (только 95% из них об этом не знают). Долгосрочные, неторопливые инвестиции — вот настоящая «серебряная пуля». О них сегодня и поговорим.

Собственно, основы, достаточные для того, чтобы начать, есть на assetallocation.ru/ (точнее, там много больше, чем основы). Ведет сайт Сергей Спирин, вот он: http://fintraining.livejournal.com/ Чтение ЖЖ Сергея и его сайта даст ответы на 70-75% вопросов по инвестициям, которые возникают у непрофессионала. Что я лично рекомендую прочесть (в таком порядке):

( Читать дальше )

Истина где-то посередине

- 20 июля 2016, 21:32

- |

1. Фундаментальный анализ

2. Технический анализ

и два подхода по управлению капиталом или парадигмы трейдинга:

1. Инвестирование

2. Спекуляции

Сам я нахожусь где-то посередине между этими подходами.

На мой взгляд, разумно торговать тех. анализ опираясь на фундаментальный, так как это дает дополнительный edge перед роботами, которые не читают новостей и не знают, где может быть волатильность, по каким активам выйдут важные отчеты и в какое время. Также разумно держать два счета — и инвестиционный и спекулятивный, чтобы после периодов успеха в спекуляциях сохранять часть выигрыша, а затем использовать его для восстановлений из просадки.

Недавний пост Bull'а вдохновил меня написать этот пост. Так как он, судя по всему, тоже находится по взглядам где-то посередине.

Bull пишет:

«В связи с последней директивой по баксу пропал смысл торговли рубле-баксом по ТА… Перехожу на фьючи акций… Может быть в промежутке между выборами в ГД и президента еще дадут баксу свободу… а пока фьючи сбера, гп, роснефти, втб и гмк…»

«на долгосроке в стоках пока сижу в россетях…»

«пила для трендовика всегда плоха… особенно, когда она полгода длится… спасаемся пенсионным портфелем и долгосроком на стоке…»

Ожиданиями сыт не будешь

- 19 июля 2016, 16:50

- |

Эйфория, царившая на всех фондовых рынках последние недели, начала затухать. Возможно, пыл инвесторов остудил неудавшийся военный переворот в Турции, который открыл новые долгосрочные геополитические риски, а может инвесторы просто решили взять паузу в преддверии заседаний крупнейших мировых Центробанков. В любом случае, поводов, для столь бурного роста, который мы наблюдали в июле, просто не было. Инвесторы вновь поверили громким заявлениям мировых Центробанков и начали покупать рисковые активы. Точнее сказать, инвесторов, в частности хедж-фонды просто принуждают входить в акции, ибо деньги просто не могут лежать весь год без дела.

В Америке финансовый год заканчивается в сентябре. За этот год, большинство фондов показывают нулевую или отрицательную динамику, при том, что объём средств, для рисковых инструментов, у них находится на максимуме с 2001 года. Если инвесторы увидят по итогам года рост фондовых рынков, а фонды при этом ничего им ничего не заработают, то из этих фондов начнётся отток капитала. Вот и видим парадоксальную ситуацию, когда ситуация в мире ухудшается каждый день, все крупные деньги по любым ценам сметают все безрисковые активы, а фонды входят в рынок в надежде на новые стимулы от мировых регуляторов.

( Читать дальше )

Записка Инвесторам 17.07.2016

- 19 июля 2016, 15:34

- |

На прошлой неделе, наш счет LDinvest Swissquote Bank — MAM показал доходность в размере +1,24%. Было совершенно 20 торговых позиций, основными игроками которых были рубль, нефть, фунт и другие сырьевые валюты и инструменты.

Подойдя к теме, «что же было на прошлой неделе», хочется сказать в первую очередь пару слов о наших будущих перспективах. Во-первых, у нас идет наращивание позиции по показателю инвесторского капитала (ИК), что не может не радовать меня, как руководителя данного проекта. Во-вторых, впереди нас ждут не простые торговые недели, которые могут быть сопряжены низкой рыночной волатильностью и сезоном отпусков (август месяц). В целом же — это вряд ли помешает нам достичь основную

( Читать дальше )

Поиск управляющих для 2.5 - 4 млн.рублей

- 18 июля 2016, 09:40

- |

Анкета -

goo.gl/k5npKa

Заполняйте реальными данными, это не перепись «клоунов». Заранее спасибо.

Очень интересно!

- 16 июля 2016, 14:55

- |

В данной статье я постараюсь высказать основные идеи книги Бенджамина Грэхема «Разумный инвестор».Данная книга, является чуть ли не азбукой для любого инвестора, по крайней мере именно так о ней отзывался самый успешный инвестор Уоренн Баффет. И не мудрено, ведь в колледже его преподавателем инвестирования как раз и являлся Бенджамин Грэхем, так что стратегия инвестирования Баффета в итоге во многом основывалась на методе Грэхема.

Уоренн Баффет.

Вообще тут можно было бы привести интересную аналогию как в книге «Гении и аутсайдеры», отзыв на которую я писал ранее. На примере Уоренна Баффета можно было бы утверждать, что его успех во многом обусловлен не только его личными качествами и талантом, но и тем временем, теми людьми и той обстановкой, которые его окружали.

Так, сейчас я и другие начинающие инвесторы читаем книгу Бенджамина Грэхема «Разумный инвестор» и пытаемся усвоить уроки инвестирования на примере событий 40 летней и более давности, в то время как для Баффета, во время его обучения это были современные данные, на которых он мог тренироваться, да еще и лично общаться с Грэхемом. Кстати вторым наставником Баффета, на платные курсы которого он пошел, чтобы научиться общаться с людьми был Дейл Карнеги, книги которого теперь являются наиболее ценными в области общения и психологии коммуникации.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал