ИНвестиции

Поможем друг другу разбогатеть.

- 29 июня 2016, 13:47

- |

Данная статья может быть интересна людям, которые приобретают акции на длительный срок, спекулянты на новостях и поклонники тех. анализа могут ее не читать и не тратить свое время, так как для них она не содержит ничего ценного.

На фондовом рынке всегда имеются компании, чьи акции за промежуток времени в пять лет увеличат свою стоимость в десятки раз. Все свое время я трачу на поиск таких компаний, изучая бухгалтерскую отчетность, менеджмент и технологии. На сегодня я отслеживаю 25 Российских компаний, чьи акции, торгуются на московской бирже и они занимают у меня все мое время, которое в моей жизни выделено на трейдинг. Целью моей статьи является желание поделится своими трудами с другими инвесторами, и узнать от них о компаниях, которые они считают интересными для инвестирования. Так сообща мы найдем «Магнит сегодняшнего дня», причем каждому не придется лопатить весь фондовый рынок. При таком подходе мы не будем являться конкурентами друг другу, так как акции компании, которую кто-то из нас считает интересными и расскажет нам о ней, может простимулировать только повышенный спрос, что выразится в росте ее цены. Компании, которые вам понравились, отмечаем (+) комментарии людей, кто их указал.

( Читать дальше )

- комментировать

- ★16

- Комментарии ( 74 )

Секрет устойчивости российского рынка или почему инвесторы вынуждены покупать Сбербанк

- 29 июня 2016, 11:28

- |

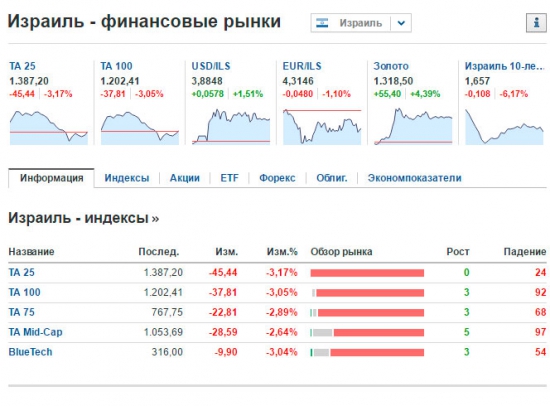

Ниже отметки в 1840 пунктов по ММВБ находится значительный инвестиционный спрос со стороны глобальных игроков. Крупные инвесторы пока не понимают продолжится ли ликвидация позиций или все обойдется небольшой коррекцией. Судя по данным по оттоку\притоку на рынок ликвидность, а также данным по рискам, мы видим возникновение среднесрочной негативной тенденции. Во второй половине года наиболее вероятным становится сценарий, когда рынок обновит максимумы ( для фиксации позиций), а после появится информация о проблемах связанных с инфляцией в США и слабостью Китая.

( Читать дальше )

Записка инвесторам 26.06.2016

- 28 июня 2016, 13:53

- |

На прошлой неделе, наш фонд LDinvest Swissquote Bank — MAM показал доходность в размере +1,13%. Было совершенно 20 торговых позиций, что было связано с повышеной волатильности на финансовых рынках. Как говорится, Brexit прошел для нас не зря.

Прошедшая торговая неделя, как минимум, была интересной. Как максимум — мы стали свидетелями чего-то исторически важного и крайне радикального в мире экономики и политики. Великобритания сделала важный шаг — приняла решение выйти с состава ЕС. Данное событие связано с положительными результатами голосования на Brexit, где 52% населения страны сказало «Да»!

( Читать дальше )

Мой фундаментальный анализ акций #3: Мегафон

- 28 июня 2016, 13:34

- |

Насколько я понял, главная причина негативной динамики акций Мегафона — стагнация выручки (падение выручки от голосовой связи+рост выручки от передачи данных) + рост CAPEXа => падение свободного денежного потока 2 года подряд.

Конечно, счас прибили акции в связи с законом Яровой, но если предположить, что здравый ум все-таки вернется к нашей власти, то бессмысленные положения по хранению всех голосовых данных за 3 года отменят и акции восстановятся. Если этот бред не отменят, то свободный денежный поток у Мегафона, как и у МТСа станет отрицательным еще на пару лет.

Так-то акции MFON не выглядят дорогими в сравнении с другими бумагами EMEA:

( Читать дальше )

Проект Русский Баффет -Див.доходность 4.5%.

- 28 июня 2016, 12:26

- |

Профит за 6 месяцев +42.3%

Портфель на сегодняшний день выглядит след.образом:

ФСК ЕЭС ао (24,97%)

ИнтерРАОао (24,46%)

БСП ао (11,68%)

Роснефть (10,19%)

Система ао (9,28%)

Лензол. ап (9,20%)

ММК (8,39%)

ЛУКОЙЛ (1,38%)

За 6 месяцев проекта:

Индекс ММВБ +6.2%

Индекс РТС +15%

Проект Руский Баффет 42.3%

Подведём итоги:

Продал УрКузницу и Красный октябрь в небольшой убыток.

Также продал Распадскую на отскоке в +10%

Начинают приходить дивиденды, уже прилетели от БСП и ММК.Я решил посчитать дивидендную доходность своего портфеля по тикерам:

ИРАО — 7%

БСП — 4.72%

ММК — 1.35%

ФСК — 12.5%

Лензолото АП — 11.94%

АФК Система — 3.23%

Роснефть — 3.53%

Лукойл — 4.27%

Чистая Див.Доходность портфеля составляет 4,54%.По мне совсем не плохо, тем более что див.доходность не является основным приоритетом на данном этапе.

P.S.Наконец-то у меня полностью сформировалась стратегия инвестирования.Теперь главное её придерживаться и не вестись на провокации «Мистера Рынка»

Brexit? - нет, не слышали. Фонды продолжают покупать Сбербанк. Взгляд на MSCI

- 27 июня 2016, 10:54

- |

До открытия сессии в Лондоне, фонды на российском рынке отдают предпочтение акциям Сбербанка, Газпрома, Магнита и Московской Биржи.

В аутсайдерах Лукойл, ГМК Норникель и Татнефть.

На международных рынках рекомендую обратить внимание на Йену: Японская Йена, основная валюта фондирования на мировом рынке капитала, укрепилась до 100 за доллар. Это крайне негативно, показывает отношение инвесторов к рисковым активам. Но это внешний индикатор. Если Йена отражает, масштабную тенденцию распродаж рисковых активов, это крайне негативно, для рынка ближайшие 2 месяца. ИЮЛЬ будет самым важным месяцем, во втором полугодии. Именно в Июле решится, будет ли осеннее ралли или нет.

Корпоративные риски по-прежнему на минимумах — это позитивно для сохранения цен на нефть в текущем диапазоне, а также перед выходом квартальной отчетности.

Денег нет, но ...мы делаем пенсию сами себе

- 27 июня 2016, 10:31

- |

Часто слышу как пипл жалуется на пенсию. Блин, как же задолбало слышать это нытьё, оно однообразно и бесполезно, от него пенсия не прибавится, а мы попробуем разобраться как сделать чтобы прибавилась.

( Читать дальше )

Die Welt: немецкие инвестиции в Россию бьют рекорды, несмотря на санкции

- 26 июня 2016, 22:32

- |

В 2015 году прямые инвестиции в Россию, по данным Будесбанка, выросли до 1,78 миллиардов евро, что немногим не дотягивает до показателей бума в 2006-2008 гг. и в 2010 году.

Кроме того, согласно прогнозам Бундесбанка, в 2016 году будет установлен новый рекорд инвестиций, поскольку только за первый квартал текущего года из Германии в Россию уже переведено почти 1,1 миллиард евро.

В частности, производитель сельскохозяйственных машин Claas вложил почти 120 миллионов евро в новый завод в Краснодаре, а фармацевтическая компания Bionorica планирует построить завод в Воронеже стоимостью 30 миллионов евро.

это стало возможно благодаря санкциям, девальвации и условиям, созданные государством.

Понедельник – будет продолжение банкета.

- 26 июня 2016, 16:37

- |

Цепная реакция после пятницы 24 июня продолжается. По моему мнению, скорее всего в понедельник нас ждет продолжение обвала на фондовых рынках, новое мощное снижение цен на нефть, а так же стремительный рост цен на золото.

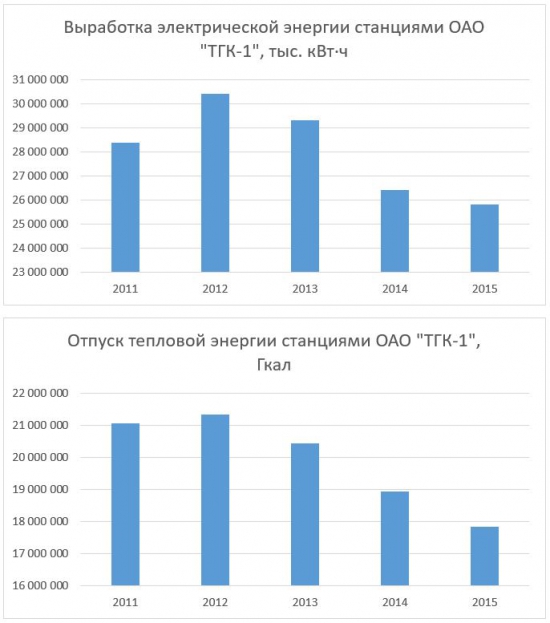

Глазами миноритария – ТГК-1

- 25 июня 2016, 18:03

- |

Реализация

Структура выручки за последние 5 лет в среднем: 59% продажа электроэнергии, 39% продажа тепловой энергии, 2 % прочие продажи. При это в натуральных показателях последние 4 года продажи снижаются.

Потенциал роста продаж электроэнергии ограничен. В Мурманской области в случае развития промышленности в регионе потребность сможет обеспечить Кольская АЭС, которая на данный момент является основным поставщиком электроэнергии для Мурманской области и республики Карелия. В Санкт-Петербурге и Ленинградской области более 50% потребления обеспечивается Ленинградской АЭС, мощности которой планируется заместить Ленинградской АЭС2, первый энергоблок которой планируется к вводу в 2018 году.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал