SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Инвестирование

Новатэк, когда взлетит?

- 14 февраля 2020, 16:14

- |

Хочу успеть разобрать компанию, перед тем, как ее акции взлетят.

Давайте начнём с анализа ее графиков, а позже подумаем ещё и о фундаментале.

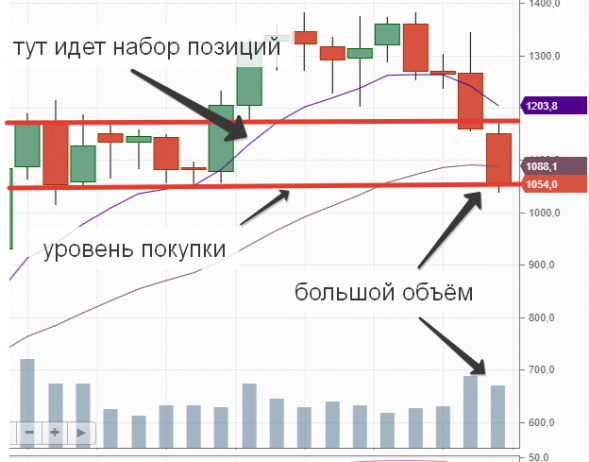

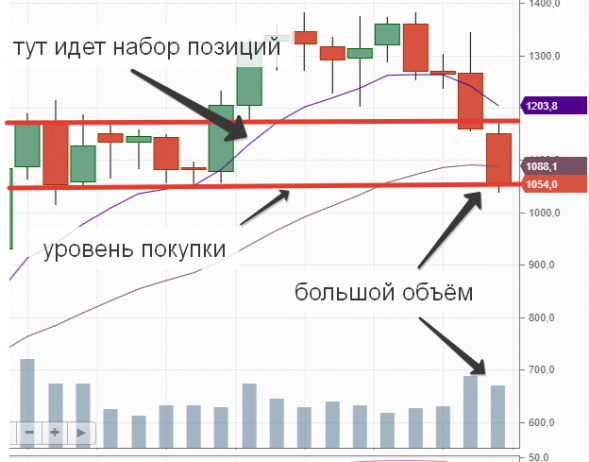

На первом графике видно, что инвестором или группой инвесторов идёт набор позиций. Кто-то заметит, что перед первым набором позиций, есть что-то похожее, что тоже можно назвать набором позиции. К сожалению, это не так. Это распродажа, с последующим выносом спекулянтов, стоп лосами и прочим.

Почему после третьего набора позиций, не должно быть отката дальше вниз? Конкретно если анализировать только график, то это повышенные объёмы. Покупатель не даёт бумаге падать, на плохих новостях и больших объёмах. при этом он пробует и откупать, но как только начинаются активные распродажи, моментально отступает назад.

Теперь давайте посмотрим на бумагу, на месячном таймфрейме

( Читать дальше )

Давайте начнём с анализа ее графиков, а позже подумаем ещё и о фундаментале.

На первом графике видно, что инвестором или группой инвесторов идёт набор позиций. Кто-то заметит, что перед первым набором позиций, есть что-то похожее, что тоже можно назвать набором позиции. К сожалению, это не так. Это распродажа, с последующим выносом спекулянтов, стоп лосами и прочим.

Почему после третьего набора позиций, не должно быть отката дальше вниз? Конкретно если анализировать только график, то это повышенные объёмы. Покупатель не даёт бумаге падать, на плохих новостях и больших объёмах. при этом он пробует и откупать, но как только начинаются активные распродажи, моментально отступает назад.

Теперь давайте посмотрим на бумагу, на месячном таймфрейме

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 23 )

Инвестирование для начинающих. Как начать инвестировать с нуля.

- 10 февраля 2020, 17:15

- |

Я решил сделать два видео про то как начать инвестировать.

Именно инвестировать, не торговать, не спекулировать и т.д.

А инвестировать и формировать свой инвестиционный портфель.

В первом видео я расскажу про то как начать с нуля.

Мой ютуб канал — The invest

Именно инвестировать, не торговать, не спекулировать и т.д.

А инвестировать и формировать свой инвестиционный портфель.

В первом видео я расскажу про то как начать с нуля.

Мой ютуб канал — The invest

Секреты первого миллионера.

- 08 февраля 2020, 13:23

- |

Рецензия на книгу «Самый богатый человек в Вавилоне» — Джордж Клейтон (Скачать)

Всё верно, что обычно пишут люди, прочитавшие эту книгу. Читать её нужно и читать одну из первых. Только читать нужно не как художественную литературу, а как журнал с фотографиями тёть учебник. Вчитываясь и обдумывать написанное. Представить различные ситуации и выуживать проблемные, для себя, места. Отчасти я и раньше подозревал, но и после прочтения мои позиции утвердились, касательно проблем нашего общества. Очень уж часто многие вокруг недовольны и они имеют на это право. При этом очень много недовольных не из-за кого-то другого, а из-за их самих. Что они не хотят работать. Больше получать зарплату хотят, а работать больше нет. Сколько бы зарплату не повышали, усердие остаётся на прежнем уровне. Это больно видеть. Многие не хотят сделать счастливее себя надолго. Очень уж многие готовы брать в долг здесь и сейчас, а отдать потом. Мало кому приходит на ум, что можно по чуть-чуть откладывать сейчас, что б надолго сделать себя счастливее потом. В общем эту тему я могу развить до написания кандидатской, но я стесняюсь.

( Читать дальше )

Создание стартового Инвестиционного капитала.

- 06 февраля 2020, 10:38

- |

В последнее время, в условиях экономических потрясений, все больше людей задумывается о необходимости сохранить и приумножить свои финансовые средства.

Начиная с самых азов, мы шаг за шагом, будем учится разумно и выгодно вкладывать свои средства в банки, акции, облигации, ПИФы, ETF. Так же вы узнаете, что такое фондовый рынок, в чем его отличие от рынка форекс, инвестирование при помощи торговых роботов и многое другое ждет вас на моем канале.

Создание инвестиционного капитала.

Согласитесь, инвестировать не имея денег, довольно проблематичное занятие, сродни выращиванию овощей на садовом участке без семян и саженцев. Но где же в таком случае раздобыть заветный мешочек с пиастрами, для начала карьеры инвестора? Я выделил 3 основных и 2 вспомогательных способа.( Читать дальше )

Акции Tesla рост на 50% за 2 дня / Акции Tesla прогноз / Шорт Сквиз - Short Squeeze на акциях Тесла

- 05 февраля 2020, 17:03

- |

Сложный процент от PROSTGUIDE.RU

- 03 февраля 2020, 10:34

- |

prostguide.ru

Сложный процент в инвестировании — это один из основных инструментов грамотного инвестора, позволяющий заметно прибавить темп роста капитала. prostguide.ru

И не смотря на то, что процент называется «Сложным», ничего особо сложного в нем нет. Итак, сложный процент — это процент начисляемый не только на сумму вклада, но и на те проценты которые были начисленные на данный вклад ранее. То есть, инвестор получив прибыль со своего вложения, не выводит ее, а еще раз пускает в дело вместе с основным капиталом, и в следующий раз прибыль начисляется не только на основную сумму вклада, но и на доход полученный ранее.

Таким образом запускается автоматическая инвестиционная машина, приносящая прибыль от прибыли. В бизнесе и на фондовом рынке, вложение полученной от операций прибыли называют реинвестированием или капитализацией. Сложный процент в инвестировании — обязательно включает в себя реинвестирование полученного дохода. Чаще всего, начинающий инвестор рассматривает инструменты имеющие определенный и заранее установленный процент доходности — банковский вклад или облигации. Но инвестировать под сложный процент и получать доход можно практически с любого фондового актива приносящего прибыль: акций, облигаций, валюты и т.д.

( Читать дальше )

Итоги 2019 года на Финансовых рынках, в Индустрии финансов и Брокерском бизнесе

- 30 января 2020, 16:32

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал