Инвестирование

Итоги ноября 2019.

- 30 ноября 2019, 09:57

- |

Давно веду торговый дневник на одном из сайтов. Решил скидывать сюда основные записи, потому что, оказывается, у меня тут есть подписчики.

Ведётся этот дневник прежде всего для себя. Открытая торговля очень дисциплинирует, помогает меньше лудоманить, делает стратегию более последовательной.

Итоги ноября.

Депо +0.9%. IMOEX +1.43%.

Эквити:

Собака снова проигрывает индексу на росте, хотя в целом результат месяца терпимый.

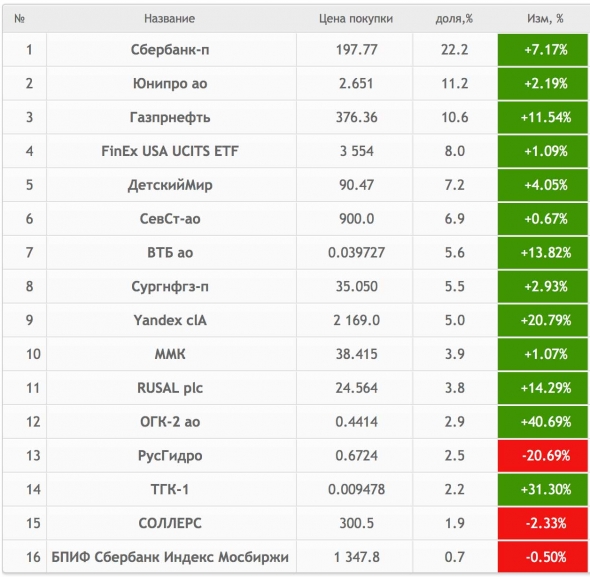

Структура портфеля на 1 декабря.

Акции и ETF — 57%

ОФЗ и FXMM — 37%

Кэш — 6%

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 4 )

ФИНАНСОВАЯ ДИСЦИПЛИНА и ИНВЕСТИРОВАНИЕ

- 29 ноября 2019, 17:14

- |

ФИНАНСОВАЯ ДИСЦИПЛИНА и ИНВЕСТИРОВАНИЕ

Важно поговорить о финансовой дисциплине, прежде чем начать рисковать деньгами в торговле и даже инвестировать, есть несколько вещей, над которыми вы должны работать:

- Держите «подушку» из кэша, чтобы покрыть ваши абсолютные потребности в случае форс мажора – аренда / ипотека, питание, страховка и т. д. — как минимум на шесть месяцев, а лучше на 12 месяцев.

- Соберите все остатки неиспользуемой наличности на счетах, картах и положите на депозит. Дополнительные % никому не помешают.

- Если создание «подушки» на чрезвычайную ситуацию кажется невозможным с учётом ваших расходов – скорее всего вы живёте не по средствам.

- Возможно, вам стоит искать более высокооплачиваемую работу. Может быть, вам стоит посмотреть, на что вы тратите свои деньги и провести оптимизацию. Может быть, вы купили слишком много недвижимости или других пассивов.

Что делать?

- Старайтесь не использовать кредиты. Только для критичных ситуаций.

- Если у вас есть 30-летняя ипотека, рассмотрите возможность перехода на 15 лет. Платежи будут больше, но со временем вы будете платить меньше процентов. Как только ваши кредиты будут оплачены, этот ежемесячный платеж должен пойти на ваши долгосрочные инвестиции.

- Если вы ходите с друзьями каждый вечер или выходные в кафе, немного сократите расходы и откладывайте их.

- Подумайте о ожидании распродаж и скидок при покупках.

- Работайте над собой, отказывайтесь от расходов в которых нет острой необходимости.

- Ведите журнал расходов и Вы будете удивлены тем, что они покажет.

( Читать дальше )

Консультант, который был умный

- 25 ноября 2019, 11:43

- |

Интервью со мной. vk.com/@finanssovetru-intervu-s-aleksandrom-silaevym

Если там оговорки и непонятки – это нормально. По сути, там диктофонная расшифровка разговора, а в разговоре все обычно ясно по интонации и размахиванию руками (а если не ясно – можно тут же переспросить).

Текст, наверное, отредактируют и он где-то выйдет помимо частного блога. Но в принципе, можно и так.

Самое забавное, что оба собеседника, вероятно, готовились к чему-то худшему. Мне предстояло встретиться с «финансовым консультантом», а Андрею Виноградову с «трейдером». В моем понимании средний «финансовый консультант» – это такое жадноватое (и не сильно компетентное) существо, пихающее деньги клиента под нулевую (в лучшем случае) реальную доходность, и за это отбирающее их часть. В понимании Андрея средний «трейдер», я боюсь, это что-то среднее между психопатом, шарлатаном и жуликом. И оба не так уж далеки от истины. Если в среднем-то.

( Читать дальше )

Россияне предпочитают инвестировать

- 16 ноября 2019, 19:17

- |

Интерес к депозитным вкладам в рублях среди россиян начал снижаться в связи с существенным падением ставок. Зато граждане начали проявлять интерес к инвестиционным способам накопления. Об этом говорится в исследовании «Сбербанк Управление Активами».

Выяснилось, что копить деньги 94% россиян предпочитают в рублях. При этом 11% параллельно откладывают в копилку доллары, 9% — евро, а 3% предпочитают другие валюты. Накопления в иностранных деньгах россияне рассматривают прежде всего как защиту своих сбережений, несмотря на их низкую доходность.

В данный момент специалисты фиксируют тренд на изменение в формировании структуры рублевых сбережений. Граждане отказываются от депозитов из-за снижения ставки и ищут альтернативу с большей доходностью.

не о таких ли временах говорится в известной фразе о чистильщике обуви?

инвестирование в дивидендные акции

- 13 ноября 2019, 10:09

- |

инвестирование в дивидендные акции

в последнее время только и слышу что инвестируйте в дивы и станете охульенщиком… заинтересовался темой… потратил сегодня 20 мин времени... делюсь результатом...

просто взял и проанализировал статистику по американским етф на высокие дивиденды сравнивая их с индексом широкого рынка vanguard 500 index investor

для этого пошел finviz.com/search.ashx?p=high%20dividend

и получил список етф на высокий дивиденд… чего там только нет… и высокие дивы с плечом… и высокие дивы развивашек… и высокие дивы + низкая волатильность...

затем пошел анализировать портфели

www.portfoliovisualizer.com/backtest-portfolio#analysisResults

выставил там индекс для сравнения… реинвестирование дивендов и ребалансировку раз в квартал...

и что в итоге...

из 25ти етф индекс широкого рынка победили 2 етф… причем они оба были со 2ым плечом… причем даже они не победили индекс широкого рынка очень сильно и в разы… где то на 25% и это на втором плече… все остальные етф на высокие дивы либо сильно отставали либо просто отставали от индекса широкого рынка...

( Читать дальше )

Вебинар "Истеричный рост на фондовом рынке, как реагировать?" от Сергея Олейника

- 11 ноября 2019, 21:02

- |

Инвестору на вооружение!

- 11 ноября 2019, 11:44

- |

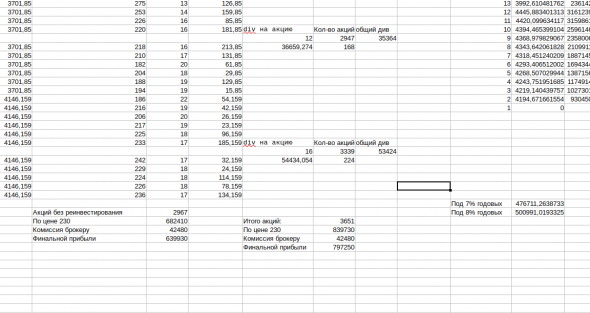

Инвестирование в долгую на примере сбербанка

- 03 ноября 2019, 18:42

- |

Сделать прикидочный расчёт меня сподвиг пост господина Смита (https://smart-lab.ru/blog/571923.php ).

Но я буду делать немного иные вводные и криво-косо в экселе:

Итак, проснулась совесть в некоем гуру на 1е января 2010го года и понял он — время инвестировать в свою пенсию. Инвестировать он решил 1/10ю от средней зарплаты по РФ очищенной от НДФЛ, на тот момент это была сумма 1822р и до сегодняшнего дня в 4146р.

Дивиденды он захотел реинвестировать (так и быть в полном размере, потому что мне лень было вычитать из них ндфл).

Копейки которых ему не хватало на покупку целой акции он тратил в день выдачи дивидендов.

По итогу он получил бы приблизительно такой результат:

Комиссия брокеру это 177р на депозитарное обслуживание + 177 комиссия за покупку ценных бумаг (такова она у Финама), соответственно списывалась бы каждый месяц.

( Читать дальше )

Анализируй это

- 30 октября 2019, 17:19

- |

У меня есть небольшой портфель, который медленно наполняется бумагами, остальная часть средств размещена в облигациях, также есть ИИС, с которого в этом году я получил свой первый в своей жизни налоговый вычет, и есть небольшой опыт в спекуляциях. Сразу скажу, портфель собран по рекомендациям, кого — не скажу, и не считаю нужным это делать. Пост не об этом. Пост о другом.

Имея то тут, то там различный опыт в инвестициях, конечно же я веду отчетность для себя. Есть раздел по спекуляциям, где я записываю вход/выход, объемы сделки, результат с учетом комиссий, и расписываю основные моменты — правильно или неправильно была отработана стратегия, а если неправильно, то где были допущены ошибки. Есть небольшой раздел, где я подсчитываю, сколько раз я бы закрылся с прибылью, если бы не переставлял SL на уровень безубытка. Есть табличка, где я расписываю свой портфель — сколько и чего у меня есть, где покупать, и так далее. Ну и таблица, куда я руками переношу ежемесячные отчеты брокера, где я считаю комиссии, объем средств на конец месяца, и процент прибыли/убытка. Эти все мои внутренние отчеты в целом, помогают мне спокойно относится к тому, что я делаю. Они помогают мне видеть откуда и куда я иду. С одной стороны, понятно, что и по текущему балансу можно понять, в прибыли ты или нет. Но делая отчеты, причем делая их руками, это как то усредняет мой ум, приводя его в состояние спокойствия, в состояние контроля над собой. Зная свою натуру, а она очень азартна по своей сути, я очень доволен тем, что не просрал все в течение первых двух лет.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал