Инвестиции

Советы по инвестициям от Феникса

- 29 декабря 2015, 11:41

- |

А давайте я вас поздравлю с наступающим Новым Годом полезным постом. Про доллары!!! #$$$ (Для начинающих и самых маленьких)

Часто спрашивают, что делать сейчас, что покупать? Доллары, рубли, золото в слитках, тушенку, спички? Ответ, который правдив в 90% случаев — «да, хрен его знает».Но почему то он мало кому нравится, поэтому давайте чуть усложним. Вы же должны выглядеть круто!

Аксиома 1. Если вы хотите деньги сберегать в тумбочке, то всегда лучше копить валюту, чем рубли. Евро, доллары, пофигу, не угадаешь. Паритесь, покупайте 50/50. Лучше покупать в спокойные периоды, чтобы жулики из обменников на вас не наживались огромным спредом. На бирже все равно, когда покупать, там всегда курс рыночный.

Чтобы все вдруг не продали рубли и не купили доллары, придумали хитрую штуку, которая все делает не таким однозначным. За хранение долларах вы не получите ничего, или очень мало, а за хранение в рублях — 10-20%. Ставка уравнивает вопрос силы валют и делает почти равновероятным по длительному инвестированию получение прибыли. То есть, если бы вы всегда размещали свои рублевые сбережения под хороший процент, то скорее всего примерно столько же и заработали бы по сравнению даже с таким высоким, как сейчас курсом доллара, а может даже больше. Но есть риски полного краха в рублях. То есть, вы заработали 500% это круто, но завтра оп, и банка нет. И сразу не круто Смайлик «frown»!

Из этого следует еще одна аксиома.

( Читать дальше )

- комментировать

- ★37

- Комментарии ( 118 )

Сегодня покупал доллары. Трудности перевода.

- 28 декабря 2015, 22:51

- |

Сегодня утром купил 500 долл. США по 71,15 руб., у меня только сотовый номер спросили и всё. Вот и все новые требования. Так что больше разговоров.

Больше проблем возникло по переводу денег на СПБ, эти 500 долл. я купил для очередных инвестиций в акции.

В банке Открытие Ханты-Манты была гигантская очередь. Охранник сказал, что часа 2 ждать, ну нормально. Как-будто попал в Сбербанк лет 20 назад, про 15 минут на ожидание видимо не знают.

Решил утром завтра зайду и переведу, надеюсь успею еще купить американских акций на СПБ в этом году.

На российском рынке в пятницу и сегодня покупал акции компании на букву А. :)

Успешных инвестиций!

Вопрос по ИИС

- 27 декабря 2015, 18:22

- |

1. С какого момента считается отсчет срока открытия ИИС, с момента заключения договора или заведения 10р на валютную секцию(никаких действий больше не производил), или может я сделал что-то не так и налоговая не засчитает что у меня есть ИИС?

2. Как ведется отсчет 3х лет. С момента открытия счета или берутся налоговые периоды: 2015, 2016, 2017 ?

PS Планирую пока что в конце 2016 завести туда 400 тыс, в 2017 получить вычет.

Lego - лучшие инвестиции, чем акции и золото!

- 26 декабря 2015, 02:00

- |

Сохранившие первоначальный вид наборы Lego ежегодно росли в цене на 12%, а в последнее время стали дорожать еще стремительнее. Даже комплекты 2014 года сейчас продаются на eBay на 36% дороже первоначальной стоимости.

Некоторые наборы Lego, когда-то приобретенные менее чем за 100 фунтов, в настоящее время на вторичном рынке стоят несколько тысяч.

Дороже всего ценятся тематические наборы по мотивам киносаги «Звездные войны», модели памятников архитектуры вроде Тадж-Махала и автомобилей, как, например, Volkswagen «Жук». При этом, по данным сайта для коллекционеров BrickPicker.com, неплохо выросли в цене и на первый взгляд банальные наборы — полицейские участки, бензоколонки и городские автострады.

( Читать дальше )

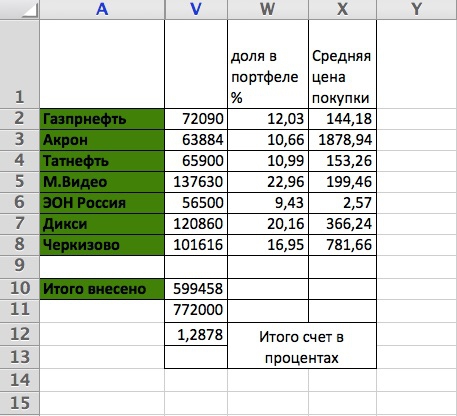

Мой портфель акций

- 24 декабря 2015, 20:58

- |

Портфель за год (1г и 3мес) вырос на 28,78% — по-моему неплохо да?

Это без учета дивидендов, дивы еще +5-7%

В следующем году буду продолжать покупать эти же бумаги + есть идея добавить Протек(Фармацевтика)

Посмотрю годовой отчет(когда выйдет), посчитаю все показатели и почитаю все про эту компанию

Драйверы мне кажется есть, в основном это рост цен на лекарства + ожидаю что компания снова начнет платить дивы

Ну и конечно цифры, куда же без них ))

Всем удачных инвестиций в новом году!

Модель Гордона.

- 24 декабря 2015, 01:22

- |

В продолжении Дивидендных чемпионов я решил еще раз рассмотреть оценку акции со стороны выплаты дивидендов. В классическом курсе фундаментального анализа (что преподается во всех вузах мира) существует метод оценки акций с равномерно возрастающим дивидендом, который называется моделью Гордона.

Именно «Дивиденды» можно считать тем самым «купоном» акции, и в России кстати, скептиками фундаментального анализа дивидендам придается большее внимание в расчетах, чем собственному капиталу и чистой прибыли, которая остается в компании.

Дивиденды — это реальный поток наличности акционеру, и если Вы собираетесь держать акцию вечно (как Баффетт), то это будет скорее вложение «как бы в облигацию», а не в акцию, но только на порядок интересней, так как «размер купона будет постоянно расти.

( Читать дальше )

Инвестиции.

- 22 декабря 2015, 16:43

- |

Походу декабрь, также, как и ноябрь я закрою в небольшом минусе из-за нефти в рублях. То на чём зарабатывал весь год, в конце года перестало работать, и это нормально. Все позиции тут, акции будут видны после НГ. www.itinvest.ru/trader-liga2/users/54569891/

P.S.

Всегда всем говорил — Газпром — это самое унылое Г… Это самая худшая инвестиция! Прошёл 2015 год. Рублёвый индекс ММВБ с начала года показывает +18%, а Газпром за этот же период -5%. Но если в следующем году дадут его купить по 120-110 рублей, то начну покупать. У этой акции потенциал снижения уже сильно ограничен.

( Читать дальше )

Собаки Доу.

- 21 декабря 2015, 22:49

- |

«Мне просто повезло в этом мире. Шанс родиться в США составлял для меня один к пятидесяти. Выйдя из материнского лона в США, а не в любой другой стране, где у меня было бы гораздо меньше возможностей, я выиграл в лотерею.» (Уоррен Баффетт)

Про «регулярно повышающие дивиденды» я писал ранее в Дивидендных аристократах и Дивидендных чемпионах, а сегодня тема моего поста – это акции с максимальной дивидендной доходностью (хотя большинство из них входят и в число «регулярно повышающих дивиденды»).

Для меня актуален вопрос по формированию портфеля американских акций на Санкт-Петербургской бирже. В первую очередь посмотрю на известных "собак Доу". Скоро новые покупки.

Инвестиционная идея построения портфеля на «дивидендных акциях» (акциях компаний, стабильно выплачивающих дивиденды) не нова. Дивидендные выплаты интересны профессиональным игрокам рынка (инвестиционным компаниям), частным инвесторам, аналитическим агентствам и исследователям.

( Читать дальше )

American Funds: лучшие управляющие - это совладельцы

- 20 декабря 2015, 20:30

- |

Интересная статья в журнале Financial One

Первый вопрос, который должен задать инвестор портфельному менеджеру, – имеет ли он долю в фонде, которым управляет. Аналитик MarketWatch убежден, что ответ будет крайне важен для принятия решения о вложении средств.

Наличие у менеджера собственной доли в управляемом им фонде действительно может способствовать повышению уровня доходности. Эта простая мысль подкрепляется недавним исследованием компании American Funds, которое показало, что, ориентируясь на долю управляющего в фонде, можно на самом деле часто сделать достаточно выгодную инвестицию.

( Читать дальше )

Последний сигнальчик уходящего года

- 18 декабря 2015, 23:55

- |

посмотрим, что из этого выйдет.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал