Инвестиции

Вы действительно хотите жить хорошо? Тест на Вашу адекватность.

- 10 мая 2022, 17:22

- |

Вы действительно хотите жить хорошо? Тест на Вашу адекватность.

А действительно имеете ли Вы право на это?

Действительно так думаете?

А имеете ли хотя бы 1 реально востребованное высшее, ну или хотя бы среднее специальное образование с курсами повышения квалификации, аттестацией или иным подобным за плечами? Сколько годиков и как давно Вы отработали по специальности? А готовы брать ответственность хотя бы за обещанный результат, тем более, за чужой, например? А хотя бы честно выполнять свои обязанности вместо поисков халявы и сидения в соц.сетях в рабочее время вместо работы?

Нет? Сидите в эРэФии и даже не мечтайте жить лучше когда нибудь. И про биржу забудьте, кроме биржи труда: Ваш слив даже пока ещё не слитых деньжат — вопрос времени.

- комментировать

- Комментарии ( 11 )

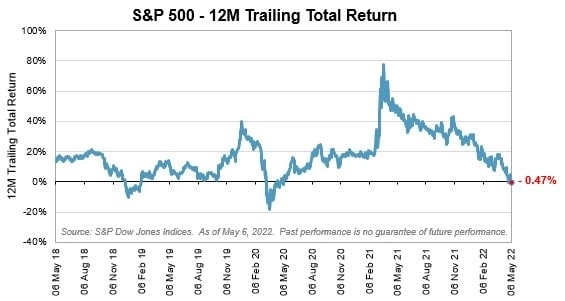

Общая доходность SPX за 12 месяцев стала отрицательной. Это только начало.

- 10 мая 2022, 16:34

- |

Это всё-таки произошло. SPX опустился ниже 4000 пунктов и приблизился к значениям весны 2021 года, но то ли ещё будет. Мягкотелая политика ФРС привела к тому, что сейчас пузырь на американском рынке будет сдуваться долго и мучительно (кстати Пауэлл признает ошибку, что поздно начал поднимать ключевую ставку и залил экономику США деньгами). Те ребята, которые кричали, что акции TSLA и AMZN будут расти вечно, а россказни про американский пузырь — бред, теперь явно взгрустнули.

( Читать дальше )

С 9 мая, обзор результатов стратегий, прогнозы по рынкам.

- 09 мая 2022, 22:36

- |

С Днём Победы поздравляю!

Вам надежды я желаю,

Оптимизма, веры в мир,

Чтоб на всё хватало сил!

Сейчас на всех стратегиях автоследования сделал ставку на недорогих по мультипликаторам дивидендных историях с хорошим потенциалом роста. Это позволит даже при слабой динамики рынков прирастать портфелям за счёт дивидендного потока. В целом мы увидели коррекции на рынке США и, особенно сильную, в России. И, на мой взгляд, правильнее всего покупать акции как раз после таких падений рынка, по крайней мере, частями.

Стратегия «Суворовская, доллары», запущенная 03.12.21 находится в небольшом плюсе +4,7%. Давление на доходность оказали коррекция на рынке США и укрепление рубля (доходность выше указана рублёвая). Ожидаемая дивидендная доходность портфеля акций составляет 7% годовых (в долларах). В целом сохраняю умеренно оптимистичный взгляд на американский рынок. Привожу статистику ниже, которая показывает, что акции США исторически демонстрировали хороший рост во время циклов повышения ставки ФРС. Повышение ставки ФРС и инфляция – это проблема, в основном, для держателей облигаций. Акции компаний со здоровым бизнесом, адекватной рыночной оценкой и без больших долгов будут чувствовать себя уверенно.

( Читать дальше )

Cтратегии по инвестициям в иностранные и российские компании.

- 08 мая 2022, 22:55

- |

Предлагаю вам возможность существенно приумножить свои средства, покупая акции успешных российских и иностранных компаний. Я создал несколько стратегий-портфелей, в которые можно инвестировать через крупнейшего брокера Финам.

Использую системный профессиональный подход управляющего: покупка на основе финансового и сравнительного анализов, моделирования и прогнозирования, ежедневное отслеживание выходящих новостей и отчётностей, существенных событий эмитентов, мониторинг более десятка финансовых СМИ и новостных лент, использование специализированных программ и сервисов, общение с эмитентами и коллегами из отрасли. Имею большой практический опыт и глубокую экспертизу, позволяющие получать результаты значительно лучше среднерыночных.

Инвестирую в российские и международные компании, которые за счёт курсовой стоимости и дивидендов способны принести максимальный доход на горизонте ближайших 12 месяцев. Позиции удерживаются от нескольких недель до нескольких месяцев или года. Ценные бумаги в портфель подбираются на принципах надёжности, ликвидности, доходности, диверсификации и контроля рисков. В зависимости от ожиданий будущей динамики рынка и количества текущих перспективных идей оперативно меняется доля защитных инструментов в портфеле.

1. Суворовская стратегия, российские активы.

( Читать дальше )

Скоро на рынок хлынет свободная денежная масса. Куда её пристроят?

- 08 мая 2022, 16:56

- |

С 4 мая ключевая ставка составляет — 14%. Это значительно меньше, чем процент действующей инфляции в России (на 29 апреля инфляция ускорилась до 17,73%). Различные накопительные счета уже урезали свои ставки и потеряли свою привлекательность. Новые предложения по вкладам не радуют глаз простого обывателя. Предложенные проценты по вкладам явно ниже инфляции, при этом некоторые государственные банки занижают ставку ниже 14% (кто воспользуется таким «шикарным» предложение, сможет наблюдать как его деньги тают на счету). Остаются те счастливчики успевшие воспользоваться банковскими вкладами, которые предлагали +20% годовых. Про них и хотелось бы поговорить подробнее.

Учитывая, что большинство людей открыли свои вклады в конце февраля начале марта, то их денежной массе осталось получать проценты ещё месяц (средний срок такого вклада 3 месяца). Сейчас

( Читать дальше )

Маржинальность SolarEdge сокращается из-за инфляции

- 08 мая 2022, 13:00

- |

SolarEdge Technologies (SEDG) отчиталась за 1 квартал 2022 г. (1Q22) 2 мая после закрытия рынков. Выручка взлетела на 61,6% до $655 млн. Скорректированная чистая прибыль в расчёте на 1 акцию с учётом возможного размытия (non-GAAP Diluted EPS) $1,2 против $0,98 в 1Q21. Консенсус-прогноз аналитиков: выручка $636 млн и EPS $1,27. SolarEdge по итогам 4 квартала прогнозировала, что в 1Q22 выручка будет от $615 млн до $645 млн.

Выручка от основного бизнеса (solar products) выросла на 61,5% до $608 млн. Скорректированная валовая маржинальность (non-GAAP gross margin) 28,4% в сравнении с 36,5% годом ранее. Маржинальность оказалась у нижней границы прогноза 28%-30%.

Чистый денежный поток от операционной деятельности отрицательный -$163 млн, по сравнению с +$24 млн годом ранее. Деньги и денежные эквиваленты плюс к/с финансовые вложения составили $1,16 млрд, чистый долг отрицательный. 17 марта компания объявила о проведении SPO по цене $295 за акцию. Полученные средства существенно увеличили кэш на балансе.

( Читать дальше )

Технические возможности экспорта

- 08 мая 2022, 12:44

- |

С учетом доли российской стороны в терминале Каспийского трубопроводного консорциума в Новороссийске общая экспортная мощность всех действующих морских нефтеналивных терминалов составляет 376 млн т/год, или 8,5 млн баррелей нефти в сутки. Глубоководный или выносной характер этих терминалов дает возможность принимать суда от класса Aframax до супертанкеров Capesize типа Very Large Crude Carrier, увеличивая гибкость экспортных потоков и дальность транспортного плеча.

⚡️ Мощность трубопроводной и железнодорожной инфраструктуры позволяет России экспортировать на зарубежные рынки до 496 млн т/год, из которых около 63,5 млн т/год экспортной мощности нефти уже расположены вдоль Северного морского пути (СМП). Кроме того, инфраструктуру для дополнительных 100 млн т/год планируется построить за счет проекта «Восток Ойл». Текущий экспортный потенциал перевалочной инфраструктуры почти сопоставим с общим объемом добычи нефти и конденсата в России, который в прошлом году составил 524,05 млн т.

( Читать дальше )

Как я 14 лет сдавал московскую хрущевку за 25тыс. в месяц. В чем подвох?

- 07 мая 2022, 10:48

- |

Петля времени замкнулась. В августе 2008-го сдал хрущевку в спальном районе Москвы за 25 тысяч рублей в месяц. Сейчас она тоже сдается за 25 тысяч. Что случилось? Почему так произошло?

00:00 Введение. Снос хрущевки, которую я сдавал 14 лет.

01.10 Где находится квартира? В чем ее нюансы. Начало аренды — август 2008 года.

01.26 Привет из прошлого. Стартовый уровень ремонта и начинки, но вершина цен.

01:54 Считаем стоимость аренды — в рублях, долларах, машинах, поездках, продуктах.

03:22 Кто снимал эту квартиру и почему.

04:16 Как менялась квартира с годами и как падала ее реальная аренда.

04.50 В чем причины? Глобальные и локальные.

06.34 Как изменилась стоимость аренды в реальных товарах за 14 лет?

07.18 Как можно было повысить доходность от квартиры?

08.56 Вывод

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал