Индекс

Глава набсовета Московской биржи Сергей Швецов предложил создать параллельное семейство индексов, куда бы входили только те эмитенты, которые раскрывают информацию о своей деятельности

- 10 октября 2024, 10:14

- |

Мне понятны объективные основания того, что информация не всегда раскрывается. Но у рынка тоже есть пределы. И вот эта инерция, по которой рынок живет, она все равно исчерпаема», — сказал он в ходе Уральской конференции НАУФОР. «Поэтому есть инициатива и, наверное, правильная, создать параллельное семейство индексов, которые будут состоять только из фишек, которые надлежащим образом раскрывают информацию и следуют своим обещаниям

Сергей Швецов не первый раз выступает за понятное для инвесторов разделение компаний, которые не раскрывают информацию о себе, и которые готовы делиться ведениями о своей деятельности. Накануне Уральской конференции НАУФОР, во вторник, на организованном АКРА «IPO форуме» топ-менеджер предложил «создать индекс компаний с высоким рейтингом открытости с точки зрения раскрытия информации и выполнения своих обещаний», а также сформировать рейтинг или рэнкинг открытости компаний.

frankmedia.ru/180438

- комментировать

- Комментарии ( 0 )

Индекс завис над обрывом

- 10 октября 2024, 08:58

- |

По индексу видим медленное сползание к уровню 2740 на снижающихся объёмах. Как видите, индекс прилег на нижнюю границу небольшого восходящего канала. Я это восходящее движение по-прежнему трактую как отскок нисходящего тренда. И сегодняшний день может стать для индекса определяющим: если закрепимся ниже границы канала, то дальше нам путь на юг. И тогда ближайшая цель — 2680.

Подписывайтесь на мой телеграм канал про трейдинг и инвестиции !

Доброго утречка. Немного о торговле.

- 08 октября 2024, 10:28

- |

Всем привет. По рынку… новых позиций нет, старые держу. Немного поболтать о торговле хочу. Всем понятно, что на рынке встречаются продавец и покупатель. И у тех и у тех свои временные горизонты, и на разной глубине рынка это заметно. Одни думают, что началась коррекция, а другие-разворот… Там, где одни заработают, другие потеряют. Я вчера в комментах общался с подписчиком, расскажу подробнее о своей торговле. Я начинал давно с внутридневной торговли: часовики, пятиминутки, пятнадцатиминутки-блудняк полный)))) Со временем, с годами точнее...-перешёл на недели и месяца. И там и там можно увидеть направление глобального тренда. И я играю в направлении его… Сделок совершается меньше, меньше комиссий, меньше ошибок… Доходность 30% процентов годовых считаю хорошей. Доходность 50-70% очень хорошей. И этого можно добиться торгуя по тренду. Ловить откаты, ножи на падении-ну, такое себе. Все рассказы о трейдерах, которые имеют 300 — 500%годовых… Может быть, но мне это напоминает сказ о дедушке, который пил каждый день, курил табак и умер на своей бабке в 110 лет. Все знают о таком весёлом дедушке, но мало его кто видел. Так и здесь. Будем реалистами. А уж про доходность за пару лет 2000-3500%… ну, эт Меделинский картель, когда услышал, то взял и заплакал в полном составе.

( Читать дальше )

Индекс еще может обновить минимум. Наши опасения по рынку акций.

- 03 октября 2024, 08:00

- |

Соберем много статистики и мыслей из разных обзоров, которые выходили на этом сайте.

1) Статистика оценки рынка акций

Теперь решили оценить рынок не через 25 летнюю бескупонную доходность, а взять 10 лет. Проблема в том, что кривая бескупонной доходности строится на основе реально торгуемых ОФЗ, а 25 летних у нас нет, поэтому эта доходность строится математически через экстраполяцию и не совсем правильно отражает реальность. Для примера, недавно длинные облигации упали в цене, а КБД 25 лет ТОЖЕ СНИЗИЛАСЬ. А вот 10 летняя адекватно реагирует на изменения доходностей рынка, чтобы учитывать ее в оценке не долгосрочной, а в моменте.Вот такой график мы приводили в момент написания обзора 19.09.24. Кстати, индекс сейчас откатился как раз к уровню, где был на момент написания.

( Читать дальше )

Цели по индексу IMOEX

- 02 октября 2024, 22:15

- |

Итак, из голубого боковичка индекс вышел вниз. Не зря подсвечивал вам двойную вершину с хаями на 2890. Теперь ближайшей целью снижения выступает уровень 2720. И чем ближе к заседанию ЦБ РФ (25 октября), тем активней индекс будут топить🔻

Подписывайтесь на мой телеграм канал про трейдинг и инвестиции !

Мосбиржа сформировала базу расчета Индекса МосБиржи IPO, которая будет действовать с 4 октября 2024г, в базу расчета войдут акции Аренадаты

- 02 октября 2024, 17:40

- |

Московская Биржа сформировала базу расчета Индекса МосБиржи IPO, которая будет действовать с 4 октября 2024 года.

В базу расчета индекса войдут обыкновенные акции ПАО «Группа Аренадата».

Индекс МосБиржи IPO состоит из акций эмитентов, осуществивших первичное размещение или прямой листинг своих акций на Бирже не ранее двух лет до даты формирования базы расчета. Максимальные веса отдельных эмитентов в индексе устанавливаются на уровне, не превышающем величину, установленную Банком России для паевых инвестиционных фондов.

С базой расчета индекса можно ознакомиться по ссылке.

Подробнее на Московской бирже: www.moex.com/n73698?nt=0

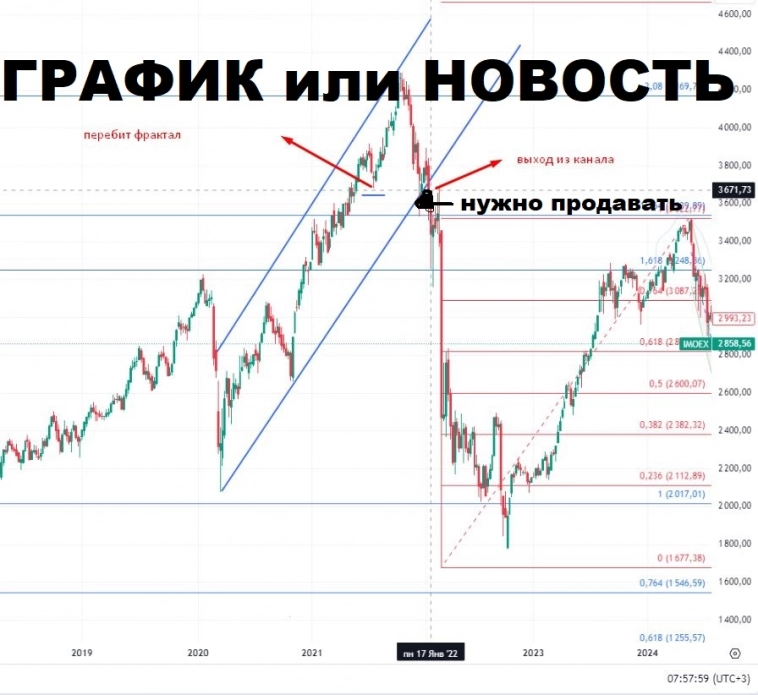

Что первично: график или событие-новость?

- 29 сентября 2024, 07:14

- |

В предыдущем посте читаю недоверчивые посылы, о том что я натягиваю события на график.

Люди высказались: график — следствие событий. Другими словами выходит новость, событие и после этого происходит реакция на графике.

Конечно это ошибка начинающих)

График есть совокупность решений всех участников рынка в каждый момент времени. Крупные участники рынка формируют направления и задолго до событий знают расклад. Крупным участникам нужно время, несколько месяцев, чтобы сформировать или распродать свою позицию не толкнув сильно цену. И в это время нужен специальный новостной фон помогающий им это сделать. На верхах — положительный фон, чтобы легче продать большинству мелким участникам. Внизу на закупе — негативный, чтобы толпа испугалась и продала сама.

На рынке есть ликвидность! Простой вопрос: кому вы продали Газпром по 120 руб.? Кому то ведь вы продали в стакане? Продавая испытывали эмоции страха, обреченности и отчаяния? Кто то создал такой фон.

Дак вот! График все того же Газпрома, хотя можно взять любой крупной фишки и индекса.

( Читать дальше )

Предполагаю перемирие сво осенью-зимой 2024. Почему я так думаю? Смотря на рынок.

- 27 сентября 2024, 15:03

- |

Предполагаю перемирие сво осенью-зимой 2024. Почему я так думаю? Смотря на рынок.

Итак, индекс мосбиржи может обновить хай 3522 до конца года.

Индекс страха RVI технически не идет по параболе роста.

Многие акции, включая индекс, пробили нисходящие каналы трендов и развернулись. Цели по коррекции 50% от роста выполнены.

Капитализация отстала от денежной массы в два раза.

Хороший пример Газпром, Мечел, другие металлурги, которые нарисовали разворотную W и подтвердили разворот, перебив предыдущие фракталы.

Далее, по логике движения цены, предполагается мощный импульс. Для Газпрома это уход к 220, для Мечела 230, сбер обновит хаи.

( Читать дальше )

S&P 5732 – новые максимумы

- 25 сентября 2024, 12:30

- |

После коррекции американские индексы на максимуме.

Волатильность – это непредсказуемо, и поэтому тайминг не работает. Все, кто продали в надежде откупить ниже – отстали от рынка.

✅ Настроения инвесторов на горизонте 1-2 мес не влияют на долгосрочное движение акций;

✅ Ожидания результатов компаний важнее краткосрочных колебаний настроений спекулянтов;

✅ Ожидания цифр по прибыли на 1-2 года определяют долгосрочные движения цен на акции.

Продавать нужно, если вы увидели начало медвежьего рынка, а это означает прогноз 25% и больше падения. Но все это спекуляции. Я бы посоветовал продавать только в одном случае – когда вы меняете свои пропорции в портфели. Причины должны быть важные, зависящие от ваших целей. Например, увеличился возраст, изменилось отношение к рискам или изменились личная ситуация. Любая другая причина – это неправильно, и это может быть самой большой ошибкой в вашей жизни.

Волатильность начинается внезапно и так же внезапно заканчивается, а вы продали, и рынок дальше растет без вас.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал