ИнтерРАО

Интер РАО - может выкупить у Роснефти доли в Нижневартовской ГРЭС

- 16 мая 2019, 15:21

- |

«Интер РАО» не исключает выкуп у «Роснефти» доли в Нижневартовской ГРЭС — сообщается в рамках телефонной конференции.

«Мы находимся в диалоге, и, если в какой-то точке интересы сойдутся окончательно, эта сделка потенциально возможна»

«есть потенциальные эффекты в случае консолидации» Нижневартовской ГРЭС на балансе «Интер РАО», но пока нет никаких драйверов для ускорения сделки.

«Существующая модель партнерства комфортна и для нас, и для «Роснефти». Нет драйверов или катализаторов для того, чтобы как можно быстрее нам необходимо было завершить эту сделку», -

www.finanz.ru/novosti/aktsii/inter-rao-ne-isklyuchaet-vykup-u-rosnefti-doli-v-nizhnevartovskoy-gres-1028207005

- комментировать

- Комментарии ( 0 )

Акции Интер РАО сохраняют значительный потенциал роста - Велес Капитал

- 16 мая 2019, 15:05

- |

Рост показателей был связан, в первую очередь с:

— вводом Затонской ТЭЦ (по программе ДПМ)

— ростом цен РСВ в обеих ценовых зонах

— вводом станций в Калининградской области (пока компания их арендует)

— ростом маржинальности сегмента Трейдинг в связи с ростом цен на электроэнергию и ослаблением курса рубля

Сегодня компания проведет конференц-звонок, на котором мы хотели бы услышать комментарии менеджмента касательно увеличения дивидендных выплат, срокам продажи Экибастузской ГРЭС, планов по приобретению калининградской генерации и M&A активности в целом.Адонин Алексей

Несмотря на то, что котировки «Интер РАО» за несколько дней выросли на 10%, мы считаем, что у них сохраняется значительный потенциал роста. Наша рекомендация – ПОКУПАТЬ, цель – 5,0 руб.

ИК «Велес Капитал»

Интер РАО - EBITDA по МСФО в 2019 г может вырасти на 10% к уровню 2018 г

- 16 мая 2019, 14:55

- |

«По EBITDA у нас прогноз по этому году где-то плюс 10%»

emitent.1prime.ru/News/NewsView.aspx?GUID={02CDC93F-456C-48BC-A484-D4B52BBA7DE6}

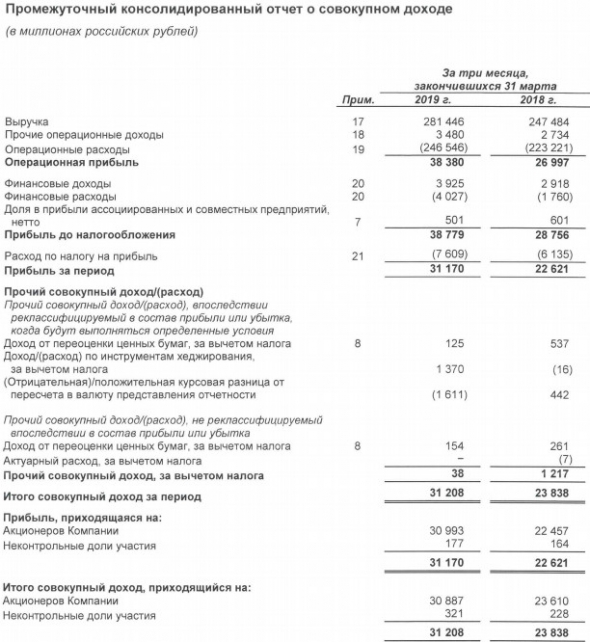

ИнтерРАО - чистая прибыль за I квартал 2019 года составила 31,2 млрд рублей, увеличившись относительно сопоставимого периода на 8,6 млрд рублей.

- 16 мая 2019, 10:04

- |

Выручка Группы выросла на 13,7% (33,9 млрд рублей) и составила 281,4 млрд рублей.

Операционные расходы возросли по сравнению с сопоставимым периодом на 23,3 млрд рублей (10,4%) и составили 246,5 млрд рублей, что ниже динамики роста выручки.

Показатель EBITDA составил 47,6 млрд рублей, увеличившись на 36,9%.

Чистая прибыль за I квартал 2019 года составила 31,2 млрд рублей, увеличившись относительно сопоставимого периода на 8,6 млрд рублей.

( Читать дальше )

Интер РАО имеет наибольший потенциал роста среди российских генерирующих компаний - Велес Капитал

- 15 мая 2019, 17:06

- |

Мы ожидаем, что компания представит сильную отчетность: по нашим оценкам, компания увеличила выручку на 9,6% г/г, EBITDA – на 13,8%, чистую прибыль – на 21,1%.

Начало 2019 для компании должно быть крайне успешным: цены РСВ в обеих ценовых зонах показали рост в пределах 10%, цены на мощность ДПМ показали умеренный рост, а наилучшие показатели должны быть у сегмента «Трейдинг» — во-первых, на руку компании ослабление к USD и EUR, а также рост цен на электроэнергию в Европе (Nord Pool), который, по нашим оценкам, составил около 20%. Рост экспорта в Финляндию вырос на 41,5% г/г.

При этом мы не ожидаем существенной реакции рынка на публикацию отчетности: Интер РАО уже традиционно отчитывается сильно и для инвесторов это не будет сюрпризом. В связи с этим на первый план выходит конференц-звонок.

На конференц-звонке мы ожидаем услышать комментарии по следующим вопросам:

— увеличение к-та дивидендных выплат с текущих 25% до 50%. В апреле в СМИ появилась информация о том, что МинФин заинтересован в двукратном увеличении p/o с текущих 25% чистой прибыли. Мы считаем повышение дивидендных выплат IRAO – важнейшим фактором, который положительно скажется на капитализации компании

( Читать дальше )

Увеличение веса Интер РАО в индексе MSCI Russia обеспечит приток в акции около $6 млн - Sberbank CIB

- 14 мая 2019, 15:33

- |

Мы ожидаем высоких показателей, т. к. результаты российской генерирующей отрасли были поддержаны благоприятной рыночной конъюнктурой для экспорта электроэнергии, а также позитивной динамикой спотовых цен на электроэнергию. Вместе с тем, мы полагаем, что необходимо будет учесть и ряд более важных аспектов.

Во-первых, в СМИ появилась информация о том, что правительство готовит директивы для своих представителей в совете директоров компании с целью предложить выплату промежуточных дивидендов, в результате чего дивидендные выплаты Интер РАО в 2019 году будут эквивалентны 50% чистой прибыли компании за 2018 год. В итоге «Интер РАО» может выплатить дивиденды в размере 0,343 руб. на акцию, что будет соответствовать доходности около 9% с учетом текущих цен. Мы считаем, что менеджмент прокомментирует этот вопрос при публикации результатов за 1К19. С учетом текущих очень высоких финансовых показателей компании, а также значительного прироста EBITDA и чистой прибыли решение увеличить дивиденды было бы вполне логичным, и мы полагаем, что это может быть лучшим способом раскрыть стоимость денежных ресурсов компании, которую инвесторы пока не учитывают.Sberbank CIB

Во-вторых, MSCI в ходе майской ребалансировки увеличила вес «ИнтерРАО» в индексе MSCI Russia c 0,9% до 1,1%, что, по оценкам наших стратегов, может обеспечить приток в акции компании не менее $6 млн от пассивных фондов.

пересмотр MSCI: снижен вес Лукойла, повышен вес Полиметалла и ИнтерРАО.

- 14 мая 2019, 09:48

- |

Самый большой сюрприз — сокращение фактора FIF Лукойла с 0.65 до 0.55, которое может привести к оттоку $700 млн.

При этом FIF Полиметалла и ИнтерРАО будут повышены: POLY: 0.40->0.45, IRAO 0.30->0.35

Веса Татнефти и Новатэка без изменений.

По расчетам аналитиков ВТБ-Капитал, с учетом роста цены, Новатэк может обогнать по месту в индексе Татнефть, поэтому его вес может вырасти с 5% до 9%.

Евраз был добавлен в индекс MSCI UK, как и ожидалось.

Все изменения вступят в силу 28 мая после закрытия рынка.

Цены для расчета весов будут фиксироваться на закрытии торгов 16 мая.

Инфа предоставлена ВТБ Капитал.

Спасибо Илья Питерский!

Минфин "продавливает" увеличение дивидендов ИнтерРАО

- 29 апреля 2019, 08:48

- |

Приветствую вас, дорогие подписчики. Сегодня поговорим об энергетиках. Обсудим свежие слухи про увеличение дивидендов ИнтерРАО, посмотрим на бизнес компании.

Вот что пишет Коммерсант:

Минфин предлагает кратно поднять уровень дивидендов энергохолдинга «Интер РАО» — до 50% чистой прибыли компании по МСФО за 2018 год, сообщил сегодня «Интерфакс» со ссылкой на источник и подтвердили собеседники “Ъ”. В частности, министерство уже предложило Минэкономики подготовить проекты директив представителям государства в «Интер РАО» для принятия решений о выплате промежуточных дивидендов в 2019 году.

Чтобы «Интер РАО» смогло выполнить норму по выплате 50% прибыли по МСФО по итогам 2018 года, компания незапланированно заплатит промежуточные дивиденды за первый квартал 2019 года.

( Читать дальше )

Интер РАО: хорошие операционные показатели создают предпосылки для сильной финансовой отчетности

- 26 апреля 2019, 12:12

- |

Выработка электроэнергии выросла на 1,3% год к году. Вчера Интер РАО опубликовало в целом положительные операционные результаты за 1 кв. 2019 г. Выработка электроэнергии в отчетном периоде составила 34,8 млрд кВтч, увеличившись на 1,3% (здесь и далее – год к году). В том числе выработка российских генерирующих активов выросла на 2,5% до 31,2 млрд кВтч, тогда как на зарубежных активах падение составило 11,2% до 2,7 млрд кВтч. Росту российских операционных показателей способствовал ввод в эксплуатацию трех энергоблоков Прегольской ТЭС (плюс 340 МВт) и второго энергоблока Затонской ТЭЦ (плюс 220 МВт), а также увеличение установленной мощности действующего блока Ириклинской ГРЭС и первого энергоблока Затонской ТЭЦ (суммарно плюс 38 МВт) после проведения технических работ по перемаркировке. При этом в результате вывода из эксплуатации неэффективных мощностей в общей сложности на 609 МВт КИУМ российских активов повысился на 0,9 п.п. до 51,4%, что должно положительно отразиться на рентабельности. Отпуск тепловой энергии сократился на 6,0% до 15,4 млн Гкал в результате более высокой температуры наружного воздуха по сравнению с уровнями годичной давности.

( Читать дальше )

Интер РАО - чистая прибыль по РСБУ в 1 кв выросла в 2,6 раза

- 25 апреля 2019, 10:27

- |

Выручка ПАО «Интер РАО» за I квартал 2019 года составила 16,6 млрд рублей, что на 6,9 млрд рублей (70,5%) выше, чем за I квартал 2018 года.

Объём выручки от экспорта электроэнергии составил 14,5 млрд рублей, что на 8,5 млрд рублей (в 2,4 раза) выше аналогичного показателя за I квартал 2018 года. Изменение экспортной выручки в основном связано как с увеличением рублёвого эквивалента цены реализации в связи с ростом цен на бирже электроэнергии Nord Pool в зонах «Литва» и «Финляндия» и курса евро, так и с увеличением объёмов экспорта по этим направлениям.

Выручка от реализации электроэнергии и мощности на ОРЭМ уменьшилась на 1,7 млрд рублей (44,1%) и по итогам I квартала 2019 года составила 2,1 млрд рублей. Уменьшение выручки на ОРЭМ обусловлено в основном снижением объёмов коммерческого импорта электроэнергии из Казахстана в связи с отсутствием экономической целесообразности поставок.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал