SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Интрадей

Еженедельный отчет по запасам нефти

- 21 декабря 2016, 16:35

- |

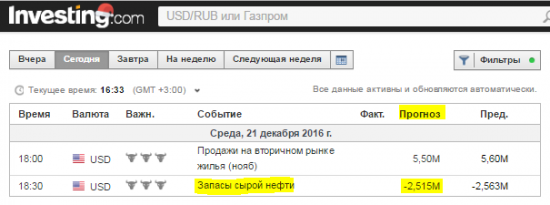

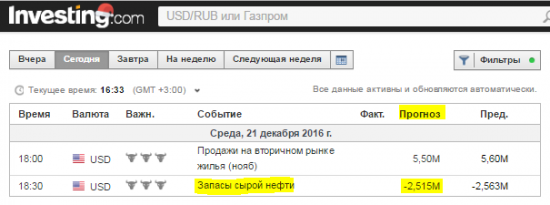

Среда еженедельный отчет по запасам нефти

Текущий прогноз составляет -2.515M баррелей коммерческой сырой нефти.

На втором графике можно наблюдать за годовой динамикой запасов нефти.

Будем наблюдать как отреагирует XLE (Energy Select Sector SPDR ETF) на выход новостей в 10:30 по New York или 18:30 Moscow

Торговля на новостях через XLE (Energy Select Sector SPDR ETF) или бумагах Энерго сектора это одна из прибыльных стратегии в day trading.

Энерго сектор состоит из компании под тикерами:

DO, RIG, CVX, OXY, DVN, APA, HES, XOM, HP, COG, CLR, VLO, PSX, MPC, APC, WMB, SLB, HON

предлагаю вашему вниманию основные ETF:

http://etfdb.com/etfdb-category/oil-gas/

Всем Прибыльного торгового дня!

XLE:

http://finance.yahoo.com/echarts?s=XLE+Interactive#{«allowChartStacking»:true}

Investing.com:

http://ru.investing.com/economic-calendar/

Текущий прогноз составляет -2.515M баррелей коммерческой сырой нефти.

На втором графике можно наблюдать за годовой динамикой запасов нефти.

Будем наблюдать как отреагирует XLE (Energy Select Sector SPDR ETF) на выход новостей в 10:30 по New York или 18:30 Moscow

Торговля на новостях через XLE (Energy Select Sector SPDR ETF) или бумагах Энерго сектора это одна из прибыльных стратегии в day trading.

Энерго сектор состоит из компании под тикерами:

DO, RIG, CVX, OXY, DVN, APA, HES, XOM, HP, COG, CLR, VLO, PSX, MPC, APC, WMB, SLB, HON

предлагаю вашему вниманию основные ETF:

http://etfdb.com/etfdb-category/oil-gas/

Всем Прибыльного торгового дня!

XLE:

http://finance.yahoo.com/echarts?s=XLE+Interactive#{«allowChartStacking»:true}

Investing.com:

http://ru.investing.com/economic-calendar/

- комментировать

- ★1

- Комментарии ( 0 )

"Консервативный скальпинг интрадей" Ширяев Н.А.

- 20 декабря 2016, 13:02

- |

Рецензия на книгу

Решил выложить рецензию на книгу, которая в свое время сильно на меня повлияла.

Полная рецензия на книгу и сама книга — по ссылкам ниже.

По сути, книга очень полезна как новичкам, так и уже набившим шишек на Форексе. Книга уже достаточно старая, 2010 года.

Ей ценность в том, что она позволяет понять, как именно строится торговая система.

Применимость публикуемой стратегии в целом должна оцениваться самостоятельно, исходя из капитала, поставленных целей и психологии самого трейдера.

Но лично я некоторые из методов, изложенных в ней, применяю до сих пор.

Сама книга в PDF:

www.traderacademy.ru/sites/academy/files/generic/24_konservativnyj_skalping_intradej_2.pdf

Рецензия и содержание:

institutiones.com/download/books/808-intraday-konservativniy-skalping.html

Потенциальные бумаги на следующую торговую неделю

- 17 декабря 2016, 18:24

- |

Привет всем трейдерам и инвесторам !

Представляю потенциальную бумагу в Short для Swing Trading

Smart Money(крупные игроки, инсайдеры) закрывают свои позиции втечении нескольких недель

Тикер WUBA с потенциалом выхода вниз и отличного технического pattern и движения ниже уровня~$30.00, к уровню $28.00 в перспективе.

Триггер на уровне ниже $30.00

Внимание:

Short Float>95%

трейд только для агрессивных трейдеров.

Прибыльного трейда!

Представляю потенциальную бумагу в Short для Swing Trading

Smart Money(крупные игроки, инсайдеры) закрывают свои позиции втечении нескольких недель

Тикер WUBA с потенциалом выхода вниз и отличного технического pattern и движения ниже уровня~$30.00, к уровню $28.00 в перспективе.

Триггер на уровне ниже $30.00

Внимание:

Short Float>95%

трейд только для агрессивных трейдеров.

Прибыльного трейда!

Еженедельный отчет по запасам нефти

- 07 декабря 2016, 10:23

- |

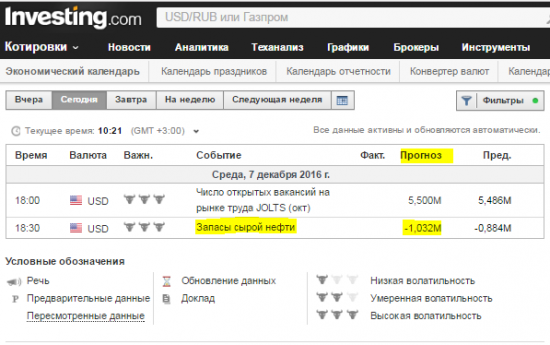

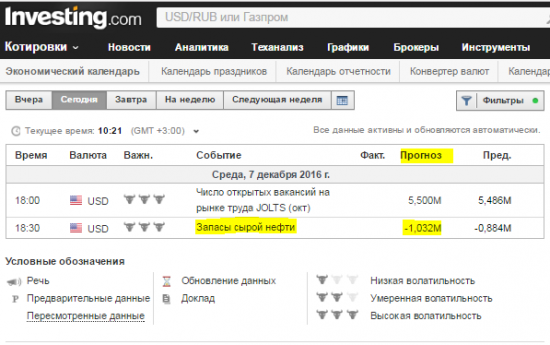

Среда еженедельный отчет по запасам нефти

Текущий прогноз составляет -1.032M баррелей коммерческой сырой нефти.

На втором графике можно наблюдать за годовой динамикой запасов нефти.

Будем наблюдать как отреагирует XLE (Energy Select Sector SPDR ETF) на выход новостей в 10:30 по New York или 18:30 Moscow

Торговля на новостях через XLE (Energy Select Sector SPDR ETF) или бумагах Энерго сектора это одна из прибыльных стратегии в day trading.

Энерго сектор состоит из компании под тикерами:

DO, RIG, CVX, OXY, DVN, APA, HES, XOM, HP, COG, CLR, VLO, PSX, MPC, APC, WMB, SLB, HON

предлагаю вашему вниманию основные ETF:

etfdb.com/etfdb-category/oil-gas/

Всем Прибыльного торгового дня!

XLE:

finance.yahoo.com/echarts?s=XLE+Interactive#{«allowChartStacking»:true}

Investing.com:

ru.investing.com/economic-calendar/

Текущий прогноз составляет -1.032M баррелей коммерческой сырой нефти.

На втором графике можно наблюдать за годовой динамикой запасов нефти.

Будем наблюдать как отреагирует XLE (Energy Select Sector SPDR ETF) на выход новостей в 10:30 по New York или 18:30 Moscow

Торговля на новостях через XLE (Energy Select Sector SPDR ETF) или бумагах Энерго сектора это одна из прибыльных стратегии в day trading.

Энерго сектор состоит из компании под тикерами:

DO, RIG, CVX, OXY, DVN, APA, HES, XOM, HP, COG, CLR, VLO, PSX, MPC, APC, WMB, SLB, HON

предлагаю вашему вниманию основные ETF:

etfdb.com/etfdb-category/oil-gas/

Всем Прибыльного торгового дня!

XLE:

finance.yahoo.com/echarts?s=XLE+Interactive#{«allowChartStacking»:true}

Investing.com:

ru.investing.com/economic-calendar/

Посоветуйте наиболее оптимальную платформу и брокера для интрадей и иногда среднесрочной торговли на NYSE. План депо 40k$+. Спасибо. P.S. пока думаю в сторону Interactive Brokers.

- 01 декабря 2016, 18:43

- |

Потенциальные бумаги на текущую торговую неделю

- 28 ноября 2016, 23:46

- |

Представляю потенциальную бумагу в Short для Swing Trading

Smart Money(крупные игроки, инсайдеры) закрывают свои позиции втечении нескольких недель

Тикер ZEN с потенциалом выхода вниз и отличного технического pattern и движения ниже уровня~$22.00 и к уровню $20.00 в перспективе.

Триггер на уровне ниже $22.00

Внимание:

трейд только для агрессивных трейдеров.

Прибыльного трейда!

Smart Money(крупные игроки, инсайдеры) закрывают свои позиции втечении нескольких недель

Тикер ZEN с потенциалом выхода вниз и отличного технического pattern и движения ниже уровня~$22.00 и к уровню $20.00 в перспективе.

Триггер на уровне ниже $22.00

Внимание:

трейд только для агрессивных трейдеров.

Прибыльного трейда!

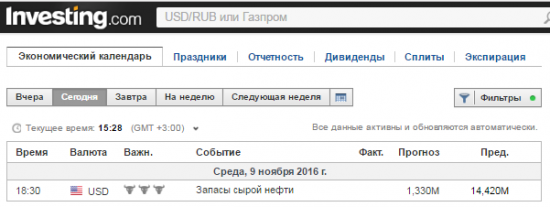

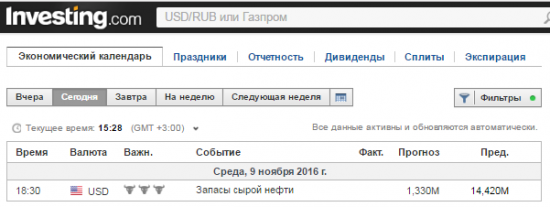

Еженедельный отчет по запасам нефти

- 09 ноября 2016, 15:31

- |

Среда еженедельный отчет по запасам нефти

Текущий прогноз составляет 1.330M баррелей коммерческой сырой нефти.

На втором графике можно наблюдать за годовой динамикой запасов нефти.

Будем наблюдать как отреагирует XLE (Energy Select Sector SPDR ETF) на выход новостей в 10:30 по New York или 18:30 Moscow

Торговля на новостях через XLE (Energy Select Sector SPDR ETF) или бумагах Энерго сектора это одна из прибыльных стратегии в day trading.

Энерго сектор состоит из компании под тикерами:

DO, RIG, CVX, OXY, DVN, APA, HES, XOM, HP, COG, CLR, VLO, PSX, MPC, APC, WMB, SLB, HON

предлагаю вашему вниманию основные ETF:

http://etfdb.com/etfdb-category/oil-gas/

Всем Прибыльного торгового дня!

XLE:

http://finance.yahoo.com/echarts?s=XLE+Interactive#{«allowChartStacking»:true}

Investing.com:

http://ru.investing.com/economic-calendar/

Текущий прогноз составляет 1.330M баррелей коммерческой сырой нефти.

На втором графике можно наблюдать за годовой динамикой запасов нефти.

Будем наблюдать как отреагирует XLE (Energy Select Sector SPDR ETF) на выход новостей в 10:30 по New York или 18:30 Moscow

Торговля на новостях через XLE (Energy Select Sector SPDR ETF) или бумагах Энерго сектора это одна из прибыльных стратегии в day trading.

Энерго сектор состоит из компании под тикерами:

DO, RIG, CVX, OXY, DVN, APA, HES, XOM, HP, COG, CLR, VLO, PSX, MPC, APC, WMB, SLB, HON

предлагаю вашему вниманию основные ETF:

http://etfdb.com/etfdb-category/oil-gas/

Всем Прибыльного торгового дня!

XLE:

http://finance.yahoo.com/echarts?s=XLE+Interactive#{«allowChartStacking»:true}

Investing.com:

http://ru.investing.com/economic-calendar/

Управление риском при торговле intraday (психологический аспект)

- 06 ноября 2016, 14:04

- |

Всем привет,

хочу рассказать и показать одну из своих разработок на вышеозначенную тему. Это программа под QUIK, которую я сам написал и пользуюсь. Замечу, что тема управления риском интрадей раскрыта не полностью, поскольку помимо нее у меня стоит программа Take&Stop Pro (также собственного сочинения и исполнения), которая автоматизирует управление стопами и целями, но о ней в следующий раз, пока о другом.

Данная программа позволяет техническими средствами снизить эмоциональный накал и не дает делать очевидные глупости. Это иногда здорово выручает, как минимум, меня.

Смотрите и не судите строго.

Удачи всем.

( Читать дальше )

хочу рассказать и показать одну из своих разработок на вышеозначенную тему. Это программа под QUIK, которую я сам написал и пользуюсь. Замечу, что тема управления риском интрадей раскрыта не полностью, поскольку помимо нее у меня стоит программа Take&Stop Pro (также собственного сочинения и исполнения), которая автоматизирует управление стопами и целями, но о ней в следующий раз, пока о другом.

Данная программа позволяет техническими средствами снизить эмоциональный накал и не дает делать очевидные глупости. Это иногда здорово выручает, как минимум, меня.

Смотрите и не судите строго.

Удачи всем.

( Читать дальше )

Потенциальные бумаги на текущую торговую неделю

- 28 октября 2016, 16:09

- |

Привет всем трейдерам!

Предлагаю вашему вниманию потенциальные бумаги на текущую торговую сессию

тикеры:

GOOGL,AMZN,MA,HSY,XOM,CVX,BIDU,EXPE,RCL

ссылка на finviz.com:

goo.gl/dZgQbU

Прибыльной недели!

Предлагаю вашему вниманию потенциальные бумаги на текущую торговую сессию

тикеры:

GOOGL,AMZN,MA,HSY,XOM,CVX,BIDU,EXPE,RCL

ссылка на finviz.com:

goo.gl/dZgQbU

Прибыльной недели!

Потенциальные бумаги на текущую торговую неделю

- 25 октября 2016, 16:10

- |

Привет всем трейдерам!

Предлагаю вашему вниманию потенциальные бумаги на текущую торговую сессию

тикеры:

SONC,V,RMBS,CAT,DD,LLY,LMT,MMM,PG,UA,VLO,WHR

ссылка на finviz.com:

goo.gl/6rK3E3

Прибыльной недели!

Предлагаю вашему вниманию потенциальные бумаги на текущую торговую сессию

тикеры:

SONC,V,RMBS,CAT,DD,LLY,LMT,MMM,PG,UA,VLO,WHR

ссылка на finviz.com:

goo.gl/6rK3E3

Прибыльной недели!

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал