Инфляция

Кто не понял, тот поймёт или статистика знает всё.

- 17 марта 2017, 09:48

- |

В СССР они были задуманы для того, чтобы заставить экономику работать, в Китае — для превращения страны в мировую державу.

Советский Союз канул в лету, в России в 90-х создан олигархический капитализм.

Китай реформаторы вывели в мировые лидеры по объемам промышленного и сельскохозяйственного производства, в строительстве, в электроэнергетике.

Некоторые примеры приведены ниже на графиках.

Достижения Китая и России сравниваются с показателями самой крупной экономики мира в 20 веке — США.

( Читать дальше )

- комментировать

- ★11

- Комментарии ( 21 )

ЗАЯКОРИВАНИЕ!

- 14 марта 2017, 11:35

- |

Последнее время всё чаще слышно такое странное понятие как ЗАЯКОРИВАНИЕ инфляционных ожиданий на уровне 4% в среднесрочной перспективе. И сразу возникает множество вопросов.

1. РФ — импортозависимая страна, даже во многих отечественных продуктах импортная составляющая доходит до 80%. И конечная цена этого продукта зависит от курса рубля. А курс рубля полностью зависит от внешних факторов — от цены на нефть и отношения глобальных инвесторов к риску. И наш ЦБ здесь абсолютно не при чем.

2. На инфляцию в РФ сильно влияют тарифы естественных монополий и других квазигосударственных корпораций. Например, цены на бензин растут каждый год, а для народа делается показуха, что ФАС с этим борется. То есть одной рукой мы боремся с инфляцией, а другой рукой мы повышаем постоянно тарифы и разгоняем эту инфляцию.

3. Уровень коррупции в РФ очень высокий. А при такой коррупции низкая инфляция невозможна.

4. Инфляция в западных странах только начинается разгоняться. Неужели можно поверить, что у них будет расти инфляция, а у нас будет заякоривание???

Вывод. Шура! Не обязан Паниковский всему верить! Никакого Заякоривания в среднесрочной и долгосрочной перспективе НЕ БУДЕТ!

Просто придираюсь к словам)

- 09 марта 2017, 21:36

- |

приятной динамикой продовольственных цен."

Думаю, отлично теперь наконец-то у нас будет возможность поесть в ресторане, правда теперь не будет возможности до него доехать(

docviewer.yandex.ru/?url=http%3A%2F%2Fwww.cbr.ru%2Fec_research%2Fwps%2Fbulletin_17-01.pdf&name=bulletin_17-01.pdf&lang=ru&c=58c19e7fce71&page=4

Инфляция. Веселые картинки

- 07 марта 2017, 17:33

- |

Росстат уверяет, что инфляция с начала года составила 0,8%, а за год 4,6%: В феврале 2017г. индекс потребительских цен составил 100,2%, с начала года – 100,8% (в феврале 2016г. – 100,6%, с начала года – 101,6%).

Ист.: Росстат

Накопленная за год инфляция с февраля 2016 года составила 4,6%. Как видим, она продолжает снижаться и теперь уже прицеливается на уровни ниже 4% к концу года.

( Читать дальше )

Как считают инфляцию

- 03 марта 2017, 17:54

- |

Но CPI считают не так. Посчитали что автомобили стали дороже только на 46%. При расчете учитывают качество товара. Современные автомобили безопаснее, технологичнее и экономичнее.

Есть в этом здравый смысл, изменение качества надо как-то учитывать. Но здесь большое поле для злоупотреблений. Как понять на сколько изменилось качество, это очень субъективно. Для многих людей сейчас сложнее найти 30500, чем 10600 30 лет назад, они бы предпочли менее качественный продукт — но он сейчас недоступен.

Получается что вроде и зарплата выросла и инфляция низкая, а денег хватает все хуже.

Это так автомобили считают, а в смартфонах наверное качество в разы выросло — т.е. сильная дефляция. И это компенсирует заметную инфляцию других товаров и услуг. Один товар подорожал на 30%, а другой в цене не изменился, но стал лучше на 30%. Получается нулевая инфляция, но рост стоимости жизни.

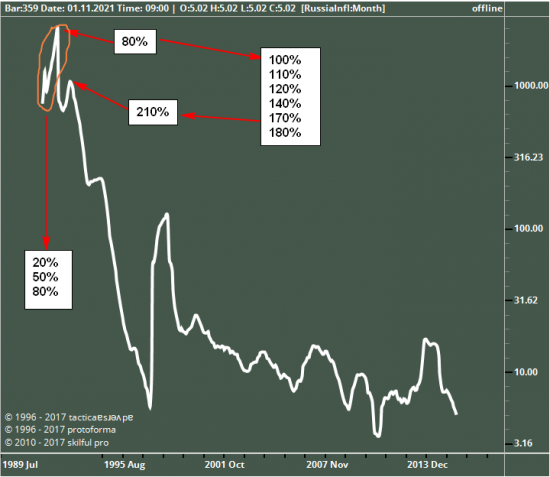

Инфляция и Ставка ЦБ России

- 17 февраля 2017, 16:04

- |

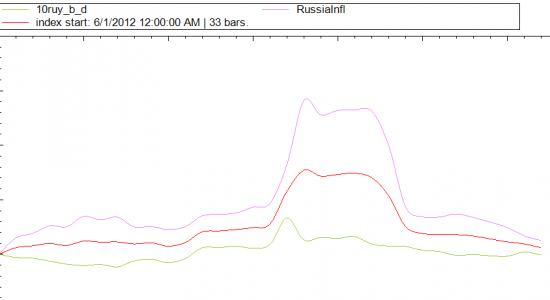

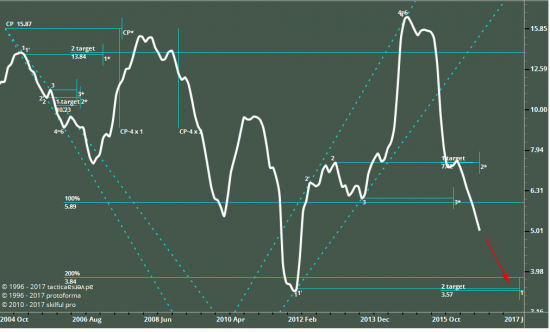

Натолкнули на исследование посты смарт-лабовцев о инфляции. Историческая стата тут. Взяты данные по инфляции по месяцам в годовом исчислении. Посмотрел историю ставок рефинансирования Центрального банка Российской Федерации. Интересная картина вырисовывается, как ранее отмечалось по рублю так и по инфляции, ЦБ реагировал на инфляцию, не будь значении инфляции таким он бы и не реагировал. Это в тему влияний тех или иных данных на цену. Цена выстапает маркером для тех или иных действий участников рынка, а не наоборот. Хорошо видно, что когда инфляция разгонялась ЦБ реагировал запоздало (вначале изучив значение данных по инфляции), а когда опускалась он продолжал повышать ставку:

Слепил с доходностью 10-и летних бондов,:

есть и хорошая новость уровень инфляции будет снижаться, цель — 3,84 — 3,57:

Юдаева - инфляция в России могла бы снижаться несколько быстрее, если бы Минфин не осуществлял покупки валюты на рынке

- 17 февраля 2017, 14:03

- |

Если бы таких покупок не было, то в настоящий момент инфляция могла бы снижаться несколько быстрей, чем в условиях, когда такие покупки есть. И поэтому мы замедлили снижение процентных ставокЮдаева отмечает, что с поправкой на инфляцию процентная ставка в России является одной из самых высоких на развивающихся рынках.

В то же время, ставка примерно соответствует реальным ставкам на уровне выше 4%, наблюдавшимся в других странах, которым удалось сбить рост цен.

Финанз

Относительно цели по инфляции на уровне 4% к концу 2017 года:

мы видим риск замедления темпов снижения инфляции или временных зависаний… Нам важно придерживаться достаточно жесткой политики — и чтобы достичь цели, и чтобы удержаться на цели, и чтобы со временем заякорить инфляционные ожидания на этом более низком уровне

( Читать дальше )

В России «реальная инфляция» в пять раз превысила официальную

- 16 февраля 2017, 15:19

- |

В РФ ЗАФИКСИРОВАНА НУЛЕВАЯ НЕДЕЛЬНАЯ ИНФЛЯЦИЯ, ВПЕРВЫЕ С НАЧАЛА СЕНТЯБРЯ - РОССТАТ

- 15 февраля 2017, 15:59

- |

Инфляция в РФ с 7 по 13 февраля 2017 была зафиксирована на нулевом уровне, сообщил в среду Росстат.

За предыдущие четыре недели цены росли также по 0,1%, за период с 1 по 9 января (из-за праздников получился более длинный отрезок времени, чем обычный недельный) была зафиксирована максимальная с начала июля инфляция в 0,3% из-за роста тарифов (с 1 января тарифы поднимаются на транспорт, а с 1 июля — на газ и электроэнергию).

Последний раз нулевая недельная инфляция отмечалась в начале сентября 2016 года, когда под действием сезонным факторов дешевеет плодоовощная продукция. Для февраля нулевая инфляция в РФ несвойственна, так как наоборот обычно наблюдается рост цен на плодоовощную продукцию.

Как сообщалось, в январе инфляция в РФ составила 0,6%, а в годовом выражении снизилась до 5,0% с 5,4% в декабре. До этого три месяца (в октябре-декабре) инфляция составляла 0,4% в месяц, то есть недельная инфляция была примерно 0,1%.

С начала февраля инфляция к 13 февраля составила 0,1% против 0,4% за 15 дней февраля 2016 года (но из-за разницы дат измерения напрямую сравнивать эти данные не вполне корректно). С начала 2017 года цены выросли на 0,7%.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал