SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Ипотека

Ипотека встала

- 13 марта 2013, 11:02

- |

По итогам января текущего года, ЦБ зафиксировал значительное снижение темпов роста ипотечного кредитования. Результат первого месяца 2013 года стал самым слабым с точки зрения темпов роста за последние три года. По мнению экспертов, такое падение объемов выдачи связано с завершением госпрограммы поддержки ипотеки на приобретение жилья в новостройках при отсутствии рыночных механизмов стимулирования строительства жилья экономкласса.

Для роста рынка необходимо новое жилье

Темпы роста выдачи ипотеки в январе снизились по сравнению с аналогичным периодом 2012 года почти втрое, констатировал ЦБ. За месяц было выдано ипотечных кредитов на 51 млрд руб., что выше результата января прошлого года на 34%. Это минимальный рост за последние три года: так, в январе 2012 года увеличение ипотечных портфелей банков (год к году) составило 94%, а в январе 2011 года — 148%. Медленнее, чем в текущем году, ипотека росла лишь в январе посткризисного 2010 года — на 24,8%. Уменьшилось количество выданных ипотечных кредитов: в январе 2013 года — 5,3 тыс., в январе 2012 года — 13 тыс.

В Агентстве по ипотечному жилищному кредитованию (АИЖК) снижение темпов роста ипотечного кредитования связывают с завершением действия госпрограммы поддержки ипотеки — согласно отчетности Внешэкономбанка, из установленного правительством лимита в 150 млрд руб. на 1 февраля банки выбрали 90%. Существенное влияние на снижение выдачи ипотеки оказали действия Сбербанка (на него приходится около 50% ипотечного рынка), уверены в агентстве. «В январе прекратила действие программа Сбербанка “Ипотека с господдержкой”, в результате чего выросли ставки Сбербанка на первичном рынке,-- констатируют в АИЖК.-- Выросшие ставки госбанка не смогли компенсировать некоторое снижение ставок со стороны других игроков (“Дельтакредит”, “Петрокоммерц”, Райффайзенбанк), которые в среднем снизили их на 0,25-2% в рамках новогодних акций». В итоге в январе 2013 года средневзвешенная ставка выдачи по ипотечным кредитам в рублях составила 12,7%, что на 0,9 процентного пункта выше уровня января 2012 года.

В Сбербанке видят проблему замедления ипотечного кредитования не столько в повышении собственных ставок из-за завершения госпрограммы, сколько в отсутствии достаточного предложения нового жилья на рынке. С 1 марта Сбербанк объявил о снижении ипотечных ставок до 12%. «Фактически программа 12-12-12 заменяет программу “Ипотека с господдержкой”,-- сообщила “Ъ” директор управления розничного кредитования Сбербанка Наталья Алымова.-- Мы ожидаем, что она будет пользоваться не меньшим спросом, чем госпрограмма». Однако вернуться к прежним темпам роста ипотеки вряд ли удастся, отмечает она. «Значительное увеличение ипотечных портфелей без значительного увеличения объемов строительства жилья просто невозможно,-- уверена госпожа Алымова.-- Сейчас 60% клиентов риэлторов не доходят до заключения договора, потому что не могут подобрать клиенту квартиру». По мнению руководителя аналитического центра АИЖК Анны Любимцевой, чтобы темпы роста ипотеки увеличились, необходимо, прежде всего, снизить цену нового жилья экономкласса, и увеличить приток долгосрочных ресурсов в банковскую сферу.

news.mail.ru/economics/12312119/?frommail=1

- комментировать

- ★1

- Комментарии ( 25 )

Старые добрые времена возвращаются

- 06 марта 2013, 13:30

- |

Вы еще помните «субстандартную» ипотеку, из-за которой всё разрушилось? Если нет, то самое время вспомнить — потому что, как любезно сообщает zerohedge — она вернулась. Компания Net Life предлагает американцам ипотеку при покупке страхования жизни — без каких-либо дополнительных документов — и вчера о покупке прав на это «изобретение» заявила FastFunds Financial Corporation.

Ура, ура — поприветствуем возврат в нашу жизнь "ниньзя-долгов" (NINJA — No Income, No Job, No Asset — знаменитая Нет-Дохода-Нет-Работы-Нет-Активов-ипотека, которую выдавали любому негру преклонных годов). Кредиты всем желающим, фондовые пузыри, доу джонс выше 14к, сипи выше 1520 — эх, ностальгия, здравствуйте старые добрые деньки!

«Регулирование? А что это?»

karapuz-blog.blogspot.com

Ура, ура — поприветствуем возврат в нашу жизнь "ниньзя-долгов" (NINJA — No Income, No Job, No Asset — знаменитая Нет-Дохода-Нет-Работы-Нет-Активов-ипотека, которую выдавали любому негру преклонных годов). Кредиты всем желающим, фондовые пузыри, доу джонс выше 14к, сипи выше 1520 — эх, ностальгия, здравствуйте старые добрые деньки!

«Регулирование? А что это?»

karapuz-blog.blogspot.com

Регуляторы и 13 крупнейших банков США заключили соглашение на 9.3 млрд $ по реструктуризации ипотечных кредитов

- 01 марта 2013, 13:47

- |

Федеральные банковские регуляторы и 13 крупнейших банков США ( Aurora, Bank of America, Citibank, Goldman Sachs, HSBC, JPMorgan Chase, MetLife Bank, Morgan Stanley, PNC, Sovereign, SunTrust, U.S. Bank, and Wells Fargo) заключили соглашение по рестуктуризации ипотечных кредитов на 9.3 млрд. $. Из 9.6 млрд. соглашение подразумевает выплаты 3.6 млрд. наличными.

Соглашение охватывает 4.2 миллиона американцев, чьи дома находились на любой степени изъятия в 2009-2010 годах и чьи ипотечные кредиты обслуживаются в одном из вышеперечисленных банков. Каждый заемщик может получить компенсацию от сотен до 125 000$. Oт заемщика не требуется никаких дополнительных действий для ее получения.

http://aftershock.su/?q=node/24822

Joint Release

Board of Governors of the Federal Reserve System

Office of the Comptroller of the Currency

NR 2013-35

FOR IMMEDIATE RELEASE

February 28, 2013

Amendments to Consent Orders Memorialize $9.3 Billion Foreclosure Agreement

WASHINGTON — The Office of the Comptroller of the Currency (OCC) and the Federal Reserve Board today released amendments to their enforcement actions against 13 mortgage servicers for deficient practices in mortgage loan servicing and foreclosure processing. The amendments require the servicers to provide $9.3 billion in payments and other assistance to borrowers.

( Читать дальше )

Соглашение охватывает 4.2 миллиона американцев, чьи дома находились на любой степени изъятия в 2009-2010 годах и чьи ипотечные кредиты обслуживаются в одном из вышеперечисленных банков. Каждый заемщик может получить компенсацию от сотен до 125 000$. Oт заемщика не требуется никаких дополнительных действий для ее получения.

http://aftershock.su/?q=node/24822

Joint Release

Board of Governors of the Federal Reserve System

Office of the Comptroller of the Currency

NR 2013-35

FOR IMMEDIATE RELEASE

February 28, 2013

Amendments to Consent Orders Memorialize $9.3 Billion Foreclosure Agreement

WASHINGTON — The Office of the Comptroller of the Currency (OCC) and the Federal Reserve Board today released amendments to their enforcement actions against 13 mortgage servicers for deficient practices in mortgage loan servicing and foreclosure processing. The amendments require the servicers to provide $9.3 billion in payments and other assistance to borrowers.

( Читать дальше )

QEternity. Трилогия. Часть 2. QE3

- 19 декабря 2012, 15:55

- |

LSAP3 или сужение спрэда между ставками на первичном и вторичном ипотечном рынке США

Главным триггером сентябрьскому запуску программы LSAP3 (или QE3) со стороны ФРС стали расходящиеся спрэды между ставками на первичном и вторичном ипотечном рынке США. Рассмотрим данный вопрос подробнее, так как программа LSAP3 только-только набирает обороты и продлится согласно заявлению Бернанке до того момента, пока уровень безработицы в США не опустится ниже 6,5%. Несмотря на то, что сектор недвижимости формирует чуть более 2% ВВП США, восстановление данного сегмента экономики, наиболее сильно пострадавшего от кризиса 2008 г., является крайне важным для экономики (рост welfare рядового американца, новые рабочие места, повышение качества залогового обеспечения и т.д.)

Деятельность участников финансирования недвижимости в США происходит на двух принципиально различных рынках ипотечных кредитов. Процесс предоставления кредитными институтами ипотечных кредитов на приобретение жилья заемщиками, когда гарантией возврата кредита является залог приобретаемой недвижимости, и обслуживание выданных кредитов (сбор платежей) происходят на “первичном” рынке. На “вторичном” рынке ипотечных кредитов происходит продажа кредитором выданных им ипотечных кредитов инвесторам, а также перепродажа этих кредитов между инвесторами.

( Читать дальше )

Главным триггером сентябрьскому запуску программы LSAP3 (или QE3) со стороны ФРС стали расходящиеся спрэды между ставками на первичном и вторичном ипотечном рынке США. Рассмотрим данный вопрос подробнее, так как программа LSAP3 только-только набирает обороты и продлится согласно заявлению Бернанке до того момента, пока уровень безработицы в США не опустится ниже 6,5%. Несмотря на то, что сектор недвижимости формирует чуть более 2% ВВП США, восстановление данного сегмента экономики, наиболее сильно пострадавшего от кризиса 2008 г., является крайне важным для экономики (рост welfare рядового американца, новые рабочие места, повышение качества залогового обеспечения и т.д.)

Деятельность участников финансирования недвижимости в США происходит на двух принципиально различных рынках ипотечных кредитов. Процесс предоставления кредитными институтами ипотечных кредитов на приобретение жилья заемщиками, когда гарантией возврата кредита является залог приобретаемой недвижимости, и обслуживание выданных кредитов (сбор платежей) происходят на “первичном” рынке. На “вторичном” рынке ипотечных кредитов происходит продажа кредитором выданных им ипотечных кредитов инвесторам, а также перепродажа этих кредитов между инвесторами.

( Читать дальше )

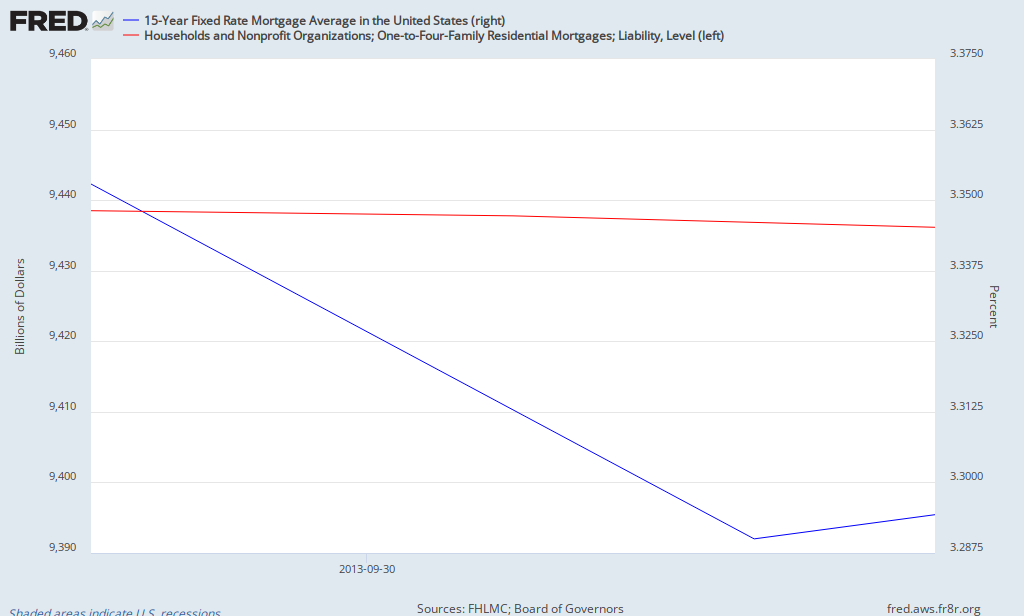

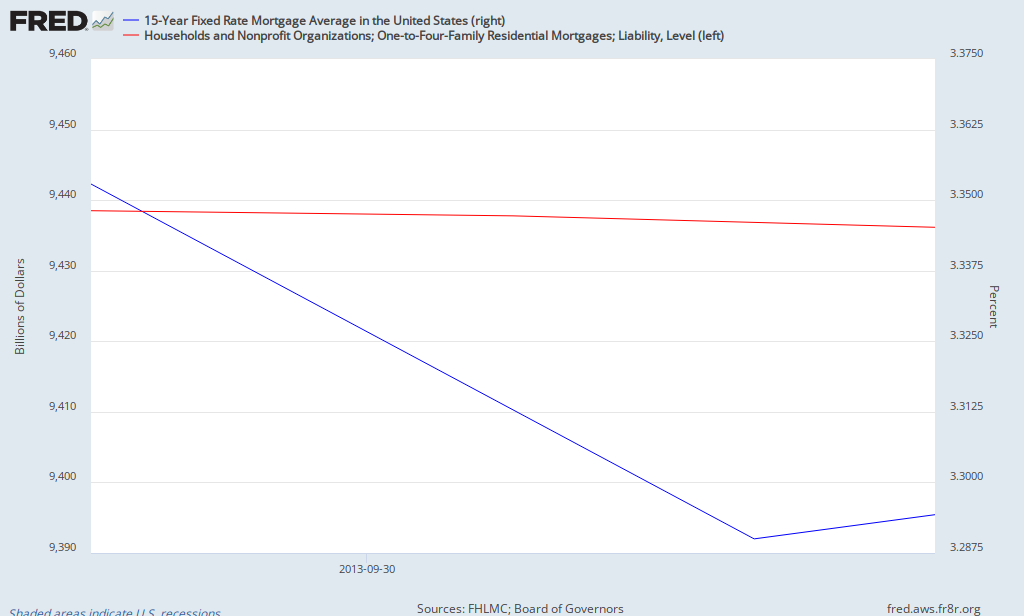

Способствуют ли низкие ипотечные ставки росту кредитования и рынка недвижимости?

- 23 сентября 2012, 21:10

- |

Синяя — средняя по стране ставка по 15летней ипотеке, красная — общий объем ипотечных кредитов

( Читать дальше )

( Читать дальше )

Покажите мне деньги

- 12 июня 2012, 10:34

- |

Сразу предупрежу. Текст относится к действительности государств Латвия и Литва. Но читатель может экстраполировать его на действительность другой страны — поменяв цифры в соответствии с экономическими показателями региона.

На чем погорел банк Snoras?

Действия надзорных органов Литвы и Латвии в отношении банков Snoras и Krājbanka говорят не столько о превентивных мерах перед второй волной мирового кризиса, сколько о попытках скрыть от общественности реальное положение вещей. Как известно, элита Латвии и ее представитель в банках Крумане заявляют, что депозитная база банков Латвии составляет от 9 до 11 миллиардов латов. Супротив выданных кредитов в размере 14 миллиардов латов. Как известно, вся депозитная база в Латвии облагается налогом 10% на прирост капитала. Но данные Государственной кассы говорят нам, что банки ежемесячно перечисляют государству только незначительную часть причитающихся с них налогов. То есть налоги перечисляются не со всей базы в 9-11 миллиардов, а только с нескольких сотен миллионов латов.

( Читать дальше )

На чем погорел банк Snoras?

Действия надзорных органов Литвы и Латвии в отношении банков Snoras и Krājbanka говорят не столько о превентивных мерах перед второй волной мирового кризиса, сколько о попытках скрыть от общественности реальное положение вещей. Как известно, элита Латвии и ее представитель в банках Крумане заявляют, что депозитная база банков Латвии составляет от 9 до 11 миллиардов латов. Супротив выданных кредитов в размере 14 миллиардов латов. Как известно, вся депозитная база в Латвии облагается налогом 10% на прирост капитала. Но данные Государственной кассы говорят нам, что банки ежемесячно перечисляют государству только незначительную часть причитающихся с них налогов. То есть налоги перечисляются не со всей базы в 9-11 миллиардов, а только с нескольких сотен миллионов латов.

( Читать дальше )

В Штатах начали расти ипотечные ставки

- 21 мая 2012, 20:53

- |

По 30 Y Fix 3,80 против 3,76 неделей ранее

Что бы это значило?

Что бы это значило?

Freddie Mac - чёрная дыра США

- 03 мая 2012, 21:19

- |

Федеральная ипотечная корпорация Freddie Mac сообщила о прибыли в $577 млн за I квартал 2012 г. Однако снова будет просить правительственной помощи на поддержание своих операций.

Прибыль компании снизилась по сравнению с аналогичным периодом прошлого года. Уменьшение прибыли связано с непрямыми потерями, которые составили $1,06 млрд, увеличившись с $427 млн за прошлый год и $766 млн за прошлый квартал.

Убытки по кредитам упали до $1,83 млрд в отличие от прошлогодних потерь в $1,99 млрд и $2,58 млрд в IV квартале. Причину связывают с замедлением кредитования на рынке недвижимости.

Freddie Mac и ее дочерняя компания Fannie Mae не выдают кредиты потребителям. Они покупают ипотечные кредиты у банков, а потом перепродают их инвесторам. Компании были национализированы в 2008 г. во время обвала рынка жилья и до сих пор остаются на плаву благодаря вливаниям денег налогоплательщиков.

Freddie Mac заявила, что потребует от государства дополнительные $19 млрд прямой помощи для покрытия дефицита, который образовался у компании после выплаты дивидендов Министерству финансов США в размере $1,81 млрд. Помимо этого, Freddie Mac недавно заняла более $72 млрд и выплатила $18 млрд в виде дивидендов.

( Читать дальше )

Прибыль компании снизилась по сравнению с аналогичным периодом прошлого года. Уменьшение прибыли связано с непрямыми потерями, которые составили $1,06 млрд, увеличившись с $427 млн за прошлый год и $766 млн за прошлый квартал.

Убытки по кредитам упали до $1,83 млрд в отличие от прошлогодних потерь в $1,99 млрд и $2,58 млрд в IV квартале. Причину связывают с замедлением кредитования на рынке недвижимости.

Freddie Mac и ее дочерняя компания Fannie Mae не выдают кредиты потребителям. Они покупают ипотечные кредиты у банков, а потом перепродают их инвесторам. Компании были национализированы в 2008 г. во время обвала рынка жилья и до сих пор остаются на плаву благодаря вливаниям денег налогоплательщиков.

Freddie Mac заявила, что потребует от государства дополнительные $19 млрд прямой помощи для покрытия дефицита, который образовался у компании после выплаты дивидендов Министерству финансов США в размере $1,81 млрд. Помимо этого, Freddie Mac недавно заняла более $72 млрд и выплатила $18 млрд в виде дивидендов.

( Читать дальше )

Про ипотеку: постскриптум.

- 15 марта 2012, 10:53

- |

В продолжение вот этого...

Получил много комментариев про то, что не учел рост цен на жилье, рост цен на аренду, дифференцированный платеж… Друзья, все факторы учесть невозможно, а негативные факторы зачастую идут плечом к плечу с новыми интересными возможностями. Рост цен в условиях современного застоя — вы серьезно? Рост аренды 5% в месяц — если арендодатель нормальный, он не будет каждый год повышать плату. 10% через года 2-3 — это может быть. Если отношения долгосрочные, то здесь играет немалую роль человеческий фатор. И эти расчеты — не научный труд, а способ подхода к жизненной ситуации. А насчет классического платежа — я всё-таки отталкивался от суммы, которую человек готов платить в месяц. Конкретный человек, для которого эти варианты и рассчитывались. Для диссертации, конечно, надо проработать тему гораздо глубже. Итак, собственно говоря, постскриптум:

P.S.

Disclaimer.

Ещё раз про общую картину. Очень важно понимать, что расчет выполнен для сегодняшних реалий, которые существуют последние пять лет. Спрогнозировть рынок очень сложно, даже на два дня вперед, не говоря уже о периоде в несколько лет. Я лично считаю, что сильных скачков цен на недвижимость в Питере не произойдет. А если цены и начнут расти, то это будет следствием оздоровления экономики, которое возможно при уменьшении ставки по кредитам, и ипотечным в том числе. Рассчитать все прочие факторы сложно, поэтому я принял их как «взаимоуничтожающиеся». Однако, если есть желание частично обезопасить себя от роста цен на жилье, можно воспользоваться ещё одним, четвертым вариантом.

( Читать дальше )

Получил много комментариев про то, что не учел рост цен на жилье, рост цен на аренду, дифференцированный платеж… Друзья, все факторы учесть невозможно, а негативные факторы зачастую идут плечом к плечу с новыми интересными возможностями. Рост цен в условиях современного застоя — вы серьезно? Рост аренды 5% в месяц — если арендодатель нормальный, он не будет каждый год повышать плату. 10% через года 2-3 — это может быть. Если отношения долгосрочные, то здесь играет немалую роль человеческий фатор. И эти расчеты — не научный труд, а способ подхода к жизненной ситуации. А насчет классического платежа — я всё-таки отталкивался от суммы, которую человек готов платить в месяц. Конкретный человек, для которого эти варианты и рассчитывались. Для диссертации, конечно, надо проработать тему гораздо глубже. Итак, собственно говоря, постскриптум:

P.S.

Disclaimer.

Ещё раз про общую картину. Очень важно понимать, что расчет выполнен для сегодняшних реалий, которые существуют последние пять лет. Спрогнозировть рынок очень сложно, даже на два дня вперед, не говоря уже о периоде в несколько лет. Я лично считаю, что сильных скачков цен на недвижимость в Питере не произойдет. А если цены и начнут расти, то это будет следствием оздоровления экономики, которое возможно при уменьшении ставки по кредитам, и ипотечным в том числе. Рассчитать все прочие факторы сложно, поэтому я принял их как «взаимоуничтожающиеся». Однако, если есть желание частично обезопасить себя от роста цен на жилье, можно воспользоваться ещё одним, четвертым вариантом.

( Читать дальше )

Расчет: когда стоит взять ипотеку

- 13 марта 2012, 11:51

- |

Предположим, скопили мы 825 тысяч рублей и решили купить квартиру, двушку в хрущевке на Ваське в неплохом состоянии. Или в районе Новочеркасской — но уже с ремонтом. Главное, чтобы стоимость была 3 млн 300 тыс. рублей.

И вот мы идем на сайт кой-какого-хорошего-банка, открываем ипотечный калькулятор и видим:

Срок 25 лет

первоначальный взнос 25% (825тыс)

ставка 14,3%

платеж 30373 рублей.

Тело кредита 3300000-825000= 2475000

Нас всё устраивает, именно столько мы готовы были платить. И, как водится, мы решили посчитать, а сколько же составит переплата? 25 лет — это 300 месяцев. 300*30373=9111900 минус тело кредита, получается 6 636 900 рублей. Охренеть… А, может, есть варианты получше?

Сегодня я хочу отбросить все прочие факторы, которые учитываются при покупки квартиры и оставить только финансовую составляющую. Итак, дано: мы готовы выкладывать 30373 рублей ежемесячно и хотим жить в двушке за 3300 тыс.рублей. Стоимость аренды такой квартиры в Питере около 20 тыс. рублей + Коммунальные услуги. Но их мы в расчет не берем, потому что если брать квартиру в ипотеку и жить в ней, мы точно так же будем платить эти к.у.

( Читать дальше )

И вот мы идем на сайт кой-какого-хорошего-банка, открываем ипотечный калькулятор и видим:

Срок 25 лет

первоначальный взнос 25% (825тыс)

ставка 14,3%

платеж 30373 рублей.

Тело кредита 3300000-825000= 2475000

Нас всё устраивает, именно столько мы готовы были платить. И, как водится, мы решили посчитать, а сколько же составит переплата? 25 лет — это 300 месяцев. 300*30373=9111900 минус тело кредита, получается 6 636 900 рублей. Охренеть… А, может, есть варианты получше?

Сегодня я хочу отбросить все прочие факторы, которые учитываются при покупки квартиры и оставить только финансовую составляющую. Итак, дано: мы готовы выкладывать 30373 рублей ежемесячно и хотим жить в двушке за 3300 тыс.рублей. Стоимость аренды такой квартиры в Питере около 20 тыс. рублей + Коммунальные услуги. Но их мы в расчет не берем, потому что если брать квартиру в ипотеку и жить в ней, мы точно так же будем платить эти к.у.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал