Капитализация фондового рынка

Капитализация рынка акций Мосбиржи может вырасти на 73% за два года. Основные факторы — сокращение премии за риск, снижение ключевой ставки и реинвестирование дивидендов – Ведомости

- 19 февраля 2025, 08:12

- |

Капитализация рынка акций Московской биржи, составлявшая 53 трлн руб. на конец 2024 года, может вырасти на 73% к концу 2026 года. Основные факторы — снижение премии за риск до 5–6% (с нынешних 7%) и ожидаемое падение ключевой ставки с 21% до 12–14% годовых.

Эксперты связывают это с возможной деэскалацией конфликта на Украине, восстановлением импорта, снижением санкционных рисков и притоком капитала. Дополнительную поддержку рынку окажет переток средств из фондов денежного рынка и депозитов: только за последние 30 дней из фондов ликвидности уже «утекло» 45 млрд руб.

Дивидендные выплаты в 2025 году могут достичь 5,8 трлн руб., при этом около 550 млрд руб. останутся на фондовом рынке, усиливая рост котировок. Лидерами по дивидендной доходности станут Сбербанк, «Лукойл», «Роснефть», «Газпром нефть», «Сургутнефтегаз» и Х5 Group.

Средний коэффициент P/E российского рынка, который составлял 4,1x в 2024 году, может достичь 5,9x в 2026 году. Это создаёт потенциал роста более чем на 50%. Однако ключевые ставки останутся высокими до конца 2025 года, что ограничит активный переток средств в акции.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

📈 Разговор Путина и Трампа повысил капитализацию рынка РФ на ₽0,5 трлн. Суммарно объем торгов акциями 12 февраля превысил ₽328 млрд — рекордный результат с начала СВО – Ъ

- 13 февраля 2025, 09:45

- |

На утренних торгах Московской биржи сегодня, 13 февраля, инвесторы продолжали отыгрывать разговор Владимира Путина и Дональда Трампа, состоявшийся накануне вечером. Уже при открытии торговой сессии индекс MOEX показал результат в 3220 пунктов. А после 8:10 обновил максимум с мая 2024 года, достигнув отметки 3289,64 пункта, на 2,8% выше закрытия вечерней сессии предыдущего дня. К 9:00 индекс скорректировался до 3255 пунктов. В первые два часа биржевых торгов их объем превысил 41 млрд руб.

Капитализация российского рынка по индексу MOEX к 9:00 достигла 7,05 трлн руб., прибавив 0,5 трлн руб. с закрытия основной сессии в среду. С учетом укрепления рубля это составило более $5,4 млрд. На внебиржевом рынке рубль уверенно укрепил позиции. По данным МФД, курс доллара достигал отметки 92,6 руб./$, тогда как в ночные часы торговался в районе 94 руб./$. Котировки наиболее ликвидных акций — Сбербанка, «Газпрома», ЛУКОЙЛа, «Т-Технологий», «Роснефти» — обновили максимумы с мая—июля прошлого года.

( Читать дальше )

ЦБ РФ предложил усилить прозрачность IPO: возможности и риски для рынка – Известия

- 27 января 2025, 09:26

- |

Центральный Банк России в своем новом докладе предложил меры по повышению прозрачности IPO. Регулятор считает, что компании при выходе на биржу должны раскрывать дополнительные данные: прогнозные показатели, механизм стабилизации цены акций, независимые аналитические отчеты, а также детальные сведения о распределении акций и ограничениях на их продажу.

Плюсы инициативы ЦБ

- Защита инвесторов: В условиях роста числа розничных инвесторов (на их долю приходится более 70% торгов акциями) прозрачность поможет минимизировать риски и повысить осознанность вложений.

- Привлечение капитала: Упрощение оценки компаний может увеличить доверие участников рынка и стимулировать вложения в отечественные активы.

Потенциальные сложности

- Барьер для малого бизнеса: Новые требования могут усложнить доступ к IPO для быстрорастущих средних и малых компаний (числом около 55 тыс.), которым важно оперативное привлечение средств на развитие.

- Риски снижения активности: Увеличение бюрократической нагрузки может снизить число размещений, что негативно скажется на развитии фондового рынка.

( Читать дальше )

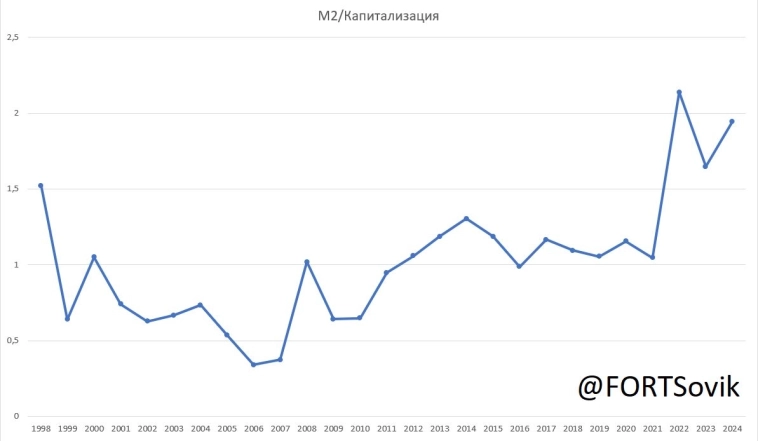

M2, ВВП, Капитализация: фундаментальная основа волнового анализа индекса МосБиржи

- 20 января 2025, 06:37

- |

Привет, Смартлаб! Решил присоединиться к самому мощному сообществу инвесторов и трейдеров! И первый момент, который хотелось бы здесь обсудить, — это экстремально низкая капитализация фондового рынка РФ относительно денежной массы. Показатель М2/Капитализация превышает 190%, при том что нормальное значение обычно ниже 100%.

Судя по прошлым реакциям рынка, его капитализация должна значительно вырасти, а график вернуться к своим средним значениям в районе единицы.

Аналогичная ситуация наблюдается и с точки зрения отношения капитализации рынка к ВВП, которое на данный момент чуть ниже 30%, что свидетельствует о значительной недооценке рынка акций.

( Читать дальше )

🆕 $IPO — Когда же стоит ожидать реального бума IPO на нашем рынке?

- 11 декабря 2024, 13:16

- |

Сегодня зампред правления Сбербанка заявил, что настоящий бум IPO еще только впереди.

📈 За счет чего в ближайшие пару лет наш рынок может увеличиться в кратных размерах.

И звучит это конечно все круто, но при текущей ключевой ставке почти все размещения обречены на провал.

🗓 А в грядущем 2025-ом году кардинально ситуация не изменится точно.

Так что ожидаемый Анатолием Поповым бум IPO мы увидим не раньше 2026 года.

❗️ После наступления которого на рынке действительно начнет появляться вагон и маленькая тележка новых эмитентов!

И пока на рынке царит паника, я спокойно докупаю интересные акции по смешным ценам.

Список таких надежных, а главное перспективных бумаг я уже опубликовал в нашем tg: https://t.me/+tUWrRnSctOczNjky

Успевай переходить, ведь уже скоро эти идеи начнут реализовываться ❤️

Минфин разработал проект для увеличения капитализации российских компаний до 66% ВВП к 2030 г. НАУФОР предложила дополнить проект льготами для работы с ПИФами и разделением инвестиционных вычетов

- 21 октября 2024, 08:30

- |

Минфин разработал проект для увеличения капитализации российских компаний до 66% ВВП к 2030 году. НАУФОР предложила дополнить проект льготами для работы с паевыми инвестиционными фондами (ПИФами) и разделением инвестиционных вычетов. Одним из предложений является модификация ИИС-3 для более привлекательных условий инвестирования. Также НАУФОР настаивает на введении дополнительных льгот для НПФ, включая отмену стресс-тестирования.

ЦБ расширил участие НПФ в IPO до 10% акций и увеличил лимиты на инвестиции в рискованные активы с 7% до 15%. Одновременно ЦБ предлагает усилить стресс-тестирование НПФ, что может снизить их активность на рынке акций.

Источник: www.rbc.ru/quote/news/article/671273009a794775939dac7a

Деловая Россия предложила реализовать несколько мер, в том числе ввести для эмитентов компенсации затрат на размещение, если они будут выходить на IPO до 2030 года – ТАСС

- 16 октября 2024, 08:11

- |

Подкомитет по публичным рынкам капитала «Деловой России» предложил меры для увеличения капитализации фондового рынка России до 66% от ВВП к 2030 году. Среди предложений — компенсация затрат для эмитентов, выходящих на IPO с 2022 по 2029 годы, и поддержка малых и средних компаний. Важной целью также является стимулирование институциональных инвесторов налоговыми льготами при длительном владении активами.

Кроме того, организация предлагает улучшить раскрытие отчетности и либерализовать требования биржи для малых компаний, что увеличит их доступ к рынку капитала. Это также поспособствует повышению конкуренции и устойчивости фондового рынка.

Источник: tass.ru/ekonomika/22130425

Капитализация рынка акций Мосбиржи упала до минимума с июня 2023 - по итогам августа составив ₽49,6 трлн. Из-за поднятия ключевой ставки до 19% нисходящий тренд сохранится – Ведомости

- 16 сентября 2024, 07:03

- |

Капитализация рынка акций Московской биржи впервые с июня 2023 года опустилась ниже 50 трлн руб., составив 49,6 трлн руб. по итогам августа. Основной фондовый индекс снизился на 10%, до 2650 пунктов.

В сентябре падение продолжилось: 3 сентября капитализация упала до 38,8 трлн руб., а индекс приблизился к 2500 пунктам. Причинами падения стали ужесточение денежно-кредитной политики, которое увеличило привлекательность других финансовых инструментов, и корректировка инвесторами ожиданий финансовых результатов компаний на фоне новых условий.

Снижение акций также связано с отменой дивидендов у ряда эмитентов, включая «Газпром» и X5 Group. Продавцы ценных бумаг, купленных у нерезидентов, также повлияли на рынок.

13 сентября ЦБ повысил ключевую ставку до 19%. Несмотря на это, индекс Мосбиржи вырос на 2,5% до 2679 пунктов, так как инвесторы уже учли возможное повышение. ЦБ допускает дальнейшее увеличение ставки до 20%.

Аналитики ожидают, что в ближайшие недели индекс будет колебаться в диапазоне 2500–2600 пунктов. Возможен спад до 2450 пунктов при негативных внешних факторах, таких как падение цен на нефть или ухудшение геополитической обстановки.

( Читать дальше )

Минфин в 2025–2030 годах прогнозирует по 20 IPO в год. Общая капитализация компаний, проводящих IPO, должна составлять 4,5 трлн руб – Ведомости

- 19 августа 2024, 07:01

- |

Минфин России разработал проект «Развитие финансового рынка», направленный на увеличение капитализации фондового рынка до 66% от ВВП и повышение доли долгосрочных сбережений граждан до 40% к 2030 году. Проект является частью нацпроекта «Эффективная и конкурентная экономика» и не требует финансовых затрат.

Проект состоит из двух частей: увеличение капитализации фондового рынка и стимулирование долгосрочных сбережений. Минфин планирует проводить по 20 IPO в год с капитализацией в 4,5 трлн руб., при этом значительная часть IPO будет обеспечиваться государственными компаниями. Также предполагается сокращение доли госучастия в компаниях, что может принести значительные суммы в бюджет.

Вторая часть проекта касается привлечения большего числа граждан на финансовый рынок. Минфин стремится увеличить долю инвестиционных продуктов в сбережениях до 40% и повысить объем средств на долгосрочных сберегательных программах и индивидуальных инвестиционных счетах до 2,7 трлн руб.

( Читать дальше )

Forbes: Снижение Nasdaq на 3,6% стало худшим с октября 2022 года. Семь крупнейших IT-компаний США за сутки потеряли $770 млрд капитализации – ТАСС

- 25 июля 2024, 07:49

- |

Рынок акций США закрылся в среду падением, индексы S&P 500 и Nasdaq снизились до худших с 2022 года показателей, а семь крупнейших IT-гигантов за день потеряли $770 млрд капитализации. Об этом сообщил журнал Forbes.

Падение базового индекса S&P 500 на 2,3% стало самым значительным с декабря 2022 года. Снижение Nasdaq на 3,6% стало худшим с октября 2022 года. Промышленный индекс Dow Jones понес более мягкие потери — 1,3%.

Кроме того, в среду наблюдалось падение акций компаний Tesla (12%), Alphabet (5%) и Visa (4%). Также стремительно упали акции Amazon, Apple, Meta (признана в РФ экстремистской), Microsoft и Nvidia. По оценкам Forbes, рыночная стоимость семи крупнейших IT-компаний США (все перечисленные выше, кроме Visa) уменьшилась в общей сложности на $770 млрд.

Источник: tass.ru/ekonomika/21444829

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал