Китай

Китай - Банковский коллапс уже близко.

- 20 июля 2016, 15:44

- |

Инвестиции в основной капитал уже много месяцев показывают снижение, а рост кредитования бьёт новые рекорды. Уже дураку понятно, что при таких темпах кредитования качество выдаваемых кредитов оставляет желать лучшего. В последние несколько недель чиновники Поднебесной активно обсуждают вызывающую серьезную озабоченность зависимость страны от кредитов при стимулировании роста.

Общая долговая нагрузка Китая взлетела со 150% ВВП в 2008 г. до более чем 250% в конце прошлого года. Столь значительное увеличение в других странах обычно приводит к серьезным экономическим проблемам. Официальный государственный долг не столь большой (менее 50% ВВП), в то время как государственные компании остаются крупнейшими должниками. Темпы выдачи кредитов сначала года значительно превысили экономический рост, что лишь увеличило долговое бремя. Если темпы кредитования начнут замедляться, то и экономика начнёт тормозиться ещё больше. Замкнутый круг или ещё один Цугцванг.

Мамба пока чётко отрисовывает канал. По РТС цели ниже 800.

Ну и всё внимание на этот график. Главная подсказка. Всё станет ясно уже к концу следующей недели. Я пока почти полностью перешёл в бакс и никаких рисковых активов, ну может Газпромчик на снижении буду формировать лонг. Все мои позиции всегда доступны по ссылке — www.itinvest.ru/trader-liga2/users/54569891/

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 20 )

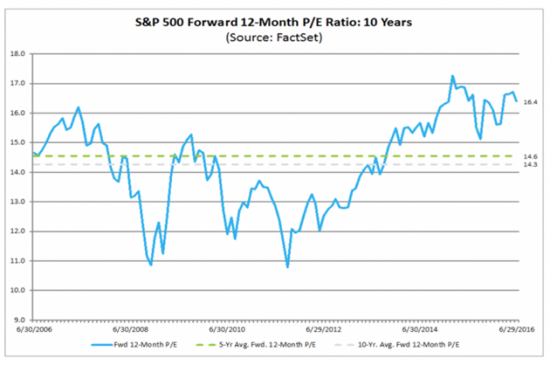

Обновление максимумов S&P500 – это «нездоровый» сигнал

- 18 июля 2016, 20:15

- |

Американский фондовый рынок находится на исторических максимумах. Вроде бы недавно, мир потрясло событие под названием Brexit, что вызвало резкий обвал финансовых рынков мира. Но, как видим на практике, падение и паника из-за британского референдума длились не долго, после чего на рынки пришел радикальный позитив и оптимизм в виде роста фондовых инструментов.

Лишь единицы могли думать о том, что именно решение о выходе Великобритании из состава ЕС способно стать именно тем моментом, который позволит обновить исторические максимумы биржевого индекса S&P500. В мае 2015 года была установлена планка 2035 пунктов, которая долгое время не достигалась. После оглашения результатов Brexit, мы наблюдали падение инструмента от 2100 пунктов до отметки 1990 пунктов. Но, в конце концов, именно выход ниже психологического уровня 2000 пунктов стал причиной для сильного восходящего импульса, конец которого пока что не виден.

Подойдем к основному вопросу данной темы: куда дальше? Найти ответ на этот вопрос очень затруднительно. По сути, теперь целью роста биржевого индекса S&P500 может стать любой уровень. На данный момент мы стучимся о 2170 пунктов. Далее может быть 2190-2200 пунктов и так далее. Найти конец такого движения крайне сложно. Продавать, когда рынок обновляет свои исторические «хаи» – также крайне рискованно и неразумно. Сложно определить не только точку продажи, но и точку, где стоит размещать свои стоп-приказы на фиксацию убыточной позиции. Целью же падения однозначно выступает уровень пробитого хая по цене 2135 пунктов.

( Читать дальше )

Данные по ВВП Китая усилили склонность инвесторов к риску

- 15 июля 2016, 11:39

- |

Фондовые рынки получили поддержку в четверг после того, как Банк Англии принял решение оставить ключевую процентную ставку без изменения, которое ослабило сохраняющиеся опасения касаемо Brexit и улучшило отношение инвесторов к риску. Азиатские рынки показывали прирост в начале сессии после того, как позитивные данные по ВВП Китая уменьшили беспокойство инвесторов касаемо замедления роста второй крупнейшей в мире экономики. Хотя европейские рынки сначала упали после публикации решения Банка Англии, основные фондовые индексы вернули утраченные ранее позиции и могут продолжить расти, переняв позитивный импульс Азии. Уолл-стрит впечатлил — большинство американских фондовых индексов выросли до рекордных максимумов на фоне усиления ожиданий относительно стимулирующих мер со стороны центробанков, направленных на снижение мировой нестабильности.

( Читать дальше )

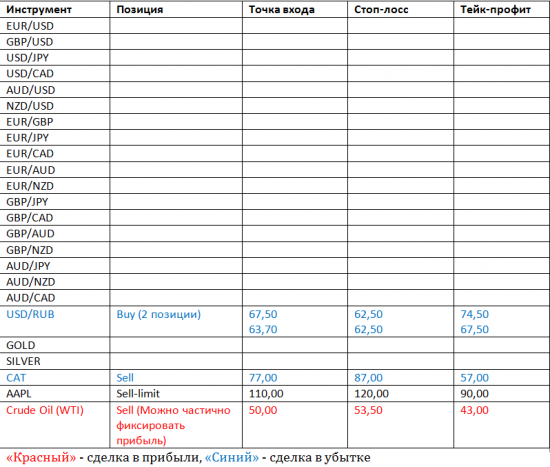

Текущие торговые сигналы и ситуация на рынке

- 15 июля 2016, 11:05

- |

На сегодняшний день открытия новых позиций не советуем. Основная повестка дня – ВВП Китая прошла. Данные вышли лучше прогнозов, что подстегнуло к росту австралийский доллар и остальные сырьевые инструменты.

Динамика рынка нефти – флет. Курс российского рубля обновил свои локальные максимумы, что спровоцировало срабатывание стопов и вынос до 62 фигуры. Биржевой индекс S&P500 также обновил свои исторические максимумы.

Важными данными сегодняшнего дня можно еще считать ИПЦ Еврозоны и США. От последних данных может зависеть вероятность повышения процентной ставки ФРС.

Вчерашнее же заседание Банка Англии ничего нового не принесло. Практически единогласно было принято решение оставить процентную ставку на месте, что вызвало резкий рост британского фунта.

Успешного дня друзья, и заходите к нам в гости в ВК-паблик.

Китай обвинили во взломе компьютеров банковского регулятора в США

- 14 июля 2016, 13:01

- |

Правительство Китая названо вероятным инициатором хакерских атак на Федеральную корпорацию по страхованию депозитов США (FDIC) в 2010, 2011 и 2013 годах, пишет Reuters со ссылкой на доклад для американского Конгресса.

В докладе приводятся результаты внутреннего расследования FDIC, согласно которым понадобились специальные меры, чтобы обезопасить от атак со стороны Пекина руководителя банковского регулятора Мартина Грюнберга.

«Этот документ свидетельствует о неуклюжих попытках киберзащиты со стороны FDIC, однако попытка скрыть эту информацию от Конгресса является серьезным преступлением», — комментирует ситуацию представитель республиканской партии Ламар Смит.

Доклад был опубликован в связи с намерение Вашингтона узнать, насколько далеко зашел Пекин в кибератаках на компьютеры правительства США.

fomag.ru/ru/news/NewsDetails.aspx?bid=66&news=10856

Кто не понял, тот поймёт или лето в зените.

- 13 июля 2016, 12:36

- |

Суммарная капитализация «большой четверки» российских сотовых операторов, после подписания закона Яровой, упала на $1 млрд.

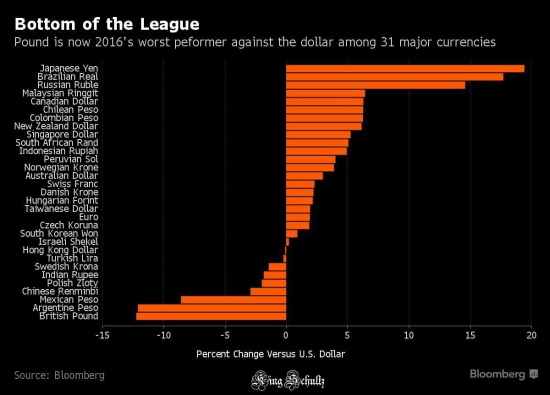

Среди валют крупнейших экономик — фунт худший в этом году к $. Рубль в топе роста:

РФ. Экспорт.

Январь-май 2014: $214,0 млрд

Январь-май 2015: $153,0 млрд

Январь-май 2016: $106,2 млрд

РФ. Внешнеторговый оборот

Январь-май 2013: $336 млрд

Январь-май 2014: $331 млрд

Январь-май 2015: $225 млрд

Январь-май 2016: $171 млрд

( Читать дальше )

Попытка российской экономики найти финансирование на Востоке дала неожиданный эффект

- 11 июля 2016, 17:33

- |

Попытка российской экономики найти финансирование на Востоке дала неожиданный негативный эффект – китайцы сами пришли за деньгами российских инвесторов.

Последние два года российские власти говорили о переориентации наших эмитентов на Восток, раз европейские инвесторы из-за санкций не хотят покупать российские облигации. Вместо этого китайские банки сами пришли в Россию продавать нашим инвесторам китайские бонды.

В пятницу, 8 июля, в Китайском культурном центре прошла совместная презентация Национального расчетного депозитария (НРД) и Центрального депозитария Китая (CCDC). В прошлом году обе организации подписали меморандум о взаимопонимании. В ближайшее время, по словам представителя НРД Александра Назарова, они могут открыть друг на друга счета номинального держателя, что позволит национальным инвесторам напрямую выходить на оба рынка через родной депозитарий. Соответствующее разрешение от ЦБ РФ уже получено, осталось дождаться урегулирования этого момента от Народного банка Китая.

( Читать дальше )

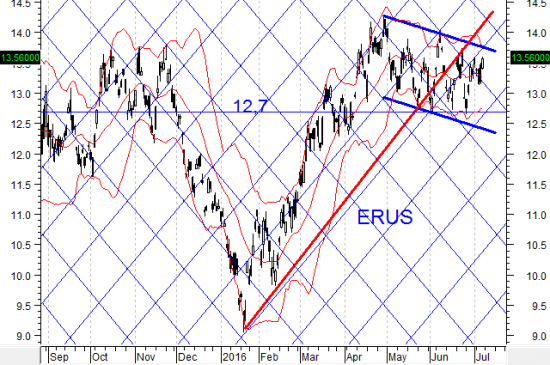

Индексы «в клетках»

- 09 июля 2016, 19:39

- |

Отечественный индекс ERUS «попал в клетку». С начала мая он движется в рамках «слабопонижательного» коридора и в этом нет ничего удивительного – цены на нефть также находятся «в клетке».

Майкл Линч, президент центра стратегических энергетических и экономических исследований заявил что «цены на нефть скорее всего, «колебаться» в диапазоне от $ 45 до $ 55 в течение оставшейся части года», Дарин Ньюсом, старший аналитик DTN, пошел еще дальше. Он видит потенциал для снижения цен на цене $ 35,84 за баррель. Общий объем «коротких» позиций по нефтяным контрактам на NYMEX достиг рекордной отметки с 1 марта с.г… Очень много игроков поставило на снижение нефти после «высокого автомобильного сезона» в США. Так откуда на нашем фондовом рынке возьмется уверенность в дальнейшем росте, если его хребет составляют нефтегазовые акции?

( Читать дальше )

Валюты азиатского региона. Пузырь или нет?

- 08 июля 2016, 23:59

- |

На курс национальной валюты влияет множество факторов и порой определить ее реальную стоимость очень трудно, однако попробуем в этом разобраться.

Обзор основных показателей

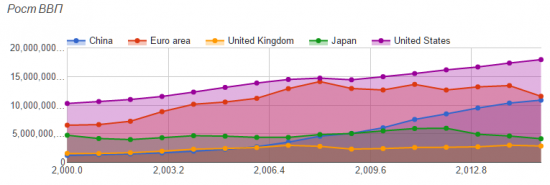

ВВП

С начала 2000 года ВВП* Китая, Великобритании, Еврозоны и США вырос на 802%, 83%, 78% и 75% соответственно. Япония не смогла похвастаться такой же динамикой, ее валовый внутренний продукт за это же время сократился на 13%.

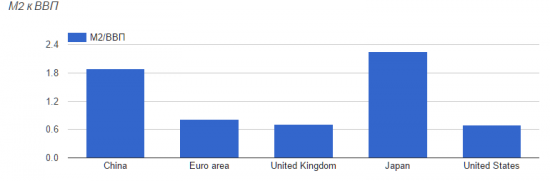

Денежная масса М2

Денежная масса (М2)* этих же стран росла куда большими темпами, в лидерах здесь тот же Китай. За 15 лет она увеличилась на 1197% и к сегодняшнему дню превышает в 1,7 раза денежную массу Соединенных Штатов.

С начала столетия М2 Еврозоны, Великобритании, Японии и США увеличился на 103%, 131%, 41% и 150%, соответственно.

Если сравнить денежную массу с ВВП, то на первом месте окажется Япония. Ее М2 выше ВВП на 225%, в то время как средний уровень за последние 15 лет составил 158%.

( Читать дальше )

Металлурги в поисках справедливости

- 06 июля 2016, 00:30

- |

Зачастую бывает, что не все удается обсудить в эфире. Вот как по теме о роли Китая предполагалось обсуждение вопроса претензий Еврокомиссии к российским металлургам. Как выясняется, Еврокомиссия в вопросе об импорте в ЕС холодного проката относится более ласково к китайцам, чем к россиянам.

Еврокомиссия в конце мая подсчитала, что демпинговая маржа у ММК составляет 18,7%, у «Северстали» – 63,8%, а у НЛМК и других металлургов – 68,3%. Комиссия рекомендовала установить антидемпинговые пошлины российским металлургам по 18,7, 34,1 и 36,1% соответственно. Финальное решение будет принято 14 августа. Установленные пошлины больше предварительных, которые были введены на 6 месяцев против россиян и китайцев 12 февраля 2016г. Для ММК предварительные пошлины составляли 19,8%, для «Северстали» — 25,4%, для НЛМК и всех остальных российских металлургов — 26,2%.

Предварительные пошлины для китайцев были установлены в ЕС в размере всего 16%, что контрастирует с поведением американцев, которые в мае повысили пошлины с 266% до 522% на китайский холоднокатанный прокат, ссылаясь на отсутствие сотрудничества с антидемпинговыми органами. ЕС уже подвергся критике за такую мягкость в оценке поднебесных ребят со стороны в т.ч. британских организаций. Создается впечатление, что для США главный торговый соперник — это Китай, а для Евросоюза — Россия.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал