Ключевая Ставка

📰Еженедельный обзор рынков: спекулятивная атака на рубль, падение акций и облигаций на решении Банка России по ключевой ставке

- 27 октября 2024, 04:27

- |

В этом выпуске:

🔹 Рубль не смог укрепиться благодаря политике ЦБ и таинственному покупателю. Повышенный спрос на юань сохраняется

🔹 Динамика Юаня и Доллара в мире

🔹 Прогноз соотношения госдолг/ВВП по развитым странам предполагает девальвацию их валют и низкие процентные ставки

🔹 Золото продолжает рост, ломая небольшую техническую попытку разворота, но слом произошел перед слабой атакой Израиля

🔹 Нефть остается в широком канале 70-87 по Brent с потенциалом ослабления к нижней границе при стабилизации ситуации на Ближнем Востоке

🔹 Индексы PMI в промышленности крупных стран – негатив для товаров

🔹 Все больше котировок товаров транслируется в Юане, а не Долларе

🔹 Первая неделя снижения в США за последние 2 месяца

🔹 Банк России поднимает ставку до 21% с возможностью роста до 23% в декабре. Почему это финал.

🔹 Ожидания Банка России по инфляции в 2025 году выглядят реальными

🔹 Глава центрального банка запускает новый передел собственности

🔹 Оказывается рост ключевой ставки поднимает производительность труда – проблемы анализа рынка труда финансистами из ЦБ

( Читать дальше )

- комментировать

- Комментарии ( 0 )

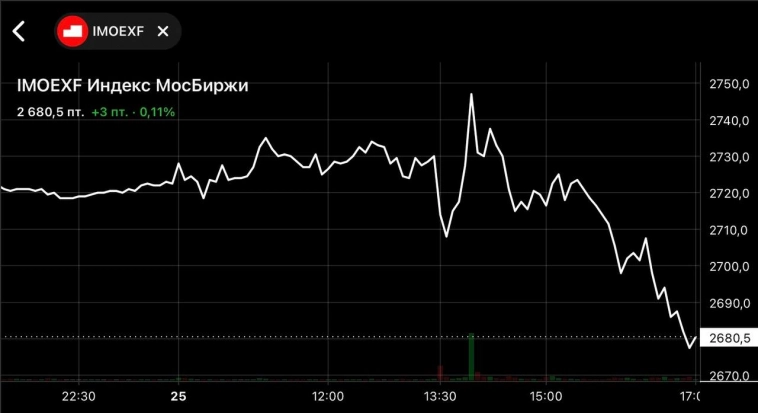

💹 $IMOEX — Итоги сегодняшнего дня оказалось весьма горькими!

- 25 октября 2024, 20:49

- |

После окончания конференции стало понятно, что риторика ЦБ даже после столь резкого шага все еще остается жесткой.

После окончания конференции стало понятно, что риторика ЦБ даже после столь резкого шага все еще остается жесткой.

❎ И теперь появляются реальные шансы повышения ставки выше текущих рекордных значений.

Не добавили позитива и объявленные дивиденды Лукойла, которые оказались ниже прогнозируемого уровня.

📉 А рекомендации выплаты от Хэдхантера мы так и не дождались, что единым комом привело к падению рынка.

Причин откупать который под конец пятницы попросту нет, исходя из чего движения вниз может продолжиться и дальше.

❗️ Так что окончание недели вышло не самым удачным, и в ближайшее время поддержать индекс смогут только грядущие выборы в США!

И спешу напомнить, что сейчас лучшее время для приобретения сильных и перспективных акции по очень низким ценам!

Список таких бумаг уже опубликован в моем tg: t.me/+tUWrRnSctOczNjky

Переходите скорее, пока идеи еще актуальны ❤️

"Ключевая ставка не помешает новичку построить грамотную стратегию"

- 25 октября 2024, 17:37

- |

Приветствую всех своих подписчиков и читателей! ✨

Откровенно говоря, я не был удивлен жестким решением акционеров ЦБ о повышении ключевой ставки на 21%. Я уже столько раз проходил подобные события.

Большинство инвесторов находились в состоянии страха всю неделю о судьбе своих бумаг портфеля (у меня даже 3 портфеля) от различных прогнозов аналитиков и псевдоаналитиков.

Поэтому я специально вчера написал для вас публикацию о влиянии КС, чтоб вы были психологически уже готовы и сберегли свои нервы. Если не совершили никаких краткосрочных сделок на основе эмоций, то можете себя считать полноценным инвесторов. Теперь следующий шаг.

Что еще необходимо инвестору для дальнейшего развития?

Несомненно у инвестора должна быть стратегия в зависимости от суммы вашего капитала. Даже если у вас нет экономических знаний, вы можете самостоятельно построить свою стратегию начиная с выбора конкретной отрасли.

Какие отрасли являются на сегодня более перспективным?

Я не буду говорить о перспективах всех отраслей, а возьму образцом компании IT-сектора. Уже давно приобрел Яндекс📱, Астру💻, Софтлайн🖥️, Positive Technologies💻. Разумно спросить: «Почему такой выбор»?

( Читать дальше )

Что такое Ключевая ставка? Что такое Инфляция? Почему ЦБ поднимает ставку? И как на этом заработать? Разбираем на пальцах и яйцах.

- 25 октября 2024, 15:50

- |

Центральный Банк на очередном заседании 25 октября повысил ключевую ставку на 200 базисных пунктов с 19 до 21% годовых.

На предыдущем заседании 13 сентября ЦБ поднял ключевую ставку на 1% (100 базисных пунктов), с 18 до 19% годовых, и ранее на заседании, 26 июля, после семимесячной паузы, ЦБ поднял ключевую ставку на 2% (200 базисных пунктов), с 16% до 18% годовых.

Что такое ключевая ставка Центрального Банка?

Зачем Центральный банк ее поднимает?

Что такое инфляция?

Почему она растет, а покупательская способность денег падает?

Что делать и как на этом можно заработать?

Это набор стандартных вопросов, которые задают обычные люди, не сильно разбирающиеся в экономике.

Я постараюсь, что называется, на пальцах и яйцах объяснить и ответить на озвученные вопросы.

Так что же такое ключевая ставка и почему это важно?

Ключевая ставка — это стоимость денег в экономике. Чем выше ставка, тем дороже деньги. Чем ниже ставка, тем дешевле деньги. Например, все понимают, что взять кредит под 19% годовых сейчас дороже, чем взять кредит под 6% в 2020 году (да, были времена!).

( Читать дальше )

Банк России поднял ключевую ставку до 21%

- 25 октября 2024, 15:43

- |

Совет директоров Банка России по итогам октябрьского заседания поднял ключевую ставку с 19 до 21%. Большинство аналитиков ожидали роста ставки до 20%.

Тезисы ЦБ

- Инфляция складывается существенно выше июльского прогноза Банка России. Продолжают увеличиваться инфляционные ожидания.

- Рост внутреннего спроса значительно опережает возможности расширения предложения товаров и услуг. Дополнительные бюджетные расходы и связанное с этим расширение дефицита федерального бюджета в 2024 году имеют проинфляционные эффекты.

- Требуется дальнейшее ужесточение денежно-кредитной политики, чтобы обеспечить возвращение инфляции к цели и снизить инфляционные ожидания.

- Банк России допускает возможность повышения ключевой ставки на ближайшем заседании.

- По прогнозу Банка России, с учётом проводимой денежно-кредитной политики годовая инфляция снизится до 4,5–5% в 2025 году, 4,0% в 2026 году и будет находиться у цели в дальнейшем.

Реакция

- Рынок акций

Индекс МосБиржи снизился сразу после решения ЦБ. В моменте он падал с 2730 до 2700 п., но быстро начал восстанавливаться.

( Читать дальше )

ЦБ увеличил ключевую ставку с 19 до 21%. Как это отразится на фондовом рынке, вкладах, кредитах?

- 25 октября 2024, 14:42

- |

Ключевая ставка — это главный инструмент денежно-кредитной политики государства, минимальный размер процента, под который коммерческие банки могут взять деньги у Центрального Банка.

Сегодня состоялось заседание совета директоров ЦБ по денежно-кредитной политике (ДКП), на котором было принято решение об увеличении ключевой ставки с 19 до 21%. Продолжается жесткая кредитно-денежная политика ЦБ. Также ЦБ повысил прогноз по средней ключевой ставке в 2025 году до 17...20%. По информации ЦБ чтобы инфляция начала снижаться, возможно потребуется дополнительное ужесточение ДКП (поэтому не исключен сценарий еще одного повышения ключевой ставки в декабре). Достижение «цели» по инфляции видимо переносится вправо на 2026 год. Инфляция не замедляется, а наоборот. Дополнительные бюджетные расходы и связанное с этим расширение дефицита федерального бюджета в 2024 году оказывают влияние на инфляцию.

Вклады и накопительные счета — после решения ЦБ проценты по ним будут расти. Увеличение привлекательности рублевых сбережений — одна из задач высокой ключевой ставки. Вклады и накопительные счета с приветственными надбавками сейчас показывают доходность 20+, видимо будет еще выше.

( Читать дальше )

ЦБ сообщил, что расширение дефицита бюджета и дополнительные расходы федерального бюджета на ₽1,5 трлн в 2024 году могут оказать проинфляционное давление – Интерфакс

- 25 октября 2024, 14:22

- |

Банк России сообщил, что расширение дефицита бюджета и дополнительные расходы федерального бюджета на 1,5 трлн рублей в 2024 году могут оказать проинфляционное давление. В связи с этим ЦБ повысил ключевую ставку на 200 базисных пунктов, до 21%.

Госдума 22 октября приняла поправки в Бюджетный кодекс, которые позволяют правительству увеличить расходы до 39,4 трлн рублей без изменения закона о бюджете. Дефицит составит 3,3 трлн рублей, или 1,7% ВВП. Эти средства пойдут на субсидирование ставок по ипотеке, обслуживание долга и финансирование специальной военной операции.

В 2024 году правительству также разрешено превышение верхнего предела госдолга, что обеспечивает гибкость для увеличения заимствований, как пояснили в Минфине.

Банк России заявил, что значительное изменение параметров бюджета может потребовать корректировки денежно-кредитной политики. На 2025-2027 годы проект бюджета предполагает дефициты в размере 0,5%-1,1% ВВП.

Источник: www.interfax.ru/business/988629

ЦБ 25 октября может поднять ставку до 21% — зампред ВТБ Дмитрий Пьянов

- 25 октября 2024, 10:26

- |

Мое профессиональное мнение, что Центральный банк будет выбирать из двух опций. Первая опция — каноническая, это увеличение с 19% ставки до 20%. Вторая — это демонстрация большей решимости Центрального банка достичь таргета по инфляции до конца 2025 года, как он анонсировал. Это увеличение ключевой ставки с 19% до 21%. Больше аргументов в пользу второй опции

В качестве аргумента в пользу повышения ключевой ставки до 21% банкир привел продолжающееся инфляционное давление, превышающее прогнозы Банка России.

ЦБ на заседании 13 сентября принял решение повысить ключевую ставку на 100 базисных пунктов, до 19% годовых, указывая, что текущее инфляционное давление остается высоким, а годовая инфляция по итогам 2024 года, вероятно, превысит июльский прогнозный диапазон 6,5-7%

tass.ru/ekonomika/22225353

"На какой бизнес больше влияет ключевая ставка и есть ли "страховка" ?

- 24 октября 2024, 17:50

- |

Вот уже 3-й день на российском рынке царствует коррекция и инвесторы находятся в состоянии ожидания решения относительно главного события недели — Заседания акционеров ЦБ по вопросу изменения ключевой ставки. Моя позиция остается прежней — 20%.

За эти три дня, Индекс Мосбиржи снизил позиции на -2,15%📉 до уровня 2700. Сейчас немного скорректировался до 2724.

Отложить сделки и дождаться пятницы?

Решение конечно за вами, но повышение ключевой ставки прилично задевает компании недвижимости. Например, сегодня были закуплены акции компании ПИК🏘️ за 599. Уже заработано +0,5% с момента сделки.

Последний раз такая стоимость бумаги была 1 декабря 2022.

У застройщиков есть какая-то «страховка»?

Если следите за застройщиками, то в курсе, что льготная ипотека была отменена с июля, но государство не хочет терять такой лакомый бизнес.

И вот «страховкой» застройщиков стало решение Правительства на выделение субсидий из резервного фонда 22 октября в сумме 446,9 млрд руб.

Поэтому не воспринимайте ключевую ставку так катастрофично.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал