Контанго

Как получить дивиденд по фьючерсу, и сколько стоит фьючерсное плечо

- 03 октября 2017, 13:00

- |

Я заметил, что бытует мнение, что по фьючерсам не платится дивиденд.

Так обычно и говорят: фьючерс на индекс RTS отслеживает только индекс RTS, и не учитывает выплачиваемый по этому индексу дивиденд. То же самое говорят и об акциях.

В крайних случаях брокерские компании в рекламных буклетах могут даже рассказывать, что плечо во фьючерсах — бесплатное.

Это, конечно, не так.

На самом деле, предполагается, что с момента заключения фьючерсного контракта и до момента поставки, реальный товар находится во владении у продавца фьючерса. То есть, продавец фьючерса получает доход от владения этим товаром:

если это акции, то он получает по этим акциям дивиденды;

если это фьючерс на индекс акций, то он купил акции, входящие в индекс, и получает по ним дивиденды;

если это фьючерс на ОФЗ, то он получает по ним купонный доход;

если это фьючерс на доллар, то он получает доход, разместив доллары на депозите под безрисковую ставку;

( Читать дальше )

- комментировать

- ★12

- Комментарии ( 8 )

Контанго-бэквордации отечественных фьючерсов

- 19 сентября 2017, 10:30

- |

Методика подсчета (по данным из финамовского архива): от момента экспирации сдвигаемся примерно на сутки назад, дальше с точностью до минуты находим данные по следующему фьючерсу, вычисляем, на сколько процентов следующий фьючерс больше предыдущего (текущего, который через день экспирируется). Предполагается, что в реальных торгах мы бы за день до экспирации делали перекладку позиции в следующий фьючерс.

Верхняя картинка — полученные результаты поквартально.

Нижняя — кумулятивно.

( Читать дальше )

Пару слов о нефти.

- 11 августа 2017, 12:10

- |

Как мы знаем, основная проблема для ОПЕК – это ЗАПАСЫ. Не буду сильно расписывать вопрос, почему сегодня коммерческие запасы нефти в США намного выше средних за 5 лет (тут и собственная добыча в штатах, которая на хаях) и рост добычи в ключевых странах-экспортерах. Последние действия ОПЕК и не-ОПЕК, главным образом, были направленны на уменьшение запасов и уже вторично – поддержание цен на уровне 50+ долл/баррель. Мы помним, что Саудиты в следующем году планируют приватизацию Saudi Aramco отнюдь не дешево (а цена и правда впечатляет…это, к слову, не оценка Роснефти при квазиприватизации по каким-то смешным метрикам, учитывая реальные запасы). Но для того, чтобы запасы начали падать (это мы видим по отчетам последних недель) нужны экономические стимулы, а именно, форвардная кривая на нефть (к примеру сорт Брент) должна быть пологой и уж точно без контанго, а лучше иметь бэквордейшен. Когда есть беквордация, то не выгодно платить за фрахт и продавать более дальний конец (раньше контанго окупало фрахт и поэтому производители имели экономический смысл хэджировать). Вот какая картинка по кривым на сегодня (только что построил). Не удивительно, что в последнее время запасы стали падать.

( Читать дальше )

Контанго на долларе (Си vs USDRUB_TOM)

- 19 мая 2017, 18:47

- |

Я написал индикатор под КВИК, который строит график контанго между фьючерсом и базовым активом. Если интересно, пишите, выложу этот индикатор отдельным постом. Индикатор универсальный. Он может показывать разницу между любым фьючерсом и спотом (по Сбербанку например).

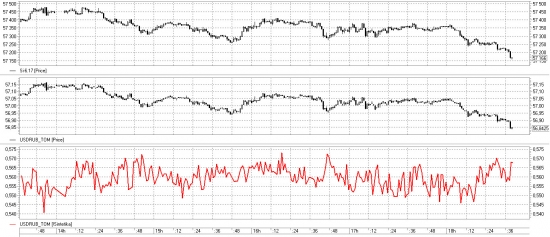

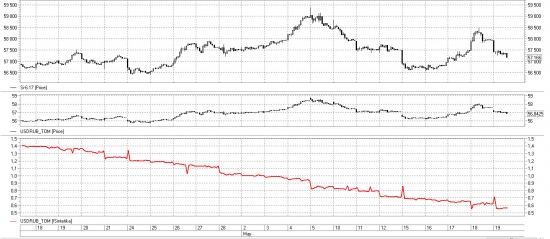

Итак, верхний график — Си (июньский)

Средний график — спотовый доллар-рубль

Нижний график — это и есть индикатор: разница между ними в процентах (сейчас фьючерс примерно на 0,6% дороже спота).

Минутки:

Часовик. Здесь хорошо виден распад контанго во времени.

( Читать дальше )

Сегодняшние цены на нефть помогают американским бурильщикам побеждать ОПЕК.

- 18 мая 2017, 15:24

- |

ОПЕК не только хочет сократить запасы, но и «перевернуть» структуру нефтяного рынка, сказал Джеффри Керри из Goldman Sachs.

Нынешняя структура в некоторой степени приносит пользу конкурентам ОПЕК.

Сегодняшняя структура цен на нефть дает сланцевым буровым установкам США еще один бонус, чтобы противостоять голиафу рынка ОПЕК, по словам Джеффа Керри, руководителя исследования сырьевых товаров в Goldman Sachs.

Компании США, которые опираются на дорогостоящие методы бурения, стали более эффективными, что помешало двухлетним усилиям ОПЕК по прекращению перекачки нефти с максимальной мощностью, чтобы уничтожить дорогостоящих производителей. Даже после того, как ОПЕК смягчилась и сократила собственное производство, чтобы сбалансировать рынок в этом году, возрождающийся американский выпуск помог продвинуть мировые запасы сырой нефти к историческим максимумам.

( Читать дальше )

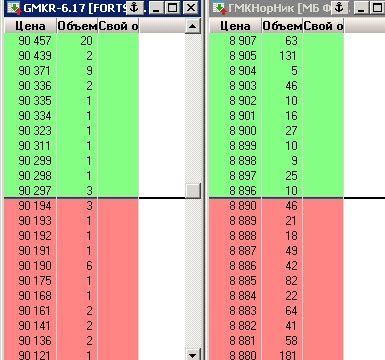

Почему Норникель с контанго

- 13 апреля 2017, 10:10

- |

Срез по дивидендам 25.05.2017

Прогноз дивидендов 531,5

Фьюч 9019,4

Акция 8896

(разница 123 рубля)

Срез реестра до экспирации, фьючерс должен стоить дешевле акции

Фьючерсы Ценообразование Контанго Бэквордация индекс фьючерс на индекс

- 09 декабря 2016, 15:41

- |

Может кто нибудь внятно объяснить как происходит ценообразование фъючерса именно на индексы, а именно из-за чего происходить отклонения (контанго и бэквордация). В данном случае рассматривается индекс nasdaq 100 который торгуется непрерывно в основную сессию и на овернайте. С ценообразованием в принципе всё понятно, но вот уже всю голову сломал почему происходит расхождение. На фъючерсы товарные вопросов нет, так влияет много факторов ( спрос и предложение, срок исполнения, процентная ставка, налогооблажение, валютный курс, затраты на хранение, комиссионный, страховка и т.д.) Но эти факторы не могут же влиять на ценообразование индекса т.к. он высчитывается по мат формуле.

Если кто знает разъясните пожалуйста, буду очень благодарен

Спасибо

Люди добрые, подскажите, какие процентные ставки используются маркетмейкерами для расчета цены валютных фьючерсов на Московской бирже? Спасибо.

- 21 ноября 2016, 10:05

- |

Влияние контанго на нефтегазовые ETF (OIL, USO, UNG)

- 26 сентября 2016, 16:05

- |

The BEST EVER Article on Nat Gas ETF (UNG) and Oil (USO)

Букофф много, поэтому приведу главную выдержку из статьи и её перевод:

Contango is a word traders use to describe a specific market condition, when contracts for future delivery of a commodity are more expensive than near-term contracts for the same stuff. It is common in commodity markets, though as Wolf and other investors learned, it can spell doom for commodity ETFs.

When the futures contracts that commodity funds own are about to expire, fund managers have to sell them and buy new ones; otherwise they would have to take delivery of billions of dollars’ worth of raw materials. When they buy the more expensive contracts — more expensive thanks to contango — they lose money for their investors. Contango eats a fund’s seed corn, chewing away its value.

( Читать дальше )

Рубль, Brent и календарный спред

- 12 августа 2016, 11:54

- |

USDRUB

Ранее я уже отмечал влияние величины календарного спреда в нефтяных контрактах на действия спекулянтов и динамику цен чрезвычайно волатильных ближних контрактов (та цифра которую большинство видит в углу экрана телевизора и слышит в новостях).

Была найдена некоторая интересная закономерность:

«Резкий рост величины календарного спреда указывает на весьма вероятное снижение цены на нефть в ближайшей перспективе, а снижение спреда указывает на рост.»

Отличным фильтром ложных сигналов является 10 дневная средняя этого самого спреда.

Так как ближний контракт более ликвидный кроме нефтетрейдеров в него постоянно наваливается огромное число спекулянтов.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал