Кредитование

Выдачи ипотеки в августе 2024г стали восстанавливаться после обрушения в июле из-за отмены льготных программ: +8% м/м до 333 млрд руб — Известия со ссылкой на данные ОКБ

- 16 сентября 2024, 11:49

- |

Выдачи ипотеки в августе 2024г стали восстанавливаться после обрушения в июле из-за отмены льготных программ: +8% м/м до 333 млрд руб — Известия со ссылкой на данные Объединенного кредитного бюро (ОКБ). Тем не менее показатели на треть ниже, чем были в августе 2023-го. Основная часть ссуд по-прежнему приходится на льготные программы.

В июле выдачи — 292 млрд руб.

По данным «Домклик», по итогам августа «Сбер» оформил около 52,6 тыс. ипотечных кредитов на 232 млрд рублей. По отношению к июлю прирост составил 6% (12% — по объему), сообщили в пресс-службе банка.

Всего по итогам января-августа 2024-го россияне оформили ипотеки на 3,64 трлн рублей (-25% г/г).

iz.ru/1758719/evgenii-grachev-natalia-ilina/tochka-vozvrata-ipoteka-vernulas-k-rostu-posle-obrusheniia-v-iiule

- комментировать

- Комментарии ( 0 )

МФО в мае 2024г выдали рекордные 81,4 млрд руб, заключив 6,34 млн договоров — РБК со ссылкой на Скоринг Бюро

- 16 сентября 2024, 10:17

- |

Рост объемов выданных микрозаймов зафиксировали также в Национальном бюро кредитных историй (НБКИ) — с 32,2 млрд до 44,6 млрд руб.

www.rbc.ru/finances/16/09/2024/66daed939a79472883d334a1?utm_source=yxnews&utm_medium=desktop

Банк России допускает возможность повышения ключевой ставки на ближайшем заседании — пресс-релиз

- 13 сентября 2024, 13:32

- |

- Банк России допускает возможность повышения ключевой ставки на ближайшем заседании

- Текущее инфляционное давление остается высоким.

- Годовая инфляция по итогам 2024 года, вероятно, превысит июльский прогнозный диапазон 6,5–7,0%.

- Рост внутреннего спроса все еще значительно опережает возможности расширения предложения товаров и услуг.

- Требуется дополнительное ужесточение денежно-кредитной политики

- По прогнозу Банка России, с учетом проводимой денежно-кредитной политики годовая инфляция снизится до 4,0–4,5% в 2025 году и будет находиться вблизи 4% в дальнейшем.

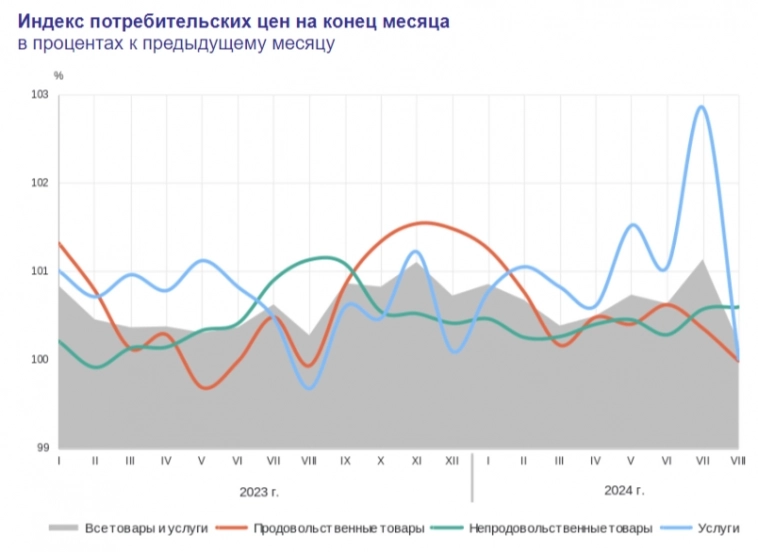

- В августе текущий рост цен с поправкой на сезонность составил 7,6% в пересчете на год.

- Годовая инфляция, по оценке на 9 сентября, составила 9,0% после 9,1% по итогам августа.

- Инфляционные ожидания населения и бизнеса продолжают расти.

- Рост российской экономики несколько замедлился.

( Читать дальше )

Инфляция в начале сентября — проблемы всё те же: топливный кризис, устойчивое кредитование и рост цен на бытовые услуги. Ключевая 20%?

- 12 сентября 2024, 07:20

- |

Ⓜ️ По данным Росстата, за период с 3 по 9 сентября ИПЦ вырос на 0,09% (прошлые недели — -0,02%, 0,03%), с начала сентября 0,08%, с начала года — 5,35% (годовая — 8,97%). Дефляционная неделя прошла (инфляция к концу лета обычно снижается из-за нового урожая, но 4 недели этого не происходило, 5 неделя показала -0,2%) и наступила реальность, темпы в очередной раз высокие. Главное, что Росстат пересчитал месячную инфляцию августа — 0,2% и она оказалась выше недельной (недельная — 0,11%, я вас предупреждал, т.к. недельная корзина включает мало услуг, а они росли в цене опережающими темпами, то пересчёт неминуемо был бы выше), это подводит нас на ~9 saar (это месячная инфляция без сезонных факторов, умноженная на 12), что многовато и явно не вписывается в планы регулятора по году (6,5-7%). Поэтому регулятор оставляет для себя коридор повышения ставки до 20% (прогноз средней ставки до конца года увеличен до 18,0-19,4%) и это вполне логично, учитывая факторы, влияющие на инфляцию:

( Читать дальше )

После ужесточения условий, выдачи по IT-ипотеке упали в 17 раз до 1,76 млрд руб — Известия со ссылкой на ДОМ,РФ

- 10 сентября 2024, 13:50

- |

С 1 августа из госпрограммы исключили Москву и Санкт-Петербург, хотя с начала 2024 года именно на эти регионы приходилось 54% всех выданных займов.

После корректировки условий ставка по IT-ипотеке выросла с 5% до 6% годовых, а лимит сократился до 9 млн во всех регионах (раньше в городах-миллионниках он достигал 18 млн рублей). Сократилось и число компаний, работники которых могут расчитывать на одобрение заявки по этой госпрограмме.

Кроме того, заемщик должен работать в IT-организации весь срок действия кредита — иначе ставку могут поднять до рыночной.

В целом по госпрограммам в августе банки выдали ипотеки на 185,6 млрд рублей, следует из отчетности ДОМ.РФ. Этот результат всего на 1 млрд превышает итоги июля. При этом, если сравнивать с августом 2023-го, то за год показатель упал почти втрое (с 515 млрд рублей).

iz.ru/1756341/evgenii-grachev/trebovalas-perezagruzka-vydachi-it-ipoteki-v-avguste-proseli-v-17-raz

( Читать дальше )

Под конец августа мы фиксируем дефляцию. Потреб. спрос наконец-то снизился, но цены на бензин/бытовые услуги продолжают увеличиваться

- 05 сентября 2024, 14:10

- |

Ⓜ️ По данным Росстата, за период с 27 августа по 2 сентября ИПЦ снизился на 0,02% (прошлые недели — 0,03%, 0,04%), с начала сентября -0,01%, с начала года — 5,17% (годовая — 8,9%). Недельная дефляция зафиксирована впервые с февраля 2023 г. (снижение цен составило 0,02% из-за падения цен на огурцы), в этот раз плодоовощному сезону (инфляция к концу лета обычно снижается из-за нового урожая, но 4 недели этого не происходило) помогло падение цен на авиабилеты (-8,8%, летний сезон окончен). Интересно, как Росстат пересчитает месячную инфляцию августа (недельная корзина включает мало услуг, а они росли в цене опережающими темпами), если рост составит 0,2%, то это выведет нас на ~9 saar (это месячная инфляция без сезонных факторов, умноженная на 12), что многовато и явно не вписывается в планы регулятора по году (6,5-7%). Поэтому регулятор оставляет для себя коридор повышения ставки до 20% (прогноз средней ставки до конца года увеличен до 18,0-19,4%) и это вполне логично, учитывая факторы, влияющие на инфляцию:

( Читать дальше )

ВТБ планирует кредитовать компанию Wildberries, конфликт между владельцами компании - не корпоративный и не несет никаких рисков — Андрей Костин

- 05 сентября 2024, 13:13

- |

«Мы получили новые заявки на кредитование, будем кредитовать Wildberries. Хорошая компания, лидер на своем рынке», — сказал Костин.

«У нас пока есть проект „Максимиха“, где мы хотели бы создать такую систему логистических центров. У нас подписано на Питерском форуме соглашение с Wildberries, о том что они будут там строиться и будем тоже участвовать… Думаем, может быть, о каком-то сотрудничестве в области финансовых сфер», — заключил он.

Конфликт между владельцами компании — не корпоративный и не несет никаких рисков, заявил журналистам на Восточном экономическом форуме глава банка Андрей Костин.

ria.ru/20240905/vtb-1970690172.html

АБР выступила с предложением скорректировать законопроект о регулировании рынка рассрочки BNPL, который в настоящее время находится на рассмотрении в Госдуме – Ъ

- 05 сентября 2024, 08:58

- |

Ассоциация банков России (АБР) выступила с предложением скорректировать законопроект о регулировании рынка рассрочки (BNPL), который в настоящее время находится на рассмотрении в Госдуме. Согласно предложению, в случае принятия законопроекта в его текущем виде, усложнится как процесс использования рассрочки для потребителей, так и ведение бизнеса для продавцов.

АБР предложила отменить обязательство по передаче данных о пользователях рассрочки в бюро кредитных историй (БКИ), что, по мнению ассоциации, увеличит стоимость сервиса для клиентов и усложнит идентификацию. Также предлагается не упрощать форму договора рассрочки, сделав ее аналогичной форме договора потребительского кредита, что может затруднить использование рассрочки в повседневных покупках.

Кроме того, АБР возражает против замены возможности платного увеличения срока рассрочки штрафом за неисполнение обязательств. Законопроект в текущей редакции предлагает информировать клиента о просрочке в течение 30 дней, с дополнительным сроком в 60 дней, что не соответствует сроку рассрочки, который обычно составляет до полутора месяцев.

( Читать дальше )

Статистика, графики, новости - 05.09.2024 - А у нас дефляция!

- 05 сентября 2024, 05:20

- |

— Про объемы торгов на МосБирже

— Про газ

— Про нефть

— Про «электрички» в Норвегии

Доброе утро, всем привет!

Четверг. Пришло время поговорить об инфляции.

( Читать дальше )

Власти РФ могут ввести вычет по ставке кредитования девелоперов в рамках проектного финансирования для зеленого строительства – ТАСС

- 04 сентября 2024, 09:06

- |

Власти РФ могут ввести вычет по ставке кредитования девелоперов в рамках проектного финансирования для «зеленого» строительства. Об этом в интервью ТАСС в ходе Восточного экономического форума (ВЭФ) рассказал заместитель министра строительства и ЖКХ РФ Никита Стасишин.

«Сейчас мы с Центробанком обсуждаем возможность дополнительного вычета процентной ставки при проектном финансировании. Пока источника нет, но тема в работе», — ответил он на вопрос, когда могут появиться новые меры поддержки «зеленого» строительства в России.

Источник: tass.ru/ekonomika/21759577

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал