ЛИКВИДНОСТЬ

Состояние денежного рынка США и долларовой ликвидности

- 06 ноября 2020, 12:44

- |

Вчера прошло заседание ФРС которое было и не нужно, т.к. кто займет белый дом пока не ясно. Пресс-конференция Пауэлла была скучной и ничего нового мы не услышали – старая пластинка

Пройдемся коротко по денежному рынку США.

Баланс ФРС на неделе подрос на 11 млрд долларов, но остается в боковой динамике, ликвидности предостаточно, о чем вчера сказал Пауэлл.

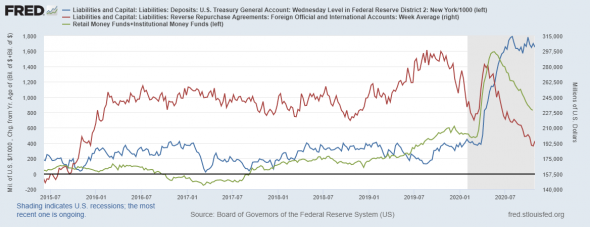

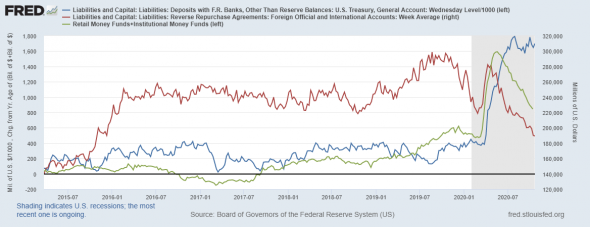

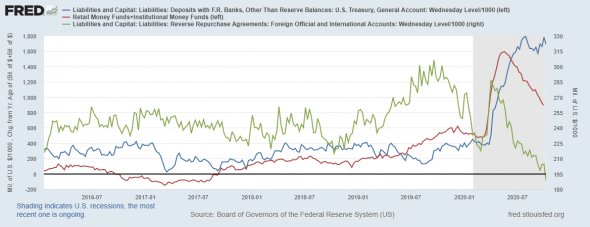

Далее перейдем к показателям абсорбции (поглощения) долларовой ликвидности

Синяя линия – счет Казначейства США в ФРБ. На текущей неделе счет tot сократился на 34.4 млрд долларов. Показатель остается близко к историческому максимуму и также стал в боковую динамику.

Красная линия – это вложения во взаимные фонды, инвестирующие на денежном рынке. По этому направлению продолжение снижения, т.е. инвестора сокращают объемы вложений на денежном рынке, отыграв рост цен на короткие активы связанным со снижением ставки ФРС.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 1 )

К вопросу почему USDRUB не торопится переписывать свои хаи

- 31 октября 2020, 12:22

- |

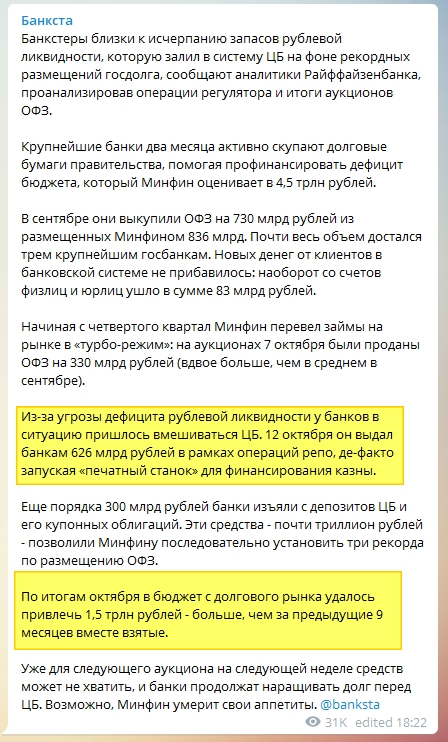

На рынке просто не осталось свободных рублей (судя по всему). Нет драйверов для дальнейшего роста, свежие ОФЗ вычерпывают всю ликвидность из банковской системы досуха:

t.me/banksta/11746

_____

мой блог/яндекс–дзен/телеграм

Состояние денежного рынка США и долларовой ликвидности

- 30 октября 2020, 11:40

- |

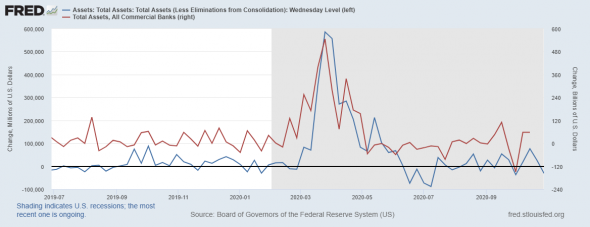

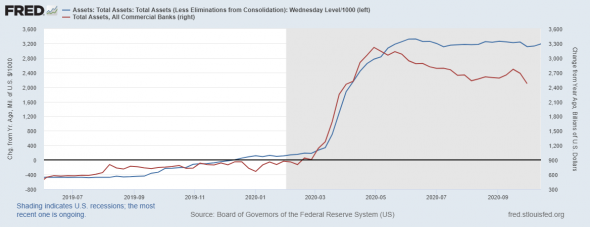

По традиции начнем с обзора баланса ФРС и совокупных активов коммерческих банков

Синяя линия – это баланс ФРС, в динамике от недели к неделе, который на последней неделе сократился на 31 млрд долларов. Показатель с июля остается в боковике.

Красная линия – совокупные активы коммерческих банков, здесь также плоская динамика, дожились, активы банков полностью детерминированы монетарной политикой ФРС, а не предпочтениями в сбережениях потребителей. Это новая реальность и на рынке появляется крупнейший игрок – государство, как Левиафан у Гоббса.

Далее перейдем к показателям абсорбции (поглощения) долларовой ликвидности

( Читать дальше )

Вчерашний слив всего и вся.

- 27 октября 2020, 12:06

- |

какой-то огромный слив, провал ликвидности или что?

ЧТО ЭТО БЫЛО?

индекс доллара не особо вырос вчера

слили биткоен даже

слили нефть

а золото не тронули

слили сп500 акции европы и сша, особенно германию

а рубль стоял, и лишь как золото не просел сильно(?)

собственно а куда перетекли Деньги? если золото лишь 0.1% прибавило...

испарились...? просто чпок и всё, нету

Состояние денежного рынка США и долларовой ликвидности

- 23 октября 2020, 13:43

- |

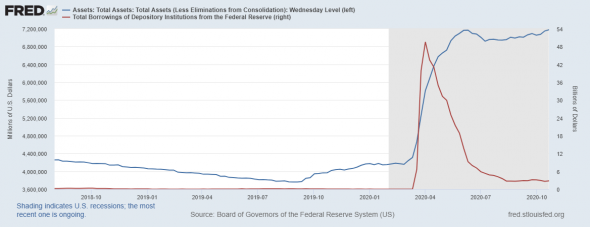

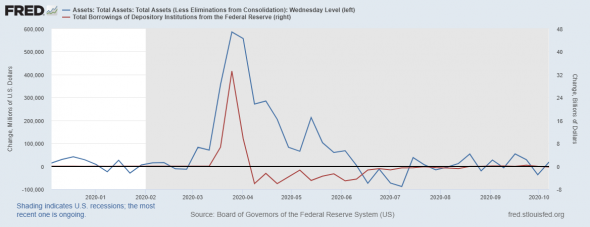

По традиции начнем с обзора баланса ФРС и прямого кредитования

Синяя линия – это баланс ФРС, который на последней неделе вырос на 26 млрд долларов. Показатель с июля остается в боковике.

Красная линия – объемы прямого кредитования ФРС, здесь также плоская динамика, это хороший сигнал, т.к. указывает на избыточную ликвидность, и участники финансовой системы больше не нуждаются в горячей ликвидности.

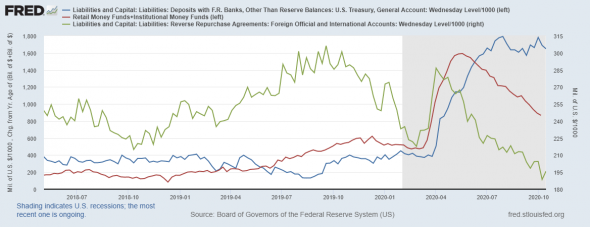

Далее перейдем к показателям абсорбции (поглощения) долларовой ликвидности

( Читать дальше )

Новые акции США, которые Альфабанк даёт в шорт + про комиссии

- 21 октября 2020, 13:35

- |

бесит, что в терминале Альфа-директ нет импорта из excel, и придется забивать вручную новые акции (прежний список включал 88 акций)

Меня etf не интересуют, но обращаю внимание, что некоторые Альфа признает маржинальными бумагами, значит их можно оставлять в залог под другие сделки.

Вроде как раньше ОФЗ держал месяцами на всё депо, и, если надо было спекулировать в течении дня, то ликвидные облигации брокер брал в обеспечение.

готовлю видео про скрытые комиссии Альфы, хотя многие о них знают. Вообще, в последнее время, пробую интрадей (так-то я сторонник долгосрочных идей), и поэтому стал пристально следить за комиссиями. вот первое видео об этом:

телега моего проекта "Мир в экономике"

Состояние денежного рынка США и долларовой ликвидности

- 16 октября 2020, 11:30

- |

Синяя линия – это баланс ФРС в динамике от года к году, который на последней неделе вырос на 77 млрд долларов. Показатель с июля остается в боковике.

Красная линия – объемы активов на балансах коммерческих банков, здесь также плоская динамика, что соответствует состоянию счета ФРС.

Ситуация на рассматриваемой картинке хорошо иллюстрирует современную финансовую экономику, когда активы участников финансовой системы зависят от регулятора и его монетарной политики. Раньше активы коммерческих банков зависели от процентной ставки, которая влияла на предпочтения в сбережениях домохозяйств. Мир не будет больше прежним, тренд в мировой монетарной политике намечен и сломать его возможно только через «колено», т.е. сложнейшие кризисные процессы.

Далее перейдем к показателям абсорбции (поглощения) долларовой ликвидности

( Читать дальше )

Нефть. Брент. 21000 контрактов.

- 15 октября 2020, 14:33

- |

Кому там ликвидности не хватает на нашем рынке?)))

А так да для скальперов на нашем рынке потолок депозита это 2-2.5 млн. рублей и единственный инструмент брент.

Максимум что можно будет по рынку кидать.

Дальше только уход на СМЕ.

Состояние денежного рынка США и долларовой ликвидности

- 09 октября 2020, 11:18

- |

Конечно, без показателей избыточных резервов и денежной базы мой обзор долларовой ликвидности стал неполным, но ФРБ Сент-Луиса так решило, ничего не поделать, работаю с тем что есть.

Ну а пока начнем с обзора баланса ФРС и совокупного прямого кредита финансовым компаниям

Синяя линия – это баланс ФРС в динамике от недели к неделе, который на последней неделе вырос на 18 млрд долларов. Показатель с июля остается в боковике.

Красная линия – объемы прямого кредитования от недели к неделе, здесь также плоская динамика, что говорит о достаточной ликвидности в финансовой системе США.

ФРС указал на то, что новые решения по монетарной политике будут после выборов.

Далее перейдем к показателям абсорбции (поглощения) долларовой ликвидности

( Читать дальше )

Самые ликвидные инструменты планеты

- 08 октября 2020, 21:00

- |

Всегда помните входя в сделку, что вам еще выходить из нее.

Самые ликвидные инструменты планеты:

6A — Australian Dollar

6B — British Pound

6C — Canadian Dollar

6E — Euro

6J — Yapanese Yen

6N — New Zealand Dollar

6S — Swiss Franc

CL — Crude Light

ES — E-mini S&P 500

GC — Gold

HG — Copper

NG — Natural Gas

NQ — E-mini NASDAQ-100

SI — Silver

YM — E-mini Dow

➖➖➖➖➖

Источник: Подорожник.Инвест

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал