ЛИСТИНГ

Решение о вторичном листинге создает значительный потенциал роста бумаг Mail.ru - Велес Капитал

- 02 марта 2020, 16:05

- |

В ранее опубликованном материале по итогам годовых результатов, мы отмечали, что принятие решения о листинге является положительным фактором для компании. Мы по-прежнему полагаем, что при должном объеме торгов бумаги Mail.ru Group после выхода на биржу в Москве, могут быть включены в базу расчета индекса MSCI Russia, что обеспечит дополнительный приток средств со стороны пассивных фондов.

На фоне положительного решения о вторичном листинге и низкой оценки компании мы видим значительный потенциал роста в бумагах группы. Наша рекомендация для GDR Mail.ru Group «Покупать» с целевой ценой 32 долл.Михайлин Артем

ИК «Велес Капитал»

- комментировать

- Комментарии ( 0 )

Листинг на Московской бирже повысит ликвидность акций Эталона - Атон

- 21 января 2020, 11:14

- |

Группа Эталон подала документы, включая проспект эмиссии GDR, для внесения в котировальный список 1-го уровня на Московской бирже. Группа ожидает, что рассмотрение этой заявки займет один месяц.

Мы приветствуем решение Эталона о получении листинга на Московской бирже, поскольку он позволит диверсифицировать базу инвесторов индивидуальными инвесторами и российскими пенсионными фондами, которые смогут добавить бумагу в свои портфели. Также листинг на Московской бирже может поспособствовать повышению ликвидности акций компании.Атон

AirBnb: прямой листинг вместо IPO

- 04 октября 2019, 16:41

- |

Разбираемся, почему компания планирует сделать выбор не в пользу традиционного IPO

В сентябре Airbnb официально объявила, что станет публичной в 2020 году. Деталей не было, но люди, знакомые с вопросом, говорят, что компания планирует выбрать прямой листинг вместо IPO.

Рынок IPO сейчас переживает непростые времена. Из последнего:

- акции компаний падают после IPO: Lyft, Peloton;

- компании выходят на IPO по нижней границе ожидаемой цены акций: Uber;

- компания вообще не выходит на биржу и откладывает IPO: WeWork.

( Читать дальше )

Так сколько стоит SMART-LAB?

- 04 сентября 2019, 09:06

- |

Так сколько стоит SMART-LAB?

Успешно двигать компанию вперед без понимания рыночной стоимости бизнеса практически невозможно.

Рыночная цена определяется в условиях честной конкуренции.

Только так можно назвать действительную стоимость бизнеса.

Опирается нужно на ряд принципов, которые отражают как представления собственника, так и особенности самого объекта оценки.

Объект должен стоить ровно столько, сколько доходов он способен принести.

Чем больше предприятие способно удовлетворять потребности собственника, тем оно дороже.

При этом максимальная стоимость определена наименьшей ценой, по которой объект можно приобрести у конкурентов.

В расчет принимают и будущую выгоду, которую новый владелец получит, если бизнес продолжит существовать.

За сколько вы бы купили смартлаб, если бы у вас были деньги?

Делайте ваши ставки, дамы и господа!

Возможный пересмотр структуры листинга - один из наиболее серьезных рисков для акций МТС - Велес Капитал

- 19 августа 2019, 15:29

- |

У других игроков «большой тройки» квартал оказался противоречивым. Билайн под напором конкурентов и при усилении регуляторного давления продемонстрировал слабые результаты с падением выручки от сервисов мобильной связи на 1,1% г/г, в то время как Мегафон напротив увеличил выручку данного направления на 5,5% г/г. От МТС мы ожидаем рост выручки от сервисов мобильной связи в России на уровне прошлого квартала в 1,5% г/г. Давление на показатель по-прежнему оказывают отмена внутреннего роуминга и повышение ставки НДС. Консолидация МТС Банка, на наш взгляд, обеспечит оператору около 6 млрд руб. дополнительной выручки по сравнению со 2К 2018 г.

Ранее МТС сообщил, что продажи смартфонов собственной розничной сети в первом полугодии увеличились на 14% г/г в денежном выражении и мы ожидаем совокупного роста продаж устройств и аксессуаров на 11% г/г до 15,7 млрд руб. Украинское подразделение, на наш взгляд, должно продемонстрировать устойчивый рост доходов на уровне 19% г/г в рублях, а изменение курса рубль/гривна уже не будет оказывать столь сильный положительный эффект, как в 1К этого года.

( Читать дальше )

Московская биржа - новые правила листинга облигаций с 12 августа

- 05 августа 2019, 12:04

- |

12 августа 2019 года вступает в силу новая редакция Правил листинга Московской биржи.

Вводится Сектор устойчивого развития, изменения требований к кредитному рейтингу облигаций, включенных во второй уровень листинга, и корректировка требований для ценных бумаг Сектора Роста.

Для включения и поддержания облигаций во втором уровне листинга эмитент облигаций или поручитель обязан иметь кредитный рейтинг, соответствующий рейтингу, применяемому для первого уровня.

Для новых облигаций данное требование вводится с даты вступления в силу новой редакции правил, для облигаций, уже включенных во второй уровень листинга, – с 1 апреля 2020 года.

Скорректированы требования для включения и поддержания ценных бумаг в Секторе Роста:

( Читать дальше )

Alibaba проведет IPO в Гонконге из-за торгового конфликта США и Китая - ИК QBF

- 13 июня 2019, 18:00

- |

В первую очередь данное IPO позволит Alibaba диверсифицировать свои источники финансирования. В то же время листинг в Гонконге повысит ликвидность акций компании и депозитарных расписок, которые были размещены на фондовой бирже NASDAQ в 2014 году. Кроме того, привлеченный капитал Alibaba может направить на поддержание высоких темпов роста своих финансовых показателей на фоне замедления как китайской, так и мировой экономики в целом, а также ввиду усиления конкуренции на рынке Китая. По итогам 2019 фискального года с окончанием 31 марта годовая выручка корпорации расширилась на 51,1% г/г до $48,2 млрд, а чистая прибыль – на 37,1% г/г до $13,1 млрд. При этом 74% выручки компания получила от оказания местных потребительских услуг, розничной и оптовой торговли в Китае.

( Читать дальше )

Результаты МегаФона в текущем году останутся нестабильными - Велес Капитал

- 30 мая 2019, 18:29

- |

С 1-го января 2019 г. компания перешла на новый стандарт учета МСФО 16 «Аренда», который в значительной степени оказал влияние на OIBDA и чистую прибыль.

Выручка «МегаФона» увеличилась за отчетный период на 4,8% г/г до 80,1 млрд руб. Рост был обеспечен хорошими результатами сегмента мобильной связи и заметным ростом продаж оборудования и аксессуаров в розничной сети. Несмотря на отмену внутрисетевого роуминга и повышение ставки НДС выручка от услуг мобильной связи в России увеличилась на 2,8% г/г до 65 млрд руб. Продажи монобрендовой сети выросли на впечатляющие 31% г/г до 7,4 млрд руб., что, тем не менее, может говорить о прекращении программы оптимизации числа розничных салонов, которую оператор проводил в прошлом году. Бизнес фиксированной связи продемонстрировал снижение доходов на 0,2% г/г.

( Читать дальше )

Размещения трех эмитентов откладываются до прохождения Экспертного совета по листингу

- 12 апреля 2019, 12:22

- |

После разговора организатора долговых программ с представителями отдела листинга «Московской Биржи», состоявшегося 10 апреля, стало известно об изменении сроков эмиссии облигаций большой тройки ВДО от «Юнисервис Капитал» — «ГрузовичкоФ», «ТаксовичкоФ» и KISTOCHKI.

Так, размещение трех выпусков биржевых облигаций, запланированных на апрель, откладывается как минимум на 2 месяца. Причиной отсрочки стали ужесточения требований к эмитентам.

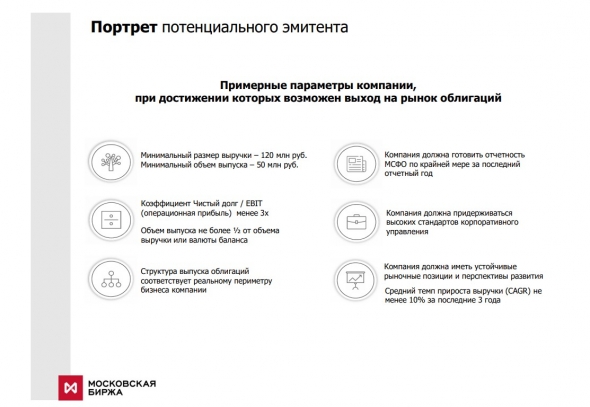

О введении новых критериев оценки эмитентов говорилось уже достаточно давно. На днях на прошедшей «Школе листинга Московской биржи» среди прочих материалов были также представлены параметры, которым должен отвечать потенциальный эмитент. По всей видимости, теперь можно наблюдать эти критерии в действии.

( Читать дальше )

МТС отчитается 19 марта и проведет телеконференцию - Атон

- 18 марта 2019, 10:23

- |

Мы ожидаем, что рынку будет интересно услышать о прогрессе МТС с объявленным в начале февраля стратегическом пересмотром структуры листинга.АТОН

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал