ЛУКойл

Главный риск для восстановления акций Лукойла - коррекция на рынках США - Финам

- 12 августа 2020, 21:53

- |

Предприятия группы «ЛУКОЙЛ» работают более чем в 30 странах, и на долю компании приходится свыше 2% мировой добычи нефти и около 1% доказанных запасов углеводородов. Основная деятельность компании осуществляется в России, где доля «ЛУКОЙЛа» составляет около 15%. Компания обладает хорошей производственной и сбытовой базой, владея и управляя четырьмя нефтеперерабатывающими заводами, расположенными в европейской части России, и тремя заводами за рубежом — в Болгарии, Румынии и Италии. В свою очередь, группе принадлежат сети АЗС в 18 странах мира. Под брендом «ЛУКОЙЛ» действует сеть из 4855 АЗС, половина из которых находится на территории России.

Низкое значение чистого долга выгодно отличают ПАО «ЛУКОЙЛ» от конкурентов. По всем основным мультипликаторам капитализация компании также выглядит недооцененной рынком относительно сопоставимых компаний сектора, даже с учетом того, что капитализация компании потеряла на снижении рынков меньше прочих. Кроме того, от своих конкурентов «ЛУКОЙЛ» выгодно отличается дивидендной политикой. В декабре 2019 года компания изменила дивидендную политику, что привело к существенному росту дивидендов.

( Читать дальше )

Из-за негативной конъюнктуры на рынке нефти ожидается снижение финпоказателей Лукойла - Промсвязьбанк

- 10 августа 2020, 18:36

- |

Лукойл в I полугодии 2020 г. снизил добычу нефти (без учета проекта «Западная Курна — 2») на 5,6% по сравнению с показателем за аналогичный период прошедшего года — до 40,2 млн т. Во II квартале добыча сократилась на 12% по сравнению с I кварталом, говорится в сообщении компании.

Снижение операционных показателей обусловлено действием соглашения ОПЕК+, в рамках которого с апреля Россия снижала добычу. Однако по ключевым проектам в Западной Сибири добыча выросла за полугодие на 27% г/г, также ЛУКОЙЛ нарастил добычу высоковязкой нефти на 4,5% г/г благодаря комплексным мероприятиям на Ярегском и Усинском месторождениях. На месторождениях им.Филановского и Корчагина уровень добычи был аналогичен прошлому году. Мы считаем, что снижение операционных результатов компании закономерно. Отметим, что ЛУКОЙЛ представит отчетность за 2 кв. и 6 мес. 27 августа, ждем снижения ключевых финпоказателей из-за негативной конъюнктуры на рынке нефти.Промсвязьбанк

Прогноз узкого среза рынка на Август

- 10 августа 2020, 13:19

- |

В ближайший месяц возможен ретест уровня 74.48 и его пробой до 74.9, если в ближайшую неделю не возникнет позитива к рублю.

SBER 227.6 сейчас в рамках спекуляции цена стремится к 224.1 и после отсечки на 210

NVTK на текущих уровнях 1110 имеет тенденцию к снижению, в связи с падением валютной составляющей экспорта газа и фиксации цены рублём.

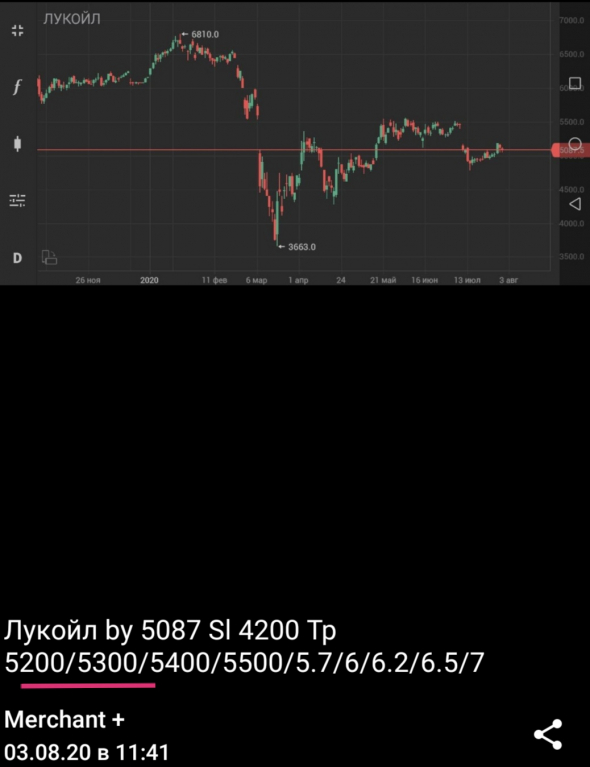

LKOH на самом минимуме тренда 5131 и возможно, будет следовать в район 5200 на значительном промежутке.

ROSN вполне ясный позитив основанный на росте нефти и сейчас цифра 369 кажется низкой к возможной 420

CHMF на уровне 932.8 имеет все шансы тестировать 960 в ближайшее время, поддержку на 900 пробить будет затруднительно в связи с огромным количеством лонгистов на данном инструменте.

MTSS уровень 329 имеет все те же тенденции как и SBER

RASP и её 112 явный претендент на откат в поддержку 106 из-за количества фиксаций спекулятивных позиций.

( Читать дальше )

Операционные результаты Лукойла во 2К20 оказались ожидаемо слабыми - Атон

- 10 августа 2020, 11:09

- |

Добыча углеводородов без учета проекта Западная Курна-2 снизилась на 14.9% кв/кв до 1 981 тыс. барр./сут. в результате сокращения поставок газа из Узбекистана в Китай из-за падения спроса на фоне эпидемии коронавируса, а также в связи с новым соглашением ОПЕК+. Добыча нефти снизилась на 12.0% кв/кв до 1 509 тыс. барр./сут.: к сокращению добычи на объектах за пределами России (-7.9% кв/кв) добавилось падение добычи на российских объектах (-12.2% кв/кв). Объем переработки нефти упал на 20.9% кв/кв до 1 085 тыс. барр./сут., причем переработка сократилась как на российских объектах (-15.1% кв/кв до 745 тыс. барр./сут.), так и на европейских объектах (-31.1% кв/кв 340 тыс. барр./сут.), что обусловлено проведением плановых ремонтов на Нижегородском и Ухтинском НПЗ в России, а также на НПЗ в Болгарии и Нидерландах (Европа) во 2К20.

Операционныерезультаты ЛУКОЙЛа во 2К20 оказались ожидаемо слабыми за счет макро конъюнктуры и договоренностей ОПЕК+. Финансовые результаты группы за 2К20 будут опубликованы 27 августа и отразят также дальнейшее падение цены Urals на 37% кв/кв. ЛУКОЙЛ в настоящее время торгуется с мультипликатором EV/EBITDA 2020П 5.2x — на 49% выше среднего 5-летнего уровня, но с дисконтом 22% к российским нефтяным аналогам.Атон

Отчет июнь-июль

- 09 августа 2020, 21:21

- |

Отчет июнь — июль

Личные финансы.

После опережающих пополнений, и желании все оставить до осени ситуация немного поменялась, и я сделал 2 пополнения по 25 тр на ИИС. Тем самым почти полностью выполнил план пополнений на ИИС осталось внести символические 3 тр.

Пенсионный все пополнения по плану.

Все счета снова выросли, ИИС прибавил больше 20% (с -3% в апреле). Теперь думаю пополнять преимущественно «Основной». По-прежнему рассматриваю уменьшение доли МТС и ТГК1 в портфеле. МТС не планирую долго держать, а ТГК1 мне кажется в портфеле лишней. Возможно, с помощью продаж возьму облигации. Или попробую опционы в качестве страховки, но это не точно.

На мой дилетантский взгляд все двигается к сильной волатильности рынка, может штормить до нового года достаточно сильно, поэтому я плотно задумываюсь о страховочных элементах. 100% в акциях мне не комфортно…

Увидим, как оно будет.

ОТЧЕТ июнь-июль 2020 ИИС

( Читать дальше )

Лукойл - добыча нефти в 1 пг -3,2% г/г

- 07 августа 2020, 13:08

- |

Добыча нефти без учета проекта Западная Курна-2 за 6 месяцев 2020 года составила 40,2 млн т, что на 5,6% ниже уровня аналогичного периода прошлого года в результате сокращения добычи на 12% во 2 квартале 2020 года относительно уровня 1 квартала.

Добыча газа за 6 месяцев 2020 года составила 14,8 млрд куб. м, что на 14,7% ниже по сравнению с аналогичным периодом 2019 года.

Объем переработки нефтяного сырья на НПЗ Группы «ЛУКОЙЛ» за 6 месяцев 2020 года составил 30,6 млн тонн, что на 8,6% ниже по сравнению с аналогичным периодом 2019 года.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал