SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

ЛУкойл

ЛУКойл - отличный дивидендный аристократ!

- 27 мая 2021, 10:40

- |

Посмотрел отчет ЛУКойла.

Обновил свой прежний прогноз по дивам ЛУКойла от ноября 2020.

Сейчас, думаю, будет еще лучше — 325 р. за 1П 2021 г. и 480 р. за 2П 2021 г.

ЛУКойл останется дивидендным аристократом

Выплаты в 2021 году: 213+325 = 538 р.

идем с опережением

( Читать дальше )

- комментировать

- ★5

- Комментарии ( 19 )

Лукойл отчёт за 1 квартал

- 26 мая 2021, 19:43

- |

Лукойл отчитался за 1 квартал 2021. Обзорно посмотрим результаты работы компании при новых налоговых инициативах.

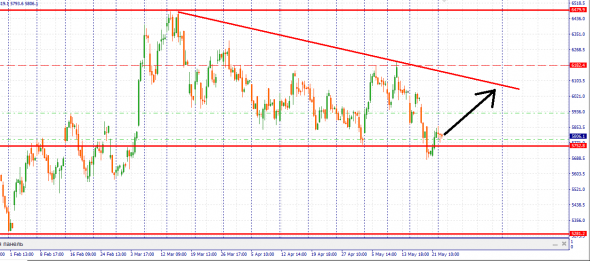

С начала график нефти в рублях:

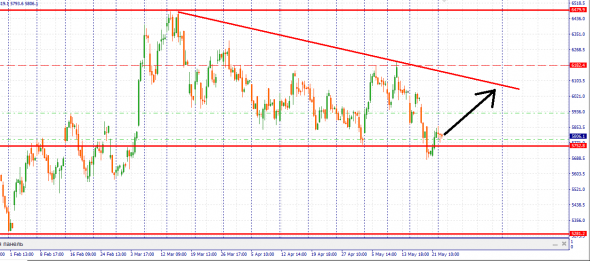

И график цен на акции Лукойла:

( Читать дальше )

С начала график нефти в рублях:

И график цен на акции Лукойла:

( Читать дальше )

Результаты Лукойла оцениваются высоко - Промсвязьбанк

- 26 мая 2021, 18:31

- |

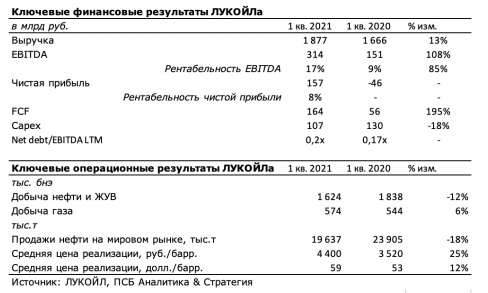

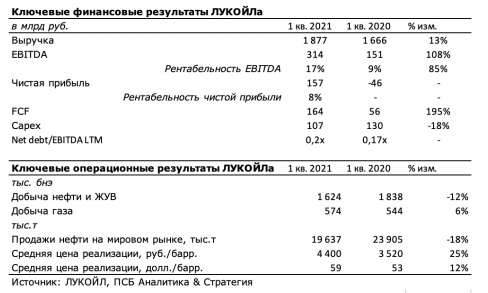

Сегодня финансовую отчетность по МСФО представил ЛУКОЙЛ. Результаты 1 кв. оказались лучше консенсуса. Компания нарастила ключевые финпоказатели, заметно улучшила рентабельность, несмотря на снижение добычи нефти и ЖУВ и уменьшения объемов продаж на мировом рынке. Основной поддержкой стал рост цен на нефть и нефтепродукты, а также девальвация рубля. ЛУКОЙЛ остается одним из наших фаворитов в секторе как компания с понятной стратегией развития, очень низкой долговой нагрузкой и недорогая по сравнительным мультипликаторам. Наша рекомендация – 6963 руб./акцию.

ЛУКОЙЛ отчитался за 1 кв. 2021 г. с результатами лучше ожиданий рынка. При этом отметим, что с операционной точки зрения компания под влиянием все еще низкого мирового спроса на энергоносители из-за эпидемии коронавируса и в условиях необходимости участвовать в программе ОПЕК+ снизила как объемы добычи нефти и ЖУВ на 12% г/г, так и объемы реализации нефти на мировом рынке на 18% г/г. Основную поддержку финрезультатам оказал рост цен на нефть и нефтепродукты как в долларах, так и в рублях, а также валютный фактор (девальвация рубля).

Так, выручка ЛУКОЙЛа в 1 кв. 2021 г. выросла на 13% г/г – до 1,87 трлн руб., благодаря росту цен на нефть и девальвации рубля, но при этом негативный эффект на результат оказало снижение объемов добычи и переработки, а также трейдинга.

EBITDA выросла вслед за выручкой – в 2 раза – до 314 млрд руб. Помимо ценового и валютного факторов отметим положительное влияние, которое оказали на рост EBITDA временный лаг по экспортной пошлине и НДПИ (1,18 долл./барр. против отрицательного значения в примерно 2 долл./барр. в 1 кв. 2020 г.), а также демпфирующий фактор (в 1 кв. 2021 г. стал положительным, в результате чего ЛУКОЙЛ получил вычет в размере 7,9 млрд руб. против 12,5 млрд руб., уплаченных в бюджет год назад). Рентабельность EBITDA подскочила до 17% с 9% в 1 кв. 2020 г., что мы считаем достаточно хорошим результатом.

Вместо убытка, зафиксированного в 1 кв. 2020 г., ЛУКОЙЛ в этом году получил прибыль в 157 млрд руб. Во многом в плюс сыграло заметное (1,1 млрд руб. против 14,9 млрд руб.) уменьшение потерь по курсовым разницам и отсутствие «бумажных» убытков от обесценения активов, которые наблюдались в прошлом году (более 40 млрд руб.).

Свободный денежный поток ЛУКОЙЛа в 1 кв. 2021 г. вырос почти в 3 раза – до 164 млрд руб. как вследствие роста потока от операционной деятельности, так и снижения капитальных затрат на 18% г/г – до 107 млрд руб. Это было обусловлено снижением расходов в «тяжелом» сегменте разведки и добычи (кроме Ирака) под влиянием действия соглашения ОПЕК+.

Долговая нагрузка ЛУКОЙЛа (чистый долг/EBITDA LTM) незначительно выросла – до 0,2х.

«Промсвязьбанк»

ЛУКОЙЛ отчитался за 1 кв. 2021 г. с результатами лучше ожиданий рынка. При этом отметим, что с операционной точки зрения компания под влиянием все еще низкого мирового спроса на энергоносители из-за эпидемии коронавируса и в условиях необходимости участвовать в программе ОПЕК+ снизила как объемы добычи нефти и ЖУВ на 12% г/г, так и объемы реализации нефти на мировом рынке на 18% г/г. Основную поддержку финрезультатам оказал рост цен на нефть и нефтепродукты как в долларах, так и в рублях, а также валютный фактор (девальвация рубля).

Так, выручка ЛУКОЙЛа в 1 кв. 2021 г. выросла на 13% г/г – до 1,87 трлн руб., благодаря росту цен на нефть и девальвации рубля, но при этом негативный эффект на результат оказало снижение объемов добычи и переработки, а также трейдинга.

EBITDA выросла вслед за выручкой – в 2 раза – до 314 млрд руб. Помимо ценового и валютного факторов отметим положительное влияние, которое оказали на рост EBITDA временный лаг по экспортной пошлине и НДПИ (1,18 долл./барр. против отрицательного значения в примерно 2 долл./барр. в 1 кв. 2020 г.), а также демпфирующий фактор (в 1 кв. 2021 г. стал положительным, в результате чего ЛУКОЙЛ получил вычет в размере 7,9 млрд руб. против 12,5 млрд руб., уплаченных в бюджет год назад). Рентабельность EBITDA подскочила до 17% с 9% в 1 кв. 2020 г., что мы считаем достаточно хорошим результатом.

Вместо убытка, зафиксированного в 1 кв. 2020 г., ЛУКОЙЛ в этом году получил прибыль в 157 млрд руб. Во многом в плюс сыграло заметное (1,1 млрд руб. против 14,9 млрд руб.) уменьшение потерь по курсовым разницам и отсутствие «бумажных» убытков от обесценения активов, которые наблюдались в прошлом году (более 40 млрд руб.).

Свободный денежный поток ЛУКОЙЛа в 1 кв. 2021 г. вырос почти в 3 раза – до 164 млрд руб. как вследствие роста потока от операционной деятельности, так и снижения капитальных затрат на 18% г/г – до 107 млрд руб. Это было обусловлено снижением расходов в «тяжелом» сегменте разведки и добычи (кроме Ирака) под влиянием действия соглашения ОПЕК+.

Долговая нагрузка ЛУКОЙЛа (чистый долг/EBITDA LTM) незначительно выросла – до 0,2х.

Мы высоко оцениваем результаты ЛУКОЙЛа, отмечая заметный рост рентабельности, свободного денежного потока и получение прибыли. Рост свободного денежного потока важен с точки зрения дивидендов, так как ЛУКОЙЛ платит акционерам исходя из него (с корректировками на капзатраты, уплаченные проценты, расходы на обратный выкуп акций и погашение обязательств по аренде). Так, по итогам 1 кв. скорректированный на эти статьи свободный денежный поток составил 146,4 млрд руб. Соответственно, акционеры могут рассчитывать на 211 руб./акцию, что дает доходность в 3,5%.Крылова Екатерина

Рост цен на энергоносители и смягчение условий в рамках соглашения ОПЕК+ позволяют нам ожидать также сильных результатов ЛУКОЙЛа во 2 кв. 2021 г. Мы рекомендуем «покупать» бумаги компании с таргетом в 6963 руб./акцию.

«Промсвязьбанк»

Сильные финансовые результаты Лукойла превзошли прогнозы - Атон

- 26 мая 2021, 17:39

- |

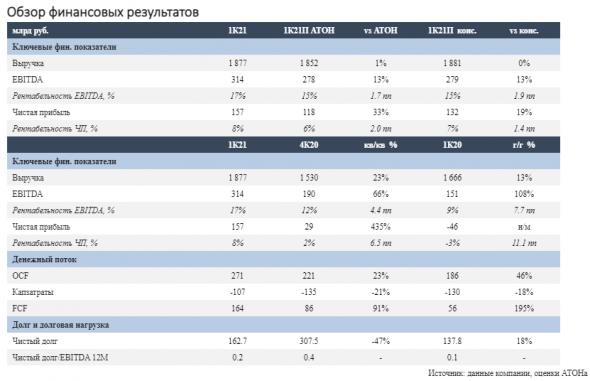

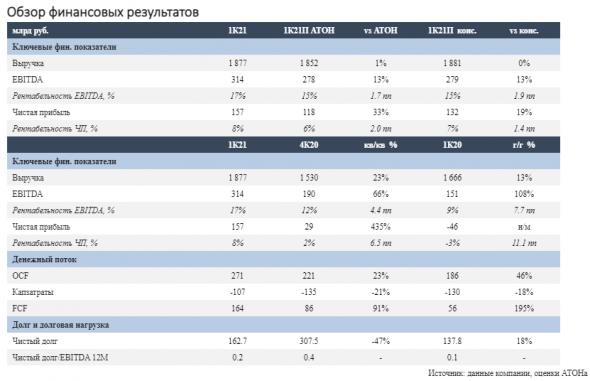

«ЛУКОЙЛ» представил сильные результаты за 1К21, превысившие наши оценки и консенсус-прогнозы. Исходя из величины FCF, дивиденды за 1К21 предполагали бы солидную доходность на уровне 3.5%, что составляет 33% прогнозируемого уровня дивидендов за 2021П.

«ЛУКОЙЛ» торгуется с мультипликатором EV/EBITDA 2021П на уровне 3.7x, т.е. с 12%-ным дисконтом к аналогам в отрасли.

Федорова Мария

ИК «Атон»

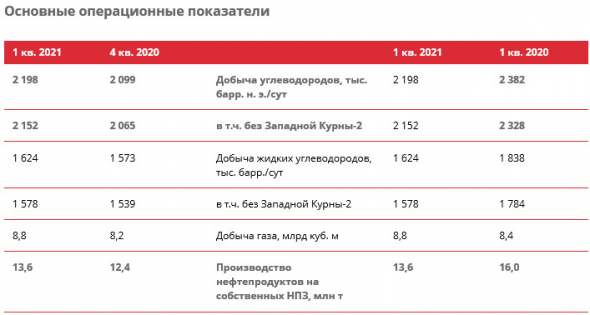

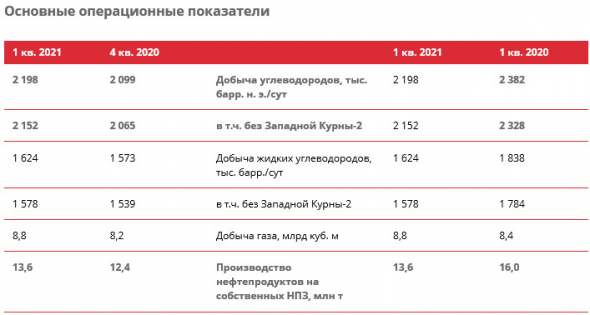

Операционные данные. Добыча углеводородов без учета проекта Западная Курна-2 выросла на 4.2% кв/кв до 2 152 тыс. барр. в сутки, чему способствовали динамика внешних ограничений добычи нефти, связанных с соглашением ОПЕК+, а также восстановление добычи газа в Узбекистане. Объем добычи нефти вырос до 1 523 тыс. барр. в сутки (+2.4% кв/кв). Объем переработки нефти увеличился на 12.3% кв/кв до 1 172 тыс. барр. в сутки, при этом переработка на российских активах выросла на 5.9% кв/кв, на европейских активах – 30.4% кв/кв в результате плановых ремонтных работ и оптимизации пропускной способности на ряде НПЗ в 4К20.

Сильные финансовые результаты компании превзошли консенсус-прогнозы. Выручка составила 1 877 млрд руб. (+23% кв/кв, на 1% выше оценки АТОНа, на уровне консенсус-прогноза. Рост выручки в основном связан с увеличением цен реализации (+32% кв/кв на нефть, +29% кв/кв на реализуемые оптом нефтепродукты) и увеличением объемов реализации нефти (+5.9% кв/кв), нефтехимической продукции (+10.3% кв/кв) и газа (+3.2% кв/кв). Объемы продаж нефтепродуктов снизились на 6.2% кв/кв из-за сезонного снижения спроса и ограничений по COVID-19. Показатель EBITDA вырос на 66% кв/кв до 314 млрд руб., что на 13% выше оценки АТОНа и консенсус-прогноза. В сегменте разведки и добычи показатель EBITDA увеличился на 34% до 224 млрд руб. благодаря улучшению ценовой конъюнктуры кв/кв, высокой финансовой дисциплине (снижения расходов на добычу углеводородов в расчете на б.н.э. на 5.8% кв/кв) и положительному лагу по экспортной пошлине ( эффект в объеме 88 руб. / барр.), несмотря на сдерживающий эффект повышения налогов (расходы по налогообложению кроме налога на прибыль, отметили рост на 59.4% кв/кв) в результате роста цен и отмены налоговых льгот на добычу высоковязкой нефти и разработку истощенных месторождений. Показатель EBITDA в сегменте переработки, маркетинга и сбыта вырос в 2.6 раза кв/кв до 120 млрд руб., чему способствовали повышение маржи переработки, увеличение объемов переработки, а также специфика учета трейдинга. Рентабельность EBITDA увеличилась до 17% с 12% в 4К20. Чистая прибыль ЛУКОЙЛа составила 157 млрд руб., значительно превысив ожидания рынка, благодаря сильной динамике EBITDA, а также более низкому, чем ожидалось, уровню финансовых расходов (-19% кв/кв).

FCF практически удвоился кв/кв и достиг 164 млрд руб. Чистые денежные потоки от операционной деятельности, которые отразили увеличение оборотного капитала на 24 млрд руб., выросли на 23% кв/кв, тогда как капзатраты снизились на 21% кв/кв. С учетом скорректированного FCF, дивидендная доходность ЛУКОЙЛа за 1К21, по нашим оценкам, составила бы 3.5% (ЛУКОЙЛ выплачивает дивиденды раз в полгода). Исходя из показателей за 1К21, соотношение чистый долг/EBITDA, по оценкам АТОНа, остается низким – на уровне 0.2x.

Телеконференция: 27 мая 2021 (четверг), 15:00 по Москве (13:00 по Лондону). Пожалуйста, зарегистрируйтесь на сайте ЛУКОЙЛа, чтобы получить детали звонка. Во время телеконференции мы сосредоточимся на прогнозе компании по добыче и капзатратам на 2021 год, а также на комментариях по ожидаемой динамике сегмента переработки.

«ЛУКОЙЛ» торгуется с мультипликатором EV/EBITDA 2021П на уровне 3.7x, т.е. с 12%-ным дисконтом к аналогам в отрасли.

Мы подтверждаем наш долгосрочный позитивный взгляд на «ЛУКОЙЛ», как на одну из лучших акций стоимости. Завтра группа проведет телеконференцию, в ходе которой мы сосредоточимся на производственном прогнозе на 2021 год, а также на ключевых показателях динамики сегмента переработки и сбыта.Бутко Анна

Федорова Мария

ИК «Атон»

Операционные данные. Добыча углеводородов без учета проекта Западная Курна-2 выросла на 4.2% кв/кв до 2 152 тыс. барр. в сутки, чему способствовали динамика внешних ограничений добычи нефти, связанных с соглашением ОПЕК+, а также восстановление добычи газа в Узбекистане. Объем добычи нефти вырос до 1 523 тыс. барр. в сутки (+2.4% кв/кв). Объем переработки нефти увеличился на 12.3% кв/кв до 1 172 тыс. барр. в сутки, при этом переработка на российских активах выросла на 5.9% кв/кв, на европейских активах – 30.4% кв/кв в результате плановых ремонтных работ и оптимизации пропускной способности на ряде НПЗ в 4К20.

Сильные финансовые результаты компании превзошли консенсус-прогнозы. Выручка составила 1 877 млрд руб. (+23% кв/кв, на 1% выше оценки АТОНа, на уровне консенсус-прогноза. Рост выручки в основном связан с увеличением цен реализации (+32% кв/кв на нефть, +29% кв/кв на реализуемые оптом нефтепродукты) и увеличением объемов реализации нефти (+5.9% кв/кв), нефтехимической продукции (+10.3% кв/кв) и газа (+3.2% кв/кв). Объемы продаж нефтепродуктов снизились на 6.2% кв/кв из-за сезонного снижения спроса и ограничений по COVID-19. Показатель EBITDA вырос на 66% кв/кв до 314 млрд руб., что на 13% выше оценки АТОНа и консенсус-прогноза. В сегменте разведки и добычи показатель EBITDA увеличился на 34% до 224 млрд руб. благодаря улучшению ценовой конъюнктуры кв/кв, высокой финансовой дисциплине (снижения расходов на добычу углеводородов в расчете на б.н.э. на 5.8% кв/кв) и положительному лагу по экспортной пошлине ( эффект в объеме 88 руб. / барр.), несмотря на сдерживающий эффект повышения налогов (расходы по налогообложению кроме налога на прибыль, отметили рост на 59.4% кв/кв) в результате роста цен и отмены налоговых льгот на добычу высоковязкой нефти и разработку истощенных месторождений. Показатель EBITDA в сегменте переработки, маркетинга и сбыта вырос в 2.6 раза кв/кв до 120 млрд руб., чему способствовали повышение маржи переработки, увеличение объемов переработки, а также специфика учета трейдинга. Рентабельность EBITDA увеличилась до 17% с 12% в 4К20. Чистая прибыль ЛУКОЙЛа составила 157 млрд руб., значительно превысив ожидания рынка, благодаря сильной динамике EBITDA, а также более низкому, чем ожидалось, уровню финансовых расходов (-19% кв/кв).

FCF практически удвоился кв/кв и достиг 164 млрд руб. Чистые денежные потоки от операционной деятельности, которые отразили увеличение оборотного капитала на 24 млрд руб., выросли на 23% кв/кв, тогда как капзатраты снизились на 21% кв/кв. С учетом скорректированного FCF, дивидендная доходность ЛУКОЙЛа за 1К21, по нашим оценкам, составила бы 3.5% (ЛУКОЙЛ выплачивает дивиденды раз в полгода). Исходя из показателей за 1К21, соотношение чистый долг/EBITDA, по оценкам АТОНа, остается низким – на уровне 0.2x.

Телеконференция: 27 мая 2021 (четверг), 15:00 по Москве (13:00 по Лондону). Пожалуйста, зарегистрируйтесь на сайте ЛУКОЙЛа, чтобы получить детали звонка. Во время телеконференции мы сосредоточимся на прогнозе компании по добыче и капзатратам на 2021 год, а также на комментариях по ожидаемой динамике сегмента переработки.

Лукойл отчитался лучше ожиданий - Финам

- 26 мая 2021, 17:28

- |

«ЛУКОЙЛ» существенно улучшил свои финансовые результаты по сравнению с прошлым годом. Выручка в первом квартале 2021 года выросла на 12,6% г/г до 1877 млрд руб., EBITDA – на 108,4% до 314,1 млрд руб. Чистая прибыль стала положительной и достигла 157,4 млрд руб. Выручка оказалась близка к нашему прогнозу, однако EBITDA и чистая прибыль оказались на 17% и 25% выше наших ожиданий и также значительно выше консенсуса. На наш взгляд, это может быть связано с положительным эффектом от перевода ряда месторождений на режим НДД с 2021 года, а также с ростом маржи нефтепереработки.

Приятно удивил и показатель скорректированного свободного денежного потока, выросший в 3,76 раза год к году. Напомним, что в рамках своей дивидендной политики «ЛУКОЙЛ» выплачивает 100% данного показателя в качестве дивидендов. Таким образом за квартал компания заработала 211 руб. дивидендов на акцию. Во многом сильное значение FCF объясняется сокращением капитальных затрат на 17,7% г/г, что связано со снижением инвестиций в добычу сверхвязкой нефти, а также общей оптимизацией инвестиционной программы из-за соглашения ОПЕК+.

При этом объёмы добычи и переработки всё ещё остаются на 11,6% и 14,6% ниже, чем в прошлом году, что, конечно, связано с ограничением добычи в рамках соглашения ОПЕК+. С мая члены ОПЕК+ постепенно начали восстанавливать добычу, что положительно скажется на операционных результатах «ЛУКОЙЛа» уже во втором квартале. Пока что снижение добычи полностью компенсируется высокими ценами на нефть в рублях, которые последние месяцы находятся у отметки 5000 руб. за баррель.

ИГ «Финам»

Приятно удивил и показатель скорректированного свободного денежного потока, выросший в 3,76 раза год к году. Напомним, что в рамках своей дивидендной политики «ЛУКОЙЛ» выплачивает 100% данного показателя в качестве дивидендов. Таким образом за квартал компания заработала 211 руб. дивидендов на акцию. Во многом сильное значение FCF объясняется сокращением капитальных затрат на 17,7% г/г, что связано со снижением инвестиций в добычу сверхвязкой нефти, а также общей оптимизацией инвестиционной программы из-за соглашения ОПЕК+.

При этом объёмы добычи и переработки всё ещё остаются на 11,6% и 14,6% ниже, чем в прошлом году, что, конечно, связано с ограничением добычи в рамках соглашения ОПЕК+. С мая члены ОПЕК+ постепенно начали восстанавливать добычу, что положительно скажется на операционных результатах «ЛУКОЙЛа» уже во втором квартале. Пока что снижение добычи полностью компенсируется высокими ценами на нефть в рублях, которые последние месяцы находятся у отметки 5000 руб. за баррель.

В целом отчётность можно оценить как положительную. Ключевые финансовые показатели оказались существенно выше прогнозов. Кроме того, «ЛУКОЙЛ» в очередной раз доказал свою способность генерировать сильный свободный денежный поток. За счёт этого за квартал компания заработала 211 руб. дивидендов на акцию, что соответствует 3,5% доходности.Кауфман Сергей

На данный момент наша рекомендация по акциям «ЛУКОЙЛА» находится на пересмотре.

ИГ «Финам»

Прибыль Лукойл 1 кв МСФО ₽157 млрд против убытка годом ранее

- 26 мая 2021, 15:11

- |

В 1 квартале 2021 года выручка от реализации составила 1 876,5 млрд руб., +22,6% к/к.

Рост выручки в основном связан с увеличением цен на нефть и нефтепродукты, а также ростом объемов добычи углеводородов, объемов переработки и трейдинга нефтью. Влияние данных факторов было частично нивелировано снижением объемов трейдинга нефтепродуктами и розничной реализации нефтепродуктов, а также укреплением рубля к доллару США.

Показатель EBITDA в 1 квартале 2021 года увеличился на 65,8% по сравнению с предыдущим кварталом и составил 314,4 млрд руб.

В 1 квартале 2021 года чистая прибыль, относящаяся к акционерам, составила 157,4 млрд руб. по сравнению с 29,4 млрд руб. в предыдущем квартале и убытком в размере 46,0 млрд руб. в 1 квартале 2020 года.

Свободный денежный поток в 1 квартале 2021 года составил 163,6 млрд руб., что в 2 раза больше по сравнению с предыдущим кварталом и в три раза больше по сравнению с 1 кварталом 2020 года. Рост в основном обусловлен более высоким операционным денежным потоком.

источник

Рост выручки в основном связан с увеличением цен на нефть и нефтепродукты, а также ростом объемов добычи углеводородов, объемов переработки и трейдинга нефтью. Влияние данных факторов было частично нивелировано снижением объемов трейдинга нефтепродуктами и розничной реализации нефтепродуктов, а также укреплением рубля к доллару США.

Показатель EBITDA в 1 квартале 2021 года увеличился на 65,8% по сравнению с предыдущим кварталом и составил 314,4 млрд руб.

В 1 квартале 2021 года чистая прибыль, относящаяся к акционерам, составила 157,4 млрд руб. по сравнению с 29,4 млрд руб. в предыдущем квартале и убытком в размере 46,0 млрд руб. в 1 квартале 2020 года.

Свободный денежный поток в 1 квартале 2021 года составил 163,6 млрд руб., что в 2 раза больше по сравнению с предыдущим кварталом и в три раза больше по сравнению с 1 кварталом 2020 года. Рост в основном обусловлен более высоким операционным денежным потоком.

источник

Лукойл покажет уверенный рост финансовых результатов на фоне восстановления цен на нефть - Финам

- 25 мая 2021, 15:26

- |

Завтра, 26 мая, «ЛУКОЙЛ» представит финансовые результаты по МСФО за 1 квартал 2021 года.

ИГ «Финам»

Ключевым положительным фактором, влияющим на финансовые результаты компании, стали цены на нефть, выросшие в 1 квартале на 21,4% г/г, а также курс доллара, прибавивший к рублю 12% г/г. Не позволяют полностью воспользоваться ростом цен на нефть снижение добычи в рамках соглашения ОПЕК+, а также налоговые изменения, негативно повлиявшие на добычу сверхвязкой нефти.

27 мая в 15:00 мск менеджмент проведёт конференц-звонок. На нём в центре внимания инвесторов будут комментарии насчёт прогресса в переговорах с правительством по налоговому режиму, прогноза по капитальным затратам и добыче на 2021 год, а также мер, которые позволили бы избежать повторения инцидента с разливом нефтепродуктов.

На данный момент наша рекомендация по акциям «ЛУКОЙЛа» находится на пересмотре.

Мы ожидаем, что выручка нефтяника вырастет на 15,2% г/г до 1919 млрд рублей, а EBITDA — на 78,3% г/г до 269 млрд рублей. Чистая прибыль, которая в прошлом году была отрицательной из-за обесценений активов, может стать положительной и достигнуть 126 млрд рублей. Также в центре внимания инвесторов будет показатель скорректированного свободного денежного потока, являющийся базой для расчёта дивидендов.Кауфман Сергей

ИГ «Финам»

Ключевым положительным фактором, влияющим на финансовые результаты компании, стали цены на нефть, выросшие в 1 квартале на 21,4% г/г, а также курс доллара, прибавивший к рублю 12% г/г. Не позволяют полностью воспользоваться ростом цен на нефть снижение добычи в рамках соглашения ОПЕК+, а также налоговые изменения, негативно повлиявшие на добычу сверхвязкой нефти.

27 мая в 15:00 мск менеджмент проведёт конференц-звонок. На нём в центре внимания инвесторов будут комментарии насчёт прогресса в переговорах с правительством по налоговому режиму, прогноза по капитальным затратам и добыче на 2021 год, а также мер, которые позволили бы избежать повторения инцидента с разливом нефтепродуктов.

На данный момент наша рекомендация по акциям «ЛУКОЙЛа» находится на пересмотре.

Что за ЧП произошло у Лукойла в Коми? / Редакция спецреп

- 25 мая 2021, 15:15

- |

Что происходит в Коми у Лукойла? Есть мнение, что Лукойлу может быть писец. Так это или нет, пишите в комментарии.

Лукойл хорошие уровни для покупок

- 25 мая 2021, 07:56

- |

С середины марта акции Лукойла двигаются в рамках коррекции восходящего тренда. Я полагаю, что акции надо подбирать при достижении нижнего диапазона коррекционного движения. Сейчас как раз такой случай.

Текущая цена акций 5806 рубля за 1 акцию. Цель восходящего движения 6000. Стопы поставить 5720.

На фоне растущей нефти с начала дня акции сегодня могут прибавить в цене. Если же нефть пробьет хаи 70 долларов за баррель, то скорее всего акции продолжат глобальный восходящий тренд.

Текущая цена акций 5806 рубля за 1 акцию. Цель восходящего движения 6000. Стопы поставить 5720.

На фоне растущей нефти с начала дня акции сегодня могут прибавить в цене. Если же нефть пробьет хаи 70 долларов за баррель, то скорее всего акции продолжат глобальный восходящий тренд.

Лукойл отчитается в среду, 26 мая и проведет телеконференцию 27 мая - Атон

- 24 мая 2021, 11:17

- |

В среду 26 мая ЛУКОЙЛ должен представить финансовые результаты за 1К21 года.

Телеконференция состоится в четверг 27 мая 2021, в 15:00 МСК (13:00 по Лондону). Для получения информации по подключению необходимо зарегистрироваться на сайте ЛУКОЙЛа. В ходе телеконференции мы уделим особое внимание прогнозам компании на 2021 по производству, инвестиционным затратам, а также ожидаемой динамики результатов сегмента переработки.

По нашим прогнозам, выручка компании увеличится до 1 852 млрд руб. (+21% кв/кв), отражая скачок цен на нефть (марка Urals подорожала на 30% кв/кв в рублевом выражении), а также рост добычи природного газа на 7% кв/кв и увеличение объемов переработки нефти на 10%. EBITDA, по прогнозу, увеличится на 47% кв/кв до 278 млрд руб., а рентабельность EBITDA вырастет до 15% с 12% в 4К20. Чистый финансовый результат должен быть положительным и составить, по нашим оценкам, 118 млрд руб. против 29 млрд руб. в 4К20, когда результат отразил эффект от обесценения активов в объеме 32 млрд руб.Атон

Телеконференция состоится в четверг 27 мая 2021, в 15:00 МСК (13:00 по Лондону). Для получения информации по подключению необходимо зарегистрироваться на сайте ЛУКОЙЛа. В ходе телеконференции мы уделим особое внимание прогнозам компании на 2021 по производству, инвестиционным затратам, а также ожидаемой динамики результатов сегмента переработки.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал