ЛУкойл

"Диверсификация. Как инвестору защитить свой портфель при длительной коррекции?".

- 28 марта 2025, 17:13

- |

Приветствуем дорогих подписчиков в теплую пятницу!⭐️

Думаю уже многие устали за эту неделю от постоянной волатильности на фондовом рынке, кроме шортистов. Подбодрить наших инвесторов сможет начало процесса отмены санкций агросектора. М.Рубио уже заявил о рассмотрении текущих санкций и отмены для заключения зерновой сделки, но мешают санкции ЕС.

В течении всей недели, мы с вам рассматривали альтернативные стратегии и сделки, теперь осталось навести «порядок» в портфеле, чтоб зафиксировать и защитить наши активы!

Как инвестору изменить структуру портфеля и защитить активы?

Решил с вами поделиться опытом защиты своего портфеля в такие непредсказуемые периоды на рынке и что должно в нем находится. В 2024 г. их было достаточно много от постоянного санкционного давления (Байдена и ЕС) и роста высокой ключевой ставки.

1️⃣ Самым доступным и распространённым и более доступным вариантом будут защитные акции. К таким можно относить компании с устойчивым бизнесом, низкой долговой нагрузкой и более стабильным денежным потоком в такие периоды неопределенности.

( Читать дальше )

- комментировать

- Комментарии ( 5 )

Доля использующих ИИ энергетических компаний достигла 58% в 2024 году — замминистра энергетики РФ Эдуард Шереметцев

- 28 марта 2025, 11:52

- |

Он отметил, что в 2021 году ИИ использовали только 29% компаний сектора. В 2022-2023 годах прирост составил 11% пунктов, в 2023-2024 гг. — 17% пунктов. При этом в Минэнерго прогнозируют увеличение доли до 70% к 2027 году.

«В критических операциях окончательное решение остается за человеком. Мы отвечаем не только за производственный процесс, но и за жизни людей. Для опасных производственных объектов важно четкое разграничение ответственности при использовании ИИ. Параллельно мы ведем работу по стандартизации данных — сегодня их разрозненность остается серьезным барьером для развития технологии», — сказал Шереметцев.

Сектор ТЭК обладает достаточным объемом производственных данных, что способствует развитию ИИ. В 2024 году, по информации Минэнерго, более половины энергетических компаний, внедривших такие технологии, отметили значительный эффект от их использования. Это на 30% больше, чем в 2023 году.

Шереметцев пояснил, что сейчас около 30% руководителей и специалистов ТЭК обладают необходимыми цифровыми компетенциями. Минэнерго работает над расширением программ стажировок и сотрудничеством с компаниями в подготовке ИИ-специалистов. В министерстве подчеркнули, что все программные и аппаратные средства в ТЭК должны быть российского производства.

( Читать дальше )

Лукойл рекомендовал итоговые дивиденды за 2024 год!

- 28 марта 2025, 07:14

- |

Лукойл выплачивает дивиденды дважды в год, направляя на них 100% от скорректированного свободного денежного потока.

Напомню, что Лукойл уже выплатил акционерам промежуточный дивиденд за 9 месяцев 2024 года в размере 514 руб на одну акцию (его размер рассчитывается по данным МСФО за 6 месяцев).

Общий дивиденд за 2024 год составит 1055 руб (~15% доходности). По итогам 2023 года было выплачено 945 руб (~13% доходности).

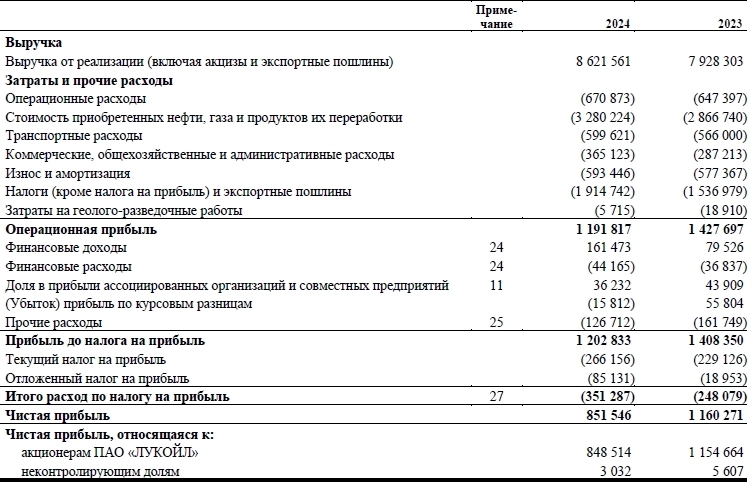

25.03.2025 компания раскрыла финансовую отчетность по МСФО за рассматриваемый период, из которой следует:

🔹выручка превысила 8,6 трлн руб, увеличившись на 8,7% (2023г. — 7,9 трлн).

🔹чистая прибыль сократилась на 26,5% (с 1,15 трлн руб до 848 млрд руб). На снижение прибыли оказали влияния рост себестоимости и налоговой нагрузки.

🔹чистый долг отрицательный.

🔹на балансе компании находится более 1,4 трлн денежных средств, из которых 1,25 трлн в иностранных валютах.

( Читать дальше )

Что произошло с РФ рынком за торговую сессию?

- 27 марта 2025, 21:36

- |

👉 КАКОЕ ЗАКРЫТИЕ? КАК ДАЛЬШЕ БУДЕТ?

✅ Сегодня индекс достаточно резко слили, ведь закрылся он под 3100. Закрытие получилось под сильным уровнем поддержки, шортовой свечкой. Поэтому в целом завтра можно было бы спокойно ждать продолжения падения, если бы не одной но. В моменте ММВБ находится в перепроданности + сверху есть достаточно большое количество гэпов, которые по хорошему стоит пойти и закрыть, плюсом пятница, ну а так как шорты в моменте преобладают их могут начать завтра фиксировать.

❗️ Следовательно с одной стороны завтра можно работать от шорта, но Я бы не стал, так как при условиях пятницы и перепроданности может быть отскок вверх. Поэтому интрадейный приоритет работы на завтра — лонг. Утром уже пропишу откуда и как буду смотреть лонги. По индексу жду локально отскок в сторону 3100 — 3120, а дальше уже буду смотреть по факту.

Всем шикарного вечера! 🤝

Этот пост Я взял из своего телеграм канала, который находится только тут — t.me/TraderWB

( Читать дальше )

🩸ЛУКОЙЛ — Налоги душат, квоты ОПЕК+ сдерживают, санкции давят. Как компания продолжает платить инвесторам и что ожидает в 2025?

- 27 марта 2025, 21:06

- |

Новый выпуск подкаста от инвест-канала «Fond&Flow»

Написал для вас пост — "как заработать на рынке после недавнего заседания ЦБ", а также разобрал самые глупые ошибки, которые совершают в период кризиса в России. Все идеи на канале, подпишись чтобы не пропустить ничего интересного! У нас уютно❤️

🎲#49. Под ребрами...

ЛУКОЙЛ представил отчет по МСФО за 2024 год, и, как и следовало ожидать, столкнулся с аналогичными проблемами, что и большинство компаний нефтяного сектора

👀 Компания демонстрирует достаточно хорошие показатели: рост выручки, дивиденды остаются стабильными, а долговая нагрузка фактически отсутствует. Однако есть и обратная сторона… Помимо общих проблем (санкционное давление, квоты ОПЕК+ и волатильность цен на нефть), чистая прибыль сократилась почти на четверть, а рентабельность бизнеса просела под давлением издержек и слабого спроса.

( Читать дальше )

📰"ЛУКОЙЛ" Решения совета директоров

- 27 марта 2025, 15:58

- |

2.1. Кворум заседания Совета директоров ПАО «ЛУКОЙЛ» и результаты голосования по вопросу повестки дня «О согласии на совершение сделки, в совершении которой имеется заинтересованность».

В голосовании приняли участие 7 из 7 директоров, не заинтересованных в совершении данной сделки и отвечающих условиям, установленным пунктом 3 статьи 83 Федерального закона «Об акционерных обществах»....

( Читать дальше )

Ситуация в России с ценами на нефтепродукты стабильна, все потребности в топливе, особенно для сельского хозяйства, удовлетворяются — замглавы ФАС РФ Виталий Королев

- 27 марта 2025, 15:21

- |

«Сейчас ценовая конъюнктура рынка нефтепродуктов стабильная, — сказал он. — Объемов и запасов достаточно, все потребности потребителей, особенно сельхозпроизводителей, удовлетворяются».

Королев также отметил, что, по мнению ФАС, графики ремонта НПЗ можно было бы синхронизировать с посевной.

При этом замглавы ФАС обратил внимание на рост биржевой цены на дизельное топливо. По его словам, в последний раз она находилась на текущих уровнях в 2021 года. «Объективных факторов изменения цен на дизель, кроме инфляционных, сейчас нет», — добавил он.

Отвечая на вопрос, обсуждается ли сейчас изменение диапазона цены отклонения для топливного демпфера, замглавы ФАС заявил, что в в службу соответствующие документы пока не поступали. «Обсуждение вопроса изменения демпфера считаем только в той части, что это мера направлена на предотвращение будущих возможных рисков», — заключил он.

tass.ru/ekonomika/23524837

🛢 Лукойл (LKOH) | Самая интересная компания в секторе?

- 27 марта 2025, 11:32

- |

▫️Капитализация: 4878 млрд ₽ / 7200₽ за акцию

▫️Выручка 2024: 8622 млрд (+8,7% г/г)

▫️Опер. прибыль 2024: 1192 млрд (-16,5% г/г)

▫️Чистая прибыль 2024: 849 млрд (-26,5% г/г)

▫️скор. ЧП 2024: 864 млрд (-21,3% г/г)

▫️ скор P/E: 5,6

▫️ Дивиденды 2024: 14,7%

❗️ Несмотря на то, что средняя цена на нефть в рублях во 2п2024 не упала, прибыль за период сильно снизилась на всех уровнях. Существенное влияние оказали рост налога на прибыль и операционных издержек.

👉 Компания не раскрывает операционные показатели, но по динамике выручки видно, что добыча и переработка здесь снизились немного сильнее, чем у Роснефти.

👉 Компания в 2024м году потратила на выкуп акций 99,6 млрд рублей. Пакет казначейских бумаг увеличился до 2,2%, высока вероятность, что они пойдут на программы мотивации.

✅ Чистая денежная позиция Лукойла выросла до 1046 млрд р (21% от капитализации), благодаря ей получено 92 млрд р чистого % дохода.

❌ Как будут использовать кубышку — неизвестно. Будет здорово, если состоится выкуп акций у нерезидентов, которого ждут уже 2 года.

( Читать дальше )

Сложная геополитическая ситуация? Нет, не слышали…

- 27 марта 2025, 09:47

- |

На днях комментировал ситуацию с укреплением рубля для Proeсonomiсs. Продолжу мысль.

Индекс РТС находится на уровне 20-ти летней давности, а за это время индекс S&P500 как раз вырос более чем на 300%. Если ставки в РФ вернутся на свой нормальный уровень – это даже в облигациях сразу даст рост цен на дальние облигации в 2-3 раза.

Капиталисты очень хотят заработать, но это очень непросто – преодолевать ими же придуманные санкции. Именно это и создает дополнительный спрос на рубль в международной финансовой системе.

Приток такого количества “горячего капитала”, конечно, укрепляет рубль. Сначала покупают самые большие и ликвидные компании из энергетического сектора, например, «Газпром» и «Лукойл», потом ликвидность будет расползаться по всему рынку. Все это на горизонте 3-5 лет приведет к росту цен на облигации и акции. Это уже понятно и очевидно.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал