Лонг

Прогнозирование как шаманство и шорт как апофеоз глупости.

- 19 января 2018, 05:59

- |

Всем привет! Давно уже не писал на смарте новых тем, так как появилось ощущение, что опытным трейдерам не так уж нужны чьи-либо заметки, новичкам надо читать базовые книги, а дуракам вообще бессмысленно читать.И тем не менее, глядя на все растущий поток предсказателей рынка как с ежедневными обзорами, так и с более долгосрочными вариантами захотелось высказаться.

На мой взгляд, предсказание поведение цены, да еще указывая временные интервалы, да еще порой указывая причины этих будущих движений – это в 99% шарлатанство, ну или шаманство, кому как ближе. Цена любого актива в моменте времени подвергается влиянию множества факторов, которые толкают ее и вверх и вниз одновременно и какая совокупность факторов перевесит, мы узнаем лишь в следующий момент времени. Озвучивая одну-две видимые сильные причины, мы можем не знать о наличии не менее сильных противовесов, которые поведут цену в другом направлении. Например, есть позитивные данные о некой компании и цена на ее и подобную продукцию на мировом рынке растет, но цена акции не хочет идти вверх, а потом и снижается с 30 условных единиц до 25. Позже мы узнаем, что некий фонд покупавший все это дело несколько лет назад еще по 10 решил зафиксировать прибыль и вышел из акций.

( Читать дальше )

- комментировать

- ★12

- Комментарии ( 103 )

Si, нефть и ожидания трейдеров

- 17 января 2018, 05:04

- |

Видно как вчерашний день отработал индекс доллара и открылся сегодняшний. Так же видна неуверенность игроков по нефти в ожиданиях заседания ОПЕК+ 22.01. Много появилось публикаций о позициях хеджеров и разных управляющих фондов, в общем все как всегда — увеличение новостного фона перед каким то событием. На смарт-лабе даже нашел вчерашний коммент

( Читать дальше )

НЕФТЬ ТОЛЬКО ЛОНГ. ПОКУПАЕМ!

- 16 января 2018, 10:22

- |

Лонугем нефть на все, ракета на старте.

Мюсли вслух - 99. Риторический вопрос

- 12 января 2018, 19:16

- |

А не слабо́ ли Вам прокатиться на деньгах,

которые были наворованы и выведены из РФ,

а теперь через зарубежных брокеров

отмываются на ММВБ?

Прошу прощения за 100%% годовых при +32 шага в день по нефти.

- 05 января 2018, 11:35

- |

Прошу прошения... Поскольку эти цифры для тех, кто торгует строго фиксированной суммой и заработанное сразу снимает.

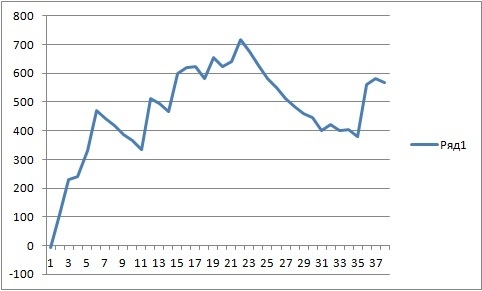

А вот если использовать сложные проценты при активном динамическом РискМенеджменте, то получается вот что:

700 %% годовых !!!

То есть, когда цена в нашу сторону — увеличиваем позу, когда против — уменьшаем. Я даже минипрогу написал, которая пишет цены увеличения/уменьшения позиции.

Вот сила активного динамического РМ !!!

P.S. Конечно число дано при постоянном ГО, но на то и активный динамический РМ, чтоб и ГО учитывать))

Кто понял — плюсуем, а кто по-другому считает — в комменты!!!

стоп ТС по нефти

- 04 января 2018, 09:49

- |

ТС и Нефть. Декабрьские танцы.

- 28 декабря 2017, 11:06

- |

Думаю, можно и про декабрь рассказать, не дожидаясь его окончания.

На конец вчерашней сессии ТС дала 566 шагов (или 5 баксов и 66 центов). Если без «плечей» торговать, то это где-то 8%% в месяц.

Вот эквити в шагах с 01 декабря. (по горизонтали — сделки)

Вроде норм в начале, ибо хорошие движения были; но как началась с 15-го декабря профитосжирающая флет-пила, хоть «караул кричи».

9 убыточных трейдов подряд, Карл!!! Это падение профита четко видно на графики эквити.

Таким образом ВСЁ ПО-ПРЕЖНЕМУ: ТС берет движения хорошо и нормально их держит, а на флет-пиле-консолидации-раздаче профит тает….

Все ваши советы читал, анализирую, кое-что пробую и пытаюсь формализовать в программный код.

НО КАК ТС НЕ ТОРГОВАТЬ НА флет-пиле-консолидации-раздаче ???? Какой фильтр порекомендуете? Или какой индюк тупо использовать? Или какой совет дадите? Может быть совет будет формальным и притянутым не из биржевой торговли...

Всех с Наступающим Новым Годом!!! Мира, Здоровья и Благополучия!!!

Купить что ли Татнефти?

- 23 декабря 2017, 21:35

- |

Эту неделю Татнефть шла вниз, но как по мне мы снова пойдем вверх и на это несколько причин. То что мы видели сегодня было просто выгрузка лишних пассажиров.

1) Татнефть сама охотно выкупает акции с рынка. Дошло до того, что акций Татнефти в свободном обращении осталось всего 22% — на $4.2 млрд (для сравнения: у более рыночных Газпрома и Лукойла — 38% и 35% соответственно). Не забываем, что оборотных активов у Татнефти на $5.5 млрд.

2) Примерно 4 недели назад компания объявила промежуточные дивиденды за 2017 размером 75% от чистой прибыли по РСБУ при том что прибыль компании не растет. Что-то подобное мы уже видели в случае с Башнефтью, когда ее представители объявили в своем отчете что с ни с того ни с сего чистая прибыль за вычетом доли меньшинства выросла на 35%.

Такая риторика и манипуляция с цифрами как правило к продаже по хорошей цене. Злые языки вообще говорят что к весне увидим выкуп большой доли Татнефти. Дыма без огня не бывает.

Теперь по поводу тестируемого телеграммного бота my_investing_bot. Он принес мне в запиле 76 пп от движения цены. В принципе это нормально для такого рынка.

S&P500,продолжаем "ползти"

- 18 декабря 2017, 13:58

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал