МАГНИТ

Долг Магнита остается на низком уровне - позитивно для дивидендов - Альфа-Банк

- 18 марта 2021, 14:55

- |

Комментарии менеджмента по улучшению эффективности промо-акций и росту цен на товары на полках укрепили уверенность в том, что рентабельность EBITDA по итогам этого года превзойдет 7% и потенциально может опередить ожидания рынка. Дальнейшая оптимизация оборотного капитала также должна внести свой вклад в создание сильного СДП, и сохранить долг на комфортном уровне. Это, в свою очередь, обеспечивает высокие дивидендные выплаты в дальнейшем без давления на портфель проектов роста и эффективности.

Мы подтверждаем наш позитивный взгляд на акции Магнита при годовой дивидендной доходности на уровне 9,4%, которая сильно защищает бумаги от снижения. Объявление финальных дивидендов за 2020г. (мы ожидаем доходность на уровне 4,7% по финальному дивидендному траншу) и финансовые результаты за 1К21 являются следующими катализаторами акций компании.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Дивидендная доходность Магнита в 9% защищает от возможного падения котировок - Sberbank CIB

- 17 марта 2021, 16:34

- |

В январе годовой рост оборота продовольственной розницы составил 6% в номинальном выражении. Это было обусловлено продовольственной инфляцией, которая в январе достигла 7,0%, а в феврале — 7,7%. Этот рост цен большей частью абсорбируется, т. к. покупатели увеличили расходы на продовольствие и сократили траты на услуги (на 6,5% в номинальном выражении в январе по сравнению с январем 2020 года) и рестораны (на 9,6%). Мы повышаем прогноз роста оборота в продовольственной рознице на 2021 год с 7,5% до 9,0% в рублях (с учетом нашего прогноза продовольственной инфляции 6,2%).

Риски для выручки снизились. За последние 12 месяцев доля уникальных покупателей увеличилась с 19% до 22%. Новые клиенты продолжают пользоваться Магнитом, при этом выручка растет за счет редких, но крупных покупок. Этот фактор в сочетании с ускоренной продовольственной инфляцией, видимо, сгладит эффект базы сравнения и слабый рост в 2020 году. Мы прогнозируем годовой рост выручки 6% в 1К21 (раньше мы ожидали 4%) и выше в последующие кварталы.

Мы повышаем прогнозы и целевую цену. Мы учли результаты за 2020 год и стратегические прогнозы, а также повысили долгосрочную оценку выручки и EBITDA на 2% и 3%. Теперь наша оценочная модель охватывает еще один год, что позволило повысить целевую цену с $18,00 до $19,00 за ГДР. Мы повысили рекомендацию по акциям Магнита до ПОКУПАТЬ, хотя наши прогнозы все еще ниже заявленных целей компании.

Оценка ГДР выросла. За прошедший год коэффициент «стоимость предприятия/EBITDA 2021о» (по международным стандартам учета IAS 17) для ГДР компании вырос с 5,5 до 6,0, наша целевая цена подразумевает коэффициент 7,5. ГДР Магнита торгуются с 40%-м дисконтом к аналогам с развивающихся рынков, несмотря на значительно улучшившийся профиль рисков. Дивидендная доходность 9% защищает от возможного падения котировок, а операционные и финансовые результаты за квартал должны оказать поддержку акциям.Красноперов Михаил

Sberbank CIB

На горизонте нескольких лет возможен дальнейший рост дивидендов Магнита - Альфа-Банк

- 16 марта 2021, 16:32

- |

2021 году рост продаж несколько замедлится (мы ожидаем рост на 8% г/г), при этом ожидаем сохранения маржи EBITDA на уровне выше 7% продолжения генерации положительного free cash flow. Это позволит выплачивать дивиденды не ниже уровня 50 млрд рублей в год (491 руб. на акцию), без ущерба росту бизнеса и долговой нагрузке. На горизонте нескольких лет возможен и дальнейший рост дивидендов, а также принятие официальной дивидендной политики (в привязке к прибыли или денежным потокам). Годовая дивидендная доходность на уровне 9,5% и потенциал роста маржинальности бизнеса делают акции «Магнита» привлекательными для долгосрочных инвестиций.Кипнис Евгений

«Альфа-Банк»

Бумаги Магнита интересны к покупке на долгосрочный период - Промсвязьбанк

- 16 марта 2021, 14:13

- |

Мы сохраняем положительный взгляд на компанию с учетом ожидаемого роста совокупного дивиденда за 2021 год до 430-460 руб. на акцию.

Рекомендуем покупать бумаги на долгосрочный период. Наш целевой ориентир — 6100 руб. за акцию.Промсвязьбанк

Анализ рынка 16.03.2021 / отчеты: Магнит, Совкомфлот, Русагро, ВСМПО-Ависма

- 16 марта 2021, 09:03

- |

Не бегите продавать X5 и Магнит: рестораны не отобьют трафик

- 15 марта 2021, 10:41

- |

Вопреки распространенному мнению, что восстановление потребления в ресторанах будет давить на продажи фуд-ритейлеров, данный сектор остается сильным, а акции Магнита и X5 Retail интересными к покупке.

На это есть ряд причин:

1) В настоящий момент риск заражения достаточно велик, и он не уйдет завтра — на этом фоне люди продолжают опасаться посещения общественных мест — об этом говорит двухзначная негативная динамика расходов.

2) 53% опрошенных среди наших читателей продолжают работать удаленно, и, соответственно, вместо похода в места общественного питания на обед и ужин покупают продукты домой.

3) За год у людей сформировалась привычка — многие оценили удобство магазинов у дома и онлайн-доставки, которые будут сохраняться до 2 лет.

4) Снижение реальных доходов населения (-3,5% в 2020 г.) снижает частоту посещений общепита.

( Читать дальше )

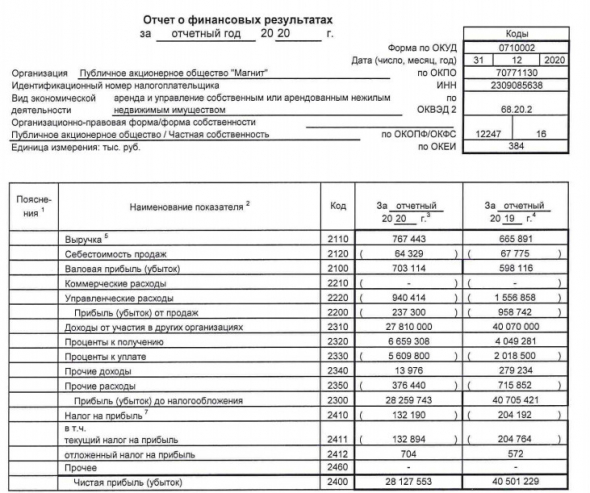

Магнит объявляет аудированные консолидированные результаты за 20 г

- 15 марта 2021, 10:18

- |

Ключевые финансовые показатели за 2020 год:

— Общая выручка выросла на 13,5% год к году до 1 553,8 млрд руб.;

— Чистая розничная выручка увеличилась на 13,3% год к году и составила 1 510,1 млрд руб.;

— Валовая рентабельность составила 23,5% — рост на 74 б.п. год к году на фоне улучшения коммерческих условий, снижения промо-активности в сочетании с увеличением охвата промо и повышением рентабельности промо мероприятий, снижения потерь и логистических затрат, частично нивелированных расходами на программу лояльности;

— Коммерческие, общехозяйственные и административные расходы[2] как процент от продаж сократились на 36 б.п. до 17,5% за счет снижения расходов на аренду, а также положительного эффекта операционного рычага, частично нивелированных увеличением расходов на упаковку и материалы.

— Показатель EBITDA составил 109,4 млрд руб. Рост рентабельности по EBITDA на 97 б.п. год к году до 7,0% обусловлен сильной динамикой валовой рентабельности и сокращением коммерческих, общехозяйственных и административных расходов;

— Чистая прибыль увеличилась на 120,8% год к году и составила 37,8 млрд руб. Рентабельность чистой прибыли выросла с 1,2% в 2019 году до 2,4% в 2020 году.

— По состоянию на 31 декабря 2020 года чистый долг составил 121,4 млрд руб. Показатель чистый долг / EBITDA составил 1,1x по сравнению с 2,1x по состоянию на 31 декабря 2019 года.

сообщение

Акции Fix Price могут войти в топ-30 бумаг в ближайшую неделю - Фридом Финанс

- 10 марта 2021, 19:27

- |

Полагаю, что уже через неделю акции Fix Price займут место среди топ-30 бумаг.Ващенко Георгий

ИК «Фридом Финанс»

Необычно другое. Компания получила на первичном размещении очень высокую оценку — более $8 млрд. С фундаментальной точки зрения эта оценка может быть оправданной только при условии многократного роста выручки и прибыли на горизонте ближайших кварталов. Действительно, после привлечения более $2 млрд в результате IPO Fix Price получит возможность реализовать масштабную инвестиционную программу и открыть 3 тыс. магазинов, для обеспечения эффективной работы которых потребуется развивать логистику, дистрибуцию, закупки и так далее. Но на финансовых результатах и капитализации экспансия скажется далеко не сразу. Как следует из презентации одного из конкурентов Fix Price, цикл открытия магазина площадью 500 кв. м длится от двух месяцев до полугода, чтобы открыть торговую точку площадью 1500 кв. м нужно от шести месяцев до года. На реализацию масштабных планов Fix Price может уйти три года.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал