МЕЧЕЛ

Мечел. Был 200 стал 57. Чудеса!

- 19 августа 2019, 09:53

- |

Посмотрел я тут график Мечела.

Рост — 3 месяца роста ( 09.16 — 11.16 ) с 50 до 200 — чисто случайный рост без инсайда и махинаций

Падение — 2.5 года падения (01.17 — 08.19) c 200 до 50 — то же чисто случайно

Смеяться или плакать?

- комментировать

- ★1

- Комментарии ( 9 )

При ослаблении рубля до 69 к доллару дивидендов по префам Мечела не будет - Атон

- 16 августа 2019, 16:43

- |

Мы пересматриваем инвестиционный профиль Мечела (акции упали на 70%), учитывая необходимость реструктуризации долга, неблагоприятную конъюнктуру рынка и не лучшие финансовые результаты за 2К19

Акции Мечела дороги по мультипликатору 7.9x 2019E EV/EBITDA против 4.3х в среднем по российскому сталелитейному сектору, а риски, связанные с реструктуризацией долга, продолжат оказывать давление на котировки

При существенном ослаблении рубля (выше 69 за доллар) Мечел скорее всего покажет чистый убыток и не будет платить дивиденды по привилегированным акциям за 2019 год

Акции Мечела по-прежнему слишком дороги и слишком подвержены рискам

Акции дороги по мультипликатору 2019П EV/EBITDA 7.9x: российские стальные компании торгуются с мультипликатором 4.3x, при этом имеют низкий долг и предлагают высокие дивидендные выплаты. Согласно нашей приблизительной оценке, Мечел может получить 63.5 млрд руб. EBITDA в 2019 г. Впрочем, капитализация в данном случае не имеет значения, поскольку, с учетом очень большого долга, даже при повышении рыночной капитализации вдвое Мечел оценивался бы по 7.5x EV/EBITDA.

( Читать дальше )

Мечеле - направил в ВТБ и Газпромбанк предложение о переносе сроков погашения долга

- 15 августа 2019, 18:19

- |

«Мы получили обращение группы „Мечел“. Банк изучает обращение, будет готов прокомментировать после его всестороннего анализа и получения пояснений „Мечела“ на вопросы банка»

пресс-служба ВТБ:

Мечел действительно направил предложение в банк. Мы рассмотрим его в рабочем порядке. О каких-либо деталях пока говорить преждевременно«На текущий момент Мечел обслуживает кредит четко по графику, и мы как один из крупнейших кредиторов компании внимательно следим за ее финансовым состоянием».

источник

источник

Мечел - в I полугодии снизил добычу угля на 16%, до 8,1 млн тонн

- 15 августа 2019, 15:05

- |

Выпуск стали в январе-июне -9%, — до 1,861 миллиона тонн,

производство чугуна достигло 1,737 миллиона тонн, -10%.

Добыча угля во 2 кв +31% к/к, до 4,616 миллиона тонн. Выплавка стали и чугуна практически не изменилась, показатели составили 932 тысячи тонн и 867 тысяч тонн соответственно.

Реализация концентрата коксующегося угля в 1 п/г составила 3,613 миллиона тонн, +3% г/г.

Во 2 кв продажи ККУ +13% к/к, до 1,916 миллиона тонн.

источник

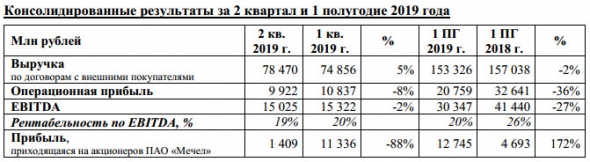

Мечел - в 1 п/г прибыль, приходящаяся на акционеров, 12,745 млрд рублей (+172% г/г)

- 15 августа 2019, 14:51

- |

Консолидированная выручка – 78,5 млрд рублей (+ 5% к 1 кварталу 2019 года)

EBITDA – 15,0 млрд рублей (-2% к 1 кварталу 2019 года)

Прибыль, приходящаяся на акционеров ПАО «Мечел» – 1,4 млрд рублей

Генеральный директор ПАО «Мечел» Олег Коржов:

Говоря о планах и перспективах компании, необходимо отметить, что мы приближаемся к периоду начала погашения основного долга, в соответствии с условиями кредитных договоров, согласованных с банками-кредиторами в 2016 году. Несмотря на то, что компания стабильно работает и генерирует денежный поток, достаточный для выполнения всех своих текущих финансовых обязательств, обслуживания долга и финансирования капитальных затрат, в текущих обстоятельствах этого денежного потока не хватит, чтобы в период 2020-2022 годов выполнить все обязательства по погашению долга. В связи с этим мы обратились к нашим основным кредиторам с предложением перенести сроки погашения основного долга на более поздние периоды. Сейчас наши предложения рассматриваются банками, и мы рассчитываем в ближайшем будущем достичь договоренностей по данному вопросу

релиз

Мечел - мсфо 6 мес 2019г

- 15 августа 2019, 14:35

- |

Мечел – рсбу/ мсфо

Общий долг 31.12.2016г: 226,658 млрд руб/мсфо 578,053 млрд руб

Общий долг 31.12.2017г: 258,443 млрд руб/мсфо 563,260 млрд руб

Общий долг 31.12.2018: 270,346 млрд руб/мсфо 550,820 млрд руб

Общий долг 31.03.2019г: 274,775 млрд руб/ мсфо 545,021 млрд руб

Общий долг 30.06.2019г: 280,342 млрд руб/ мсфо 549,690 млрд руб

Выручка 2016г: 12,612 млрд руб/ мсфо 276,009 млрд руб

Выручка 6 мес 2017г: 4,322 млрд руб/ мсфо 149,384 млрд руб

Выручка 2017г: 5,995 млрд руб/ мсфо 299,113 млрд руб

Выручка 6 мес 2018г: 6,318 млрд руб/ мсфо 157,038 млрд руб

Выручка 2018г: 12,152 млрд руб/ мсфо 312,574 млрд руб

Выручка 6 мес 2019г: 9,831 млрд руб/ мсфо 153,326 млрд руб

Операционная прибыль — мсфо 6 мес 2018г: 32,641 млрд руб

Операционная прибыль — мсфо 2018г: 49,780 млрд руб

Операционная прибыль — мсфо 1 кв 2019г: 10,837 млрд руб

Операционная прибыль — мсфо 6 мес 2016г: 20,759 млрд руб

( Читать дальше )

Мечел - подписан долгосрочный контракт с Baosteel Resources (Китай)

- 09 августа 2019, 14:30

- |

Новый контракт будет действовать с сентября 2019 года по август 2020 года.

«Мечел» отгрузит подразделениям Baosteel Resources до 700 тыс. тонн коксующегося угля премиальных марок.

Основной объем продукции в рамках контракта будет направляться АО ХК «Якутуголь» – до 40 тыс. тонн ежемесячно.

Цена будет рассчитываться на ежемесячной основе.

релиз

Мечел - подписан долгосрочный контракт с Jiangsu Sha Steel Group (Китай) на 720 тыс. т угля

- 08 августа 2019, 17:24

- |

Новый контракт будет действовать с сентября 2019 года по август 2020 года.

В течение этого года в адрес Jiangsu Sha Steel отгрузят до 720 тыс. тонн премиального коксующегося угля, произведенного АО ХК «Якутуголь».

Поставка будет осуществляться преимущественно через входящее в Группу «Мечел» АО «Торговый порт Посьет».

Цена будет устанавливаться в соответствии с мировыми рыночными тенденциями.

Китайская компания также выразила готовность при необходимости проводить дополнительные закупки энергетического угля.

релиз

Мечел предложила - Сбербанку, ВТБ и Газпромбанку - отложить свои выплаты по кредитам на несколько лет

- 26 июля 2019, 18:47

- |

25.07.2019

«Мечел» предлагает банкам перенос сроков погашения долга с 2020–2024 годов на 2024–2026 годы, сообщили информагентства со ссылкой на зампреда правления Сбербанка Анатолия Попова. На конец первого квартала чистый долг «Мечел» без учета пеней, штрафов и долгосрочных финансовых обязательств составлял 411 млрд руб. при соотношении чистого долга и EBITDA 5,7х.

Подавляющая часть долга — 88% — приходится на госбанки, 8% — на ECA-кредиты. По состоянию на конец мая «Мечел» был должен Сбербанку, ВТБ и Газпромбанку (ГПБ) 347,5 млрд руб.

Размер ЕСА-кредитов составляет $460 млн. Существующего денежного потока не хватает, компания может платить только 30 млрд руб. ежегодно.

По словам господина Попова, Сбербанк «рассмотрит вопрос о реструктуризации после изучения финансовой модели компании и получения подтверждения от ВТБ и ГПБ предоставить аналогичные условия реструктуризации». В ВТБ заявили, что рассмотрят предложение «Мечел» в «рабочем порядке», пока компания обслуживает кредит по графику. ГПБ не получал официального предложения о реструктуризации, заявил представитель банка.

( Читать дальше )

Новости компаний — обзоры прессы перед открытием рынка

- 25 июля 2019, 09:11

- |

«Роснефти» вычитается за ОПЕК+. Госкомпания просит налоговых льгот за сокращение добычи

Как выяснил “Ъ”, «Роснефть» аргументирует необходимость налоговых льгот на 460 млрд руб. для своего Приобского месторождения тем, что понесла прямые потери из-за сделки ОПЕК+. Они выразились в том, что компания не добыла из-за ограничений 22 млн тонн нефти. Теперь «Роснефть», по данным “Ъ”, хочет ускорить выдачу льгот, чтобы они заработали задним числом уже с 2019 года, несмотря на противодействие Минфина. Минфин, Минэнерго и эксперты не согласны с тем, что отрасль понесла потери из-за сделки ОПЕК+, а аргументация «Роснефти» ставит вопрос о необходимости компенсаций и другим нефтяникам, сокращавшим добычу.

https://www.kommersant.ru/doc/4040858?from=main_3

Крупнейшие банки потратились на

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал