ММК

Россия рассматривает меры по увеличению доходной части бюджета от горнодобывающей промышленности после прекращения действий пошлин в 2022 году

- 12 июля 2021, 08:58

- |

С таким заголовков сегодня вышла статья на блумберг в продолжении тэзиса «Процесс перехода к зеленой энергетики не даст снять пошлины со сталеваров в 2021-2023 годах»

И рассуждениями вокруг статьи Правительство обсуждает повышение налогов на 400 млрд

Официальные лица сейчас обдумывают изменения в налогах на добычу полезных ископаемых, ставки которых, вероятно, связаны с ценами на сырье, так что сборы повышаются, когда это происходит на рынке, сказали люди, знакомые с этим вопросом, и просят не называть их имени, поскольку информация не является общедоступной. Это, вероятно, заменит экспортные пошлины с 2022 года, когда окончательное решение будет принято после парламентских выборов в сентябре. По их словам, еще могут быть обсуждены другие варианты получения прибыли от добычи полезных ископаемых.

«Регулирование рынка с помощью налога на добычу полезных ископаемых будет менее болезненным для металлургической промышленности и мирового рынка, поскольку оно может быть более предсказуемым», — сказал Кирилл Чуйко, аналитик BCS Global Markets. «Экспортная пошлина была неожиданной и повлияла на такие рынки, как алюминий, где надбавки к цене увеличились».

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Акции металлургов не уйдут выше апрельских максимумов - Атон-менеджмент

- 09 июля 2021, 20:25

- |

Сегодня мы наблюдаем более чем 3% рост – отскок с локальных минимумов. Вероятно, мы увидим рост в данных бумагах, но он будет ограниченным, скорее всего, достигнутыми в апреле максимумами. Поддержки со стороны дивидендов у компаний нет, так как отсечки по ним уже прошли, а размер будущего дивидендного потока под вопросом.Силантьева Анастасия

УК «Атон-менеджмент»

По предварительной оценке эффект от введения экспортных пошлин может составить 4% EBITDA у «Северстали», 3% – у ММК, и 8% – у НЛМК. Сейчас ценам на сырьевые товары металлургов оказывает поддержку рост мирового спроса на фоне возобновления торговли, пополнения запасов, наличия отложенных заказов, а также перебои в поставках. Но до конца года пик по ценам на товарных рынках, возможно, будет пройден, на что указывает появление негативного кредитного импульса в Китае, что служит индикатором – предвестником замедления мирового спроса на товарных рынках.

Акции металлургов получили прививку от падения

- 09 июля 2021, 19:13

- |

В ходе рассмотрения дела Федеральной антимонопольной службой о монопольно высоких ценах, металлурги получили удар коленом по ягодицам, что вылилось в боль от падения акций.

Металлурги, взявшись за руки, дружно спикировали вниз, теряя в среднем 20% стоимости:

( Читать дальше )

Акции НЛМК, Северстали и ММК показывают сильный восстановительный рост - Финам

- 09 июля 2021, 18:47

- |

Мы полагаем, что риски и потери, связанные с экспортными пошлинами, после коррекции уже учтены в ценах. Однако – жизнь продолжается. Уже совсем скоро металлурги начнут раскрывать результаты производственной деятельности за второй квартал, где покажут рост объемов производства и продаж. А уже в конце июля НЛМК, «Северсталь» и ММК опубликуют квартальную финансовую отчетность. И это будет самая сильная квартальная отчетность за многие годы, чему порукой высокие мировые цены на прокат, рост объемов экспорта и благоприятный курс рубля. Инвесторы вправе рассчитывать на солидные дивиденды по итогам второго квартала. Это должно поддержать динамику стоимости акций металлургических компанийКалачев Алексей

ФГ «Финам»

Процесс перехода к зеленой энергетики не даст снять пошлины со сталеваров в 2021-2023 годах

- 09 июля 2021, 09:39

- |

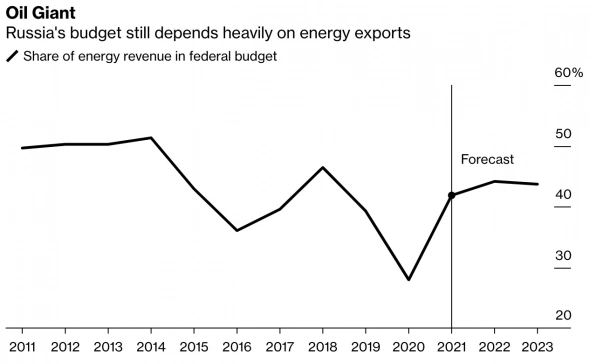

Так как нефтегазовая промышленность приносит более 40% государственных доходов, а в связи с переходом на зеленую энергетику в ЕС и вводом програничного углеродного налога (Carbon Border Adjustment Mechanism, или CBAM), что будет стоить для России $9,7 млрд в год, так же по оценкам Министерства энергетики нефтянка потеряет в доходах $4 млрд.

Что скажется на доходах бюджета 4*76*0,5 ~ — 152 млрд руб. в 2021-2023 годах

Это как раз соответствует объемам изъятия 160 млрд руб. через пошлины у металлургов

Так как других источников роста дохода нет и не предвидится, то у правительства не будет альтернатив пошлинам на металлы.

Источник Блумберг

Есть и другая оценка

Консалтинговые агентства давали шокирующие оценки эффекта на Россию: KPMG оценила эффект в базовом сценарии в среднем €5,5 млрд в год.

( Читать дальше )

ММК: обзор рынка стали (тезисы)

- 08 июля 2021, 18:29

- |

🔸 Цены на железную руду после небольшой коррекции в середине второго квартала вновь демонстрируют рост. Во второй половине лета цены могут вновь скорректироваться, на фоне заявления китайских властей о недопустимости столь резкого скачка цен на металлопрокат и железную руду.

🔸 Цены на коксующийся уголь сейчас также демонстрируют рост, однако это во многом вызвано спекулятивными факторами, поскольку предложение превышает спрос. Коррекция цен неизбежна, весь вопрос во времени.

🔸 Если в ближайшие месяцы мы увидим хорошую коррекцию цен на металлопрокат, то рентабельность многих китайских металлургических заводов будет стремиться к нулю. Этот процесс может вынудить их сократить объем закупок железной руды и коксующего угля, что в свою очередь усилит снижение цен на это сырьё.

( Читать дальше )

Анализ рынка 7.07.2021 / Волатильность вернулась. Сырье охлаждается.

- 07 июля 2021, 09:00

- |

Так ли хороша Северсталь?

- 06 июля 2021, 17:38

- |

Из трех крупных металлургических предприятий России торгующихся на бирже, больше всего «хвалят» Северсталь, в основном за высокую див. доходность, рентабельность по EBITDA и почти полную обеспеченность сырьем.

Возьмем данные за последние периоды и проверим кто лидер из тройки Северсталь, ММК, НЛМК.

Если сравнить 3 компании по фактической дивидендной доходности за последние 4 года, то на 1 месте Северсталь, 2 НЛМК, 3 у ММК. Разница между первым и третьим местом почти 2,5%, т. е. Северсталь справедливо подтверждает свое лидерство.

Однако, изучив отчетность можно заметить, что Северсталь и НЛМК, платили часть дивидендов в долг, так у компании из Череповца за период 2017-2020 год, чистый долг вырос на 88,39 млрд. рублей, у НЛМК на 94,7.

Если уберем из расчета рост долга, т. е. допустим такую ситуацию, что компания не увеличивает долг ради выплаты дивидендов, а использует только те средства, которые есть в наличии, то увидим что Северсталь уже не будет лидером, а НЛМК опуститься на 3 место .

( Читать дальше )

Анализ рынка 06.07.2021 / Нефть, Газ, налоги и бумаги РФ и сделки

- 06 июля 2021, 09:04

- |

ММК меньше всех пострадает от введения новых пошлин на экспорт - Кит Финанс Брокер

- 05 июля 2021, 21:16

- |

Акции НОВАТЭКа двигаются вслед за ценами на газ. С апреля 2021 г. цены на натуральный газ выросли почти на 50%. Сильная положительная динамика цен на газ обусловлена аномальной жарой в Европе и России, а также ограниченным предложением на рынке. Ограничения появились в результате отказа Газпрома увеличить поставки газа через Украину и снижения поставок СПГ в Европу из-за перенаправления их в Азию.

Мы считаем, что рост цен на газ может спровоцировать аналогичный рост цен на СПГ. Также снижение поставок газа по газопроводам может привести к перенаправлению партий СПГ из Азии обратно в Европу. А это положительно скажется на финансовых результатах НОВАТЭКа по итогам 2021 г., рекомендуем держать акции компании.

Хуже рынка себя чувствовали акции чёрной и цветной металлургии из-за пошлиной и налоговой нагрузки. Во второй половине этой неделе ФАС рассмотрит дела в отношении металлургов, при положительном исходе, акции компаний могут показать отскок цен.

Кроме этого в понедельник стало известно, что в правительстве РФ обсуждают введение донастройки налогов на 2022-2024 годы, которая будет ежегодно приносить в бюджет 400 млрд руб.

Несмотря на это, мы по-прежнему делаем ставку на акции ММК, так как 77% выручки по данным отчёта за I кв. 2021 г. по МСФО приходится на Россию и страны СНГ. В связи с этим, ММК меньше всех пострадает от введения новых пошлин на экспорт. Ждём сильные финансовые результаты ММК за II кв. 2021 г. по МСФО. Целевой ориентир по акциям – 68 руб.Баженов Дмитрий

«Кит Финанс Брокер»

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал