ММК

Новостной шум: Северсталь, Полюс, ММК, Полиметалл

- 22 октября 2020, 23:25

- |

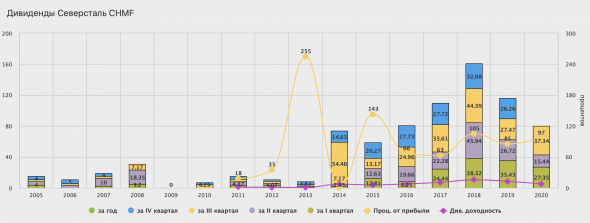

Финансовые результаты Северстали за III кв. 2020 г. по МСФО. Выручка компании снизилась на 11% по сравнению с аналогичным периодом прошлого года – до $1,8 млрд, чистая прибыль упала на 66% – до $167 млн. Слабые результаты обусловлены снижением цен реализации и уменьшением объемов продаж стальной продукции. При этом, FCF металлурга вырос на фоне снижение оборотного капитала, что в свою очередь позволило компании увеличить дивиденды.

Дивиденды Северстали за III кв. 2020 г. Совет директоров компании рекомендовал выплатить дивиденды за прошедший квартал в размере 37,34 руб. на акцию. Текущая квартальная дивидендная доходность составляет 3,7%. Дата закрытия реестра для получения дивидендов назначена на 8 декабря 2020 г.

Финансовые результаты ММК за III кв. 2020 г. по МСФО. Выручка металлурга за прошедший квартал сократилась на 22% по сравнению с аналогичным периодом прошлого года – до $1,5 млрд. Чистая прибыль рухнула на 62% – до $101 млн. Финпоказатели продолжают снижение год к году на фоне слабых

( Читать дальше )

- комментировать

- Комментарии ( 4 )

Металлы и добыча. Проверяем тезис о недоинвестировании - Атон

- 22 октября 2020, 21:19

- |

• Мы представляем «коэффициент реинвестирования», который рассчитываем как отношение капзатрат к EBITDA – за 2020-22П средний показатель по сектору составил 42% (+3 пп против средней за 2017-19).

• Это всего на 6 пп ниже, чем у мировых отраслевых аналогов, а значит тезис о «недоинвестировании» представляется не совсем корректным. Однако у других секторов в России (нефть и газ, электроэнергетика) показатель намного выше – 63-64%.

( Читать дальше )

ММК может остаться в индексе MSCI Russia благодаря рекордным дивидендам - Открытие Брокер

- 22 октября 2020, 18:53

- |

Что касается перспектив, то компания рассчитывает, что отложенный спрос со стороны строительной отрасли вкупе с государственными мерами по стимулированию экономики окажут положительное влияние на объемы продаж в 4 квартале 2020 года. Плюс на полную мощность выйдет стан 2500. Цены на внутреннем рынке в IV квартале ожидаются на уровне предыдущего на фоне стабилизации цен на горячекатаные рулоны в бассейне Черного моря".

Совет директоров рекомендовал выплату дивидендов за 3 квартал 2020 года в размере 2,391 рубля на одну обыкновенную акцию, что соответствует 100% от свободного денежного потока за 3 квартал. В настоящий момент дивидендная доходность ММК из расчета всех выплаченных за последние 12 месяцев дивидендов составляет 11,97% (12-месячная дивидендная доходность).Павлов Алексей

«Открытие Брокер»

ММК: финансовые результаты за III кв. 2020 г. по МСФО. Рекордные дивиденды

- 22 октября 2020, 18:35

- |

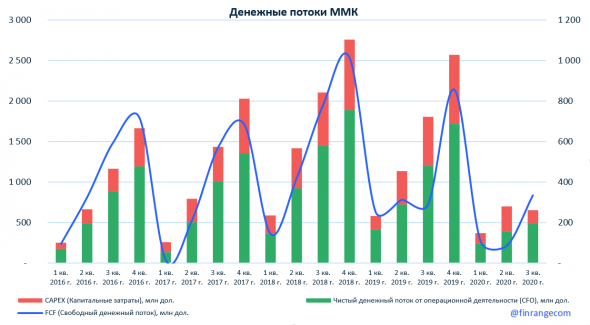

ММК опубликовала финансовые результаты за III кв. 2020 г. по МСФО. Выручка металлурга за прошедший квартал сократилась на 22% по сравнению с аналогичным периодом прошлого года – до $1,5 млрд. Чистая прибыль рухнула на 62% – до $101 млн. Финпоказатели продолжают снижение год к году на фоне слабых операционных результатов и расходов по курсовым разницам в размере $82 млн.

Несмотря на слабые продажи, свободный денежный поток компании увеличился на 16% по сравнению с аналогичным периодом прошлого года – до $335 на фоне снижения капитальных затрат на 74% год к году. Таким образом, исходя из текущей дивидендной политики компании, которую совет директоров одобрил в конце 2019 г., ММК направила на дивиденды 100% от FCF.

( Читать дальше )

ММК - Прибыль мсфо 9 мес 2020г: $291 млн (-62% г/г); Прибыль рсбу 9 мес 26,289 млрд руб (-49% г/г)

- 22 октября 2020, 13:30

- |

11 174 330 000 обыкновенных акций

www.mmk.ru/corporate_governance/internal_documents/index.php

Капитализация на 22.10.2020г: 415,852 млрд руб

Общий долг на 31.12.2017г: 119,368 млрд руб/ мсфо 139,792 млрд руб

Общий долг на 31.12.2018г: 140,440 млрд руб/ мсфо 152,639 млрд руб

Общий долг на 31.12.2019г: 147,734 млрд руб/ мсфо 171,137 млрд руб

Общий долг на 30.06.2020г: 131,084 млрд руб/ мсфо 158,791 млрд

Общий долг на 30.09.2020г: 160,161 млрд руб/ мсфо $2,362 млрд

Выручка 2017г: 392,782 млрд/ мсфо 439,972 млрд руб

Выручка 9 мес 2018г: 345,057 млрд/ мсфо $6,252 млрд

Выручка 2018г: 458,218 млрд/ мсфо 514,556 млрд руб

Выручка 9 мес 2019г: 337,794 млрд/ мсфо $5,844 млрд

Выручка 2019г: 434,869 млрд/ мсфо 489,742 млрд руб

Выручка 1 кв 2020г: 97,413 млрд руб/ мсфо $1,710 млрд

Выручка 6 мес 2020г: 175,922 млрд/ мсфо 204,158 млрд руб

Выручка 9 мес 2020г: 271,296 млрд/ мсфо $4,543 млрд

Прибыль 9 мес 2017г: 49,100 млрд руб/ Прибыль мсфо $814 млн

Прибыль 2017г: 67,300 млрд руб/ Прибыль мсфо 69,429 млрд руб

( Читать дальше )

Дивиденды металлургов 💰

- 22 октября 2020, 13:08

- |

Большая тройка металлургов России представила свои финансовые результаты за 3 квартал и 9 месяцев 2020 года. К разбору отчетности мы вернемся чуть позже в отдельных статьях, а пока хочу подбить итоги рекомендованных дивидендов и дать краткую сводку по цифрам.

Северсталь

— По итогам 3 квартала будут выплачены дивиденды в размере 37,34 рубля на акцию.

— Последний день для получения дивидендов — 4 декабря 2020 года.

— Текущая доходность составляет 3,6%.

— С учетом уже выплаченных 42,79 рублей, доходность за 9 месяцев составляет 8,1%

— Предполагаемая годовая доходность может превысить 10,6%

НЛМК

— По итогам 3 квартала будут выплачены дивиденды в размере 6,43 рубля на акцию.

— Последний день для получения дивидендов — 25 декабря 2020 года.

— Текущая доходность составляет 3,7%.

— С учетом уже выплаченных 7,96 рублей, доходность за 9 месяцев составляет 8,7%

( Читать дальше )

ММК снизила план по капзатратам на 20 г

- 22 октября 2020, 12:13

- |

В феврале текущего года компания планировала капзатраты в 2020 году на уровне $900 млн, однако в конце апреля сократила план примерно на 20%.

Гендиректор ММК Павел Шиляев:

Мы ожидаем, что общий размер капитальных затрат по итогам года составит около 700 миллионов долларов. Коррекция относительно плана, озвученного ранее, в основном обусловлена переносом сроков строительства новой коксовой батареи и части других четырех проектов, а также девальвацией национальной валюты, так как большая часть наших капитальных затрат выражена в рублях

На следующий год мы ожидаем capex около $1 млрд

источник

источник

Дивиденды ММК за 9 мес 2,391 рубля

- 22 октября 2020, 10:22

- |

Совет директоров предложил установить дату, на которую определяются лица, имеющие право на получение дивидендов за 3 квартал отчетного года – 14 января 2021 года на конец операционного дня.

ВОСА — 25 декабря 2020 года

закр реестра ВОСА — 30 ноября 2020 года

сообщение

Значимых драйверов для дальнейшего роста акций Северстали и НЛМК пока нет - Фридом Финанс

- 22 октября 2020, 10:20

- |

Консенсус-прогноз предполагает, что выручка составила около $1565 млн, EBITDA достигла $350 млн, а прибыль — $150 млн. Снижение продаж в отчетном периоде обусловлено преимущественно падением объемов производства из-за ремонта доменной печи. В четвертом квартале выпуск продукции может сократиться на фоне сезонных колебаний.

Северсталь (-0,22%) опубликует финансовые результаты за третий квартал.

Консенсус-прогноз закладывает выручку на уровне около $1900 млн, EBITDA на отметке $630 млн, а прибыль в размере $375 млн. Котировки компании на максимуме за год. Северсталь на сегодня уступает в капитализации НЛМК.

По нашему мнению, акции обоих гигантов достигли целевых уровней и в текущем квартале значимых драйверов для дальнейшего роста не просматривается. Однако эти бумаги будут выглядеть лучше рынка на фоне высокой финансовой устойчивости и дивидендов.Ващенко Георгий

ИК «Фридом Финанс»

Чистая прибыль ММК за 9 мес снизилась на 62% г/г до $291 млн

- 22 октября 2020, 10:12

- |

Ключевые результаты за 3 квартал 2020 года:

- Выручка Группы ММК выросла к прошлому кварталу на 23,4% и составила $1 565 млн, отражая увеличение объемов продаж на фоне восстановления деловой активности и роста цен на сталь в связи с улучшением рыночной конъюнктуры в России и в мире.

- EBITDA за квартал составила $350 млн, увеличившись к уровню прошлого квартала на 54,9%. Такой рост обусловлен улучшением рыночной конъюнктуры в 3 квартале и существенным ростом продаж на более маржинальный внутренний рынок. Рентабельность по EBITDA выросла на 4,6 п.п. до 22,4%.

- Чистая прибыль, несмотря на девальвацию рубля в 3 квартале, выросла на 75,9% и составила $102 млн.

- Свободный денежный поток за квартал значительно вырос и составил $335 млн. Положительное влияние на денежный поток оказало увеличение объемов продаж в совокупности с ростом показателей рентабельности, а также эффективная работа менеджмента в части снижения оборотного капитала на фоне благоприятной конъюнктуры внутреннего рынка.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал