SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

ММК

Акции Северстали обладают потенциалом роста в 32% до 1151 рубля за бумагу - ITI Capital

- 22 октября 2019, 19:47

- |

Инвестидея «Северсталь»: +44% до конца 2020 года. Текущая цена: 873 руб. Целевая цена: 1151 руб. Потенциал роста: 32% Полная доходность: 44% (c учетом дивидендов). Горизонт инвестиций: до конца 2020 г.

Цена акций «Северстали» с начала октября опустилась до минимума с 9 апреля 2018 г., когда были объявлены санкции США против «РУСАЛа». Несмотря на снижение цен на сталь, мы считаем коррекцию акций «Северстали» в последние два месяца чрезмерной и видим потенциал роста до 1151 руб./акция (+32% к текущему уровню) до конца 2020 г. Текущая цена предполагает 25%-ное снижение EBITDA в 2020 г., что неоправданно исходя из нашей оценки.

Позитивными факторами для инвесторов остаются высокие дивидендные выплаты Северстали (ожидаемая годовая дивидендная доходность – 12%) и устойчивая бизнес-модель компании, позволяющая гибко реагировать на изменения конъюнктуры на рынке благодаря вертикальной интеграции.

Дополнительные триггеры роста:

• 7 ноября «Северсталь» проведет день инвестора, в рамках которого менеджмент планирует уточнить прогнозы на следующий год и обновить результаты выполнения стратегических целей в текущем году, что может повысить доверие инвесторов к фундаментально привлекательным акциям компании.

( Читать дальше )

Цена акций «Северстали» с начала октября опустилась до минимума с 9 апреля 2018 г., когда были объявлены санкции США против «РУСАЛа». Несмотря на снижение цен на сталь, мы считаем коррекцию акций «Северстали» в последние два месяца чрезмерной и видим потенциал роста до 1151 руб./акция (+32% к текущему уровню) до конца 2020 г. Текущая цена предполагает 25%-ное снижение EBITDA в 2020 г., что неоправданно исходя из нашей оценки.

Позитивными факторами для инвесторов остаются высокие дивидендные выплаты Северстали (ожидаемая годовая дивидендная доходность – 12%) и устойчивая бизнес-модель компании, позволяющая гибко реагировать на изменения конъюнктуры на рынке благодаря вертикальной интеграции.

Дополнительные триггеры роста:

• 7 ноября «Северсталь» проведет день инвестора, в рамках которого менеджмент планирует уточнить прогнозы на следующий год и обновить результаты выполнения стратегических целей в текущем году, что может повысить доверие инвесторов к фундаментально привлекательным акциям компании.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

Лучше конкурентов отчитался ММК, аутсайдером вновь стал НЛМК - Промсвязьбанк

- 16 октября 2019, 15:26

- |

Продажи НЛМК в 3 квартале упали на 6%, у ММК выросли на 1,4%.

Группа ММК в III квартале 2019 года произвела 3,19 млн тонн стали, что на 3,3% выше уровня II квартала (3,09 млн тонн). Продажи товарной металлопродукции выросли в прошлом квартале по сравнению со II кварталом на 1,4% и составили 2,89 млн тонн. Группа НЛМК в III квартале 2019 года произвела 3,73 млн тонн стали, что на 6% ниже аналогичного показателя кварталом ранее. Продажи в прошлом квартале упали также на 6% ко II кварталу, до 4 млн тонн.

Группа ММК в III квартале 2019 года произвела 3,19 млн тонн стали, что на 3,3% выше уровня II квартала (3,09 млн тонн). Продажи товарной металлопродукции выросли в прошлом квартале по сравнению со II кварталом на 1,4% и составили 2,89 млн тонн. Группа НЛМК в III квартале 2019 года произвела 3,73 млн тонн стали, что на 6% ниже аналогичного показателя кварталом ранее. Продажи в прошлом квартале упали также на 6% ко II кварталу, до 4 млн тонн.

Лучше конкурентов отчитался ММК, который благодаря стабильному спросу на внутреннем рынке и снижению готовой продукции на складах, в третьем квартале смог нарастить производство и продажи. Аутсайдером в связи с продолжением проведения ремонтов в третьем квартале вновь стал НЛМК. В целом, операционные результаты компаний отражают слабость спроса на сталелитейную продукцию на внешних рынках, что подтверждается продолжением снижения экспортных продаж. Мы расцениваем операционные результаты российских металлургов по итогам 3кв. и 9М 2019г. как умеренно-негативные и не ждем хорошей динамики финансовых показателей. См. подробнее в обзоре ПСБ Аналитика & Стратегия.Промсвязьбанк

Операционные результаты ММК позволяют рассчитывать на хорошую финотчетность за 3 квартал - Sberbank CIB

- 16 октября 2019, 13:56

- |

ММК опубликовал операционные результаты за 3К19, продемонстрировав небольшое повышение объемов продаж по сравнению с 2К19 и минимальное снижение средней цены реализации. Мы ожидаем EBITDA на 7% выше показателя 2К19, на уровне $530 млн на фоне снижения себестоимости вследствие падения цен на уголь (при рентабельности 27%), и хорошие свободные денежные потоки после выплаты процентов, $250 млн (доходность 4%) за счет высвобождения оборотного капитала. Мы ожидаем коэффициента дивидендных выплат 100% от свободных денежных потоков после выплаты процентов, что соответствует дивидендной политике.

Небольшое увеличение продаж с уровней 2К19 обусловлено внутренним спросом. Продажи готовой продукции выросли на 1,4% по сравнению с 2К19 до 2,9 млн т в 3К19, чему способствовало повышение на 7% продаж горячекатаного проката. Реализация сортового проката увеличилась на 4,1% благодаря высокому спросу на прокат строительного назначения. Доля продукции с высокой добавленной стоимостью немного уменьшилась, на 1 п. п. по сравнению с 2К19 до 49% в 3К19, тогда как доля продаж на внутреннем рынке достигла 91%, поставив очередной рекорд. Средняя цена реализации снизилась на 1,4% с уровней 2К19, отстав от индикативных цен на горячекатаный и холоднокатаный прокат на внутреннем рынке вследствие небольшого ухудшения ассортимента продаж и снижения цен на продукцию с высокой добавленной стоимостью.

( Читать дальше )

Небольшое увеличение продаж с уровней 2К19 обусловлено внутренним спросом. Продажи готовой продукции выросли на 1,4% по сравнению с 2К19 до 2,9 млн т в 3К19, чему способствовало повышение на 7% продаж горячекатаного проката. Реализация сортового проката увеличилась на 4,1% благодаря высокому спросу на прокат строительного назначения. Доля продукции с высокой добавленной стоимостью немного уменьшилась, на 1 п. п. по сравнению с 2К19 до 49% в 3К19, тогда как доля продаж на внутреннем рынке достигла 91%, поставив очередной рекорд. Средняя цена реализации снизилась на 1,4% с уровней 2К19, отстав от индикативных цен на горячекатаный и холоднокатаный прокат на внутреннем рынке вследствие небольшого ухудшения ассортимента продаж и снижения цен на продукцию с высокой добавленной стоимостью.

( Читать дальше )

Ориентация ММК на внутренний рынок является его преимуществом - Атон

- 16 октября 2019, 11:55

- |

MMK: нейтральные операционные результаты за 3К19

Продажи готовой продукции увеличились на 1.4% кв/кв до 2 897 тыс т. Объем производства угольного концентрата вырос на 29.2% кв/кв и достиг 629 тыс т, в то время как производство железной руды сократилось на 11.4% кв/кв до 646 тыс т. Производство стали выросло на 3.3% кв/кв до 3 194 тыс т, отстав от производства чугуна, которое выросло на 4.4% кв/кв благодаря завершению реконструкции доменной печи №7 — это позволило ММК сократить долю металлического лома в шихте. Средняя цена реализации стали снизилась на 1.5% кв/кв до $616/т вследствие значительной коррекции мировых цен на сталь. Цены на листовой прокат остались на прежнем уровне ($551/т), опережая бенчмарки (HRC Black Sea -3.9% за 3К19), что говорит о высокой премии на внутреннем рынке. Менеджмент компании ожидает, что сезонное снижение деловой активности и значительная коррекция мировых цен на сталь окажет давление на результаты компании в 4К19.

Продажи готовой продукции увеличились на 1.4% кв/кв до 2 897 тыс т. Объем производства угольного концентрата вырос на 29.2% кв/кв и достиг 629 тыс т, в то время как производство железной руды сократилось на 11.4% кв/кв до 646 тыс т. Производство стали выросло на 3.3% кв/кв до 3 194 тыс т, отстав от производства чугуна, которое выросло на 4.4% кв/кв благодаря завершению реконструкции доменной печи №7 — это позволило ММК сократить долю металлического лома в шихте. Средняя цена реализации стали снизилась на 1.5% кв/кв до $616/т вследствие значительной коррекции мировых цен на сталь. Цены на листовой прокат остались на прежнем уровне ($551/т), опережая бенчмарки (HRC Black Sea -3.9% за 3К19), что говорит о высокой премии на внутреннем рынке. Менеджмент компании ожидает, что сезонное снижение деловой активности и значительная коррекция мировых цен на сталь окажет давление на результаты компании в 4К19.

Производственные показатели и цены реализации ММК были стабильными кв/кв и соответствовали нашим ожиданиям. ММК занимает выгодную позицию благодаря своей ориентации на внутренний рынок и подверженности местным ценовым премиям на сталь. Тем не менее, мы сохраняем осторожность в сталелитейном секторе, видя сильное давление от падения мировых бенчмарков. Сейчас MMK торгуется с консенсус-мультипликатором 3.1x EV/EBITDA 2019П с существенным 26%-м дисконтом к российскому стальному сектору, что преимущественно объясняется ее более низкой ликвидностью и подверженностью влиянию Турции.Атон

Результаты металлургов отражают слабость спроса на сталелитейную продукцию на внешних рынках - Промсвязьбанк

- 15 октября 2019, 19:06

- |

Крупнейшие российские производители стали опубликовали умеренно негативные операционные результаты по итогам 3кв. и 9М 2019г. Операционные данные свидетельствуют о том, что финансовые показатели компаний вряд ли покажут хорошую динамику. Не только из-за снижения продаж, но и своего фокуса помимо РФ на рынки ЕС и США, наиболее уязвимо выглядит НЛМК.

Лучше конкурентов отчитался ММК, который благодаря стабильному спросу на внутреннем рынке и снижению готовой продукции на складах, в третьем квартале смог нарастить производство (+3,3% кв./кв.) и продажи (+1,4%). Незначительные изменения коснулись «Северстали» (выплавка: -1%, продажи: 0%) – здесь сказалась продажа завода в Балаково. Аутсайдером в связи с продолжением проведения ремонтов доменного и конверторного производства в третьем квартале вновь стал НЛМК, где производство и продажи упали на 6%.

В целом, операционные результаты компаний отражают слабость спроса на сталелитейную продукцию на внешних рынках, что подтверждается продолжением снижения экспортных продаж, которое наиболее заметно у НЛМК. Так, доля продаж на российский рынок для «Северстали» и НЛМК находится на максимальных уровнях в 67% и 43% соответственно. При этом рост продаж на рынке РФ наблюдался в основном в сегменте низкого передела, в частности листового проката, тогда как по остальным позициям было зафиксировано преимущественно снижение, что отразилось на падении доли продукции с высокой добавленной стоимостью у «Северстали» и ММК. Также после активного роста во 2 кв. на фоне форсирования строительными компаниями реализации проектов в преддверии изменения законодательства спрос на сортовой прокат снизился. Его продажи в 3 кв. упали у всех металлургов, наиболее существенным оказалось снижение у «Северстали» (-27% кв./кв.).

( Читать дальше )

Лучше конкурентов отчитался ММК, который благодаря стабильному спросу на внутреннем рынке и снижению готовой продукции на складах, в третьем квартале смог нарастить производство (+3,3% кв./кв.) и продажи (+1,4%). Незначительные изменения коснулись «Северстали» (выплавка: -1%, продажи: 0%) – здесь сказалась продажа завода в Балаково. Аутсайдером в связи с продолжением проведения ремонтов доменного и конверторного производства в третьем квартале вновь стал НЛМК, где производство и продажи упали на 6%.

В целом, операционные результаты компаний отражают слабость спроса на сталелитейную продукцию на внешних рынках, что подтверждается продолжением снижения экспортных продаж, которое наиболее заметно у НЛМК. Так, доля продаж на российский рынок для «Северстали» и НЛМК находится на максимальных уровнях в 67% и 43% соответственно. При этом рост продаж на рынке РФ наблюдался в основном в сегменте низкого передела, в частности листового проката, тогда как по остальным позициям было зафиксировано преимущественно снижение, что отразилось на падении доли продукции с высокой добавленной стоимостью у «Северстали» и ММК. Также после активного роста во 2 кв. на фоне форсирования строительными компаниями реализации проектов в преддверии изменения законодательства спрос на сортовой прокат снизился. Его продажи в 3 кв. упали у всех металлургов, наиболее существенным оказалось снижение у «Северстали» (-27% кв./кв.).

( Читать дальше )

ММК - общие продажи товарной продукции за 9 мес. -2,2% г/г

- 15 октября 2019, 11:30

- |

Показатели 9 мес. 2019 г. к 9 мес. 2018 г.

Прогноз

Менеджмент компании ожидает, что сезонное замедление деловой активности в совокупности со значительной коррекцией мировых цен на сталь будут оказывать давление на показатели Группы ММК в 4 кв. 2019 г.

Влияние данных негативных факторов будет частично компенсировано повышением операционной эффективности и высокой загрузкой агрегатов, производящих высокомаржинальную продукцию.

релиз

- Общие продажи товарной продукции по Группе ММК за 9 мес. 2019 г. составили 8 535 тыс. тонн, снизившись к аналогичному периоду прошлого года на 2,2%.

- По Группе ММК продажи продукции HVA за 9 мес. 2019 г. составили 4 181 тыс. тонн (+2,6% к 9 мес. 2018 г.). Доля такой продукции в общем объеме реализации выросла до 49,0%.

- Производство угольного концентрата ММК-Уголь за 9 мес. 2019 г. составило 1 893 тыс. тонн, снизившись на 14,8% к уровню прошлого года.

Прогноз

Менеджмент компании ожидает, что сезонное замедление деловой активности в совокупности со значительной коррекцией мировых цен на сталь будут оказывать давление на показатели Группы ММК в 4 кв. 2019 г.

Влияние данных негативных факторов будет частично компенсировано повышением операционной эффективности и высокой загрузкой агрегатов, производящих высокомаржинальную продукцию.

релиз

Мы актуализировали модель ММК и проанализировали историческое поведение внутренних и экспортных цен на плоский прокат

- 14 октября 2019, 16:34

- |

Проведенный анализ дал позитивные результаты, что укрепило нашу уверенность в высоком потенциале роста. Мы оцениваем потенциал роста цены акции до персонального исторического мультипликатора в 20%.

Компания имеет низкий EV / LTM Ebitda мультипликатор 3.0x. Несмотря на падение цен на внешнем рынке, цены на внутреннем рынке остаются на высоких уровнях.

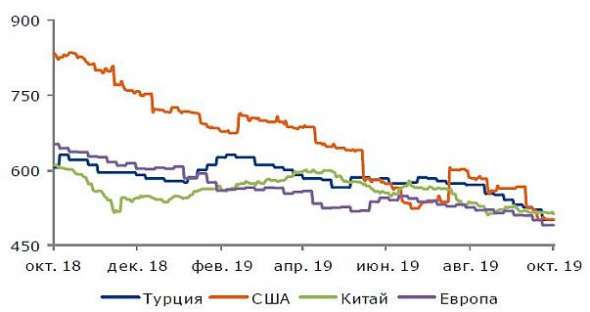

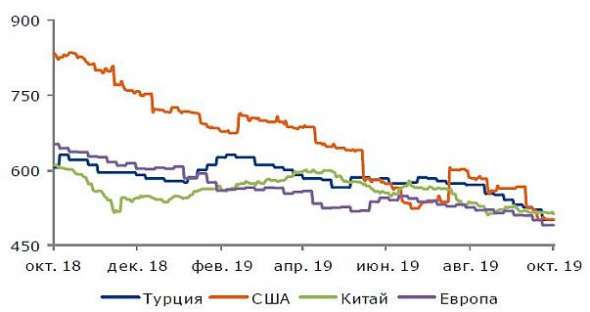

Причина анализа поведения цен: за период с конца 2018 года по настоящее время на рынке плоского проката сложилась ситуация, при которой экспортные цены на прокат заметно снизились в цене. Текущие цены на 19% и 15% ниже уровня 4к18 для горячекатаного (ГКП) и холоднокатаного (ХКП) проката соответственно, в то время как внутренние цены от 4к18 выросли на 8% и 6% соответственно:

( Читать дальше )

Компания имеет низкий EV / LTM Ebitda мультипликатор 3.0x. Несмотря на падение цен на внешнем рынке, цены на внутреннем рынке остаются на высоких уровнях.

Причина анализа поведения цен: за период с конца 2018 года по настоящее время на рынке плоского проката сложилась ситуация, при которой экспортные цены на прокат заметно снизились в цене. Текущие цены на 19% и 15% ниже уровня 4к18 для горячекатаного (ГКП) и холоднокатаного (ХКП) проката соответственно, в то время как внутренние цены от 4к18 выросли на 8% и 6% соответственно:

( Читать дальше )

Покупка ММК и Мосбиржа

- 14 октября 2019, 12:55

- |

У нас вышел традиционный еженедельный обзор финансовых рынков, ознакомиться с ним можно тут

Сейчас мы расскажем вам об актуальных торговых рекомендациях этой недели.

Покупка ММК

Российский металлургический сектор сейчас находится не в самом лучшем состоянии – из-за ослабления спроса на мировом рынке и стагнации цен на готовую продукцию наблюдается ухудшение финансовых показателей, особенно в сравнении с рекордным во многих отношениях прошлым годом. Действительно, мы ухудшили прогноз по итоговой чистой прибыли и свободному денежному потоку на 2019 год, а значит, и дивиденды будут меньше, чем за 2018 год, однако акции реагируют на ухудшение показателей сильнее, чем следовало бы, поэтому потенциал для спекулятивного роста в масштабе ближайших недель имеется. В пользу этого говорит как локальный рост интереса инвесторов к акциям «металлургов», так и позитивные новости относительно торговых переговоров. С другой стороны, нужно признать, что конкуренция на мировом рынке остается довольно высокой, поэтому фактором роста может стать увеличение продаж на внутреннем рынке. Сама компания также акцентирует свое внимание на этом, отмечая оживление спроса на продукцию в РФ во 2 и 3 кв. 2019. Мы предполагаем, что реализация национальных проектов в перспективе также приведет к большей востребованности металлов группы. Помимо этого, ММК придерживается ориентации на инвесторов и планирует держать планку по выплате дивидендов, в частности, за 2 кв. 2019 выплата составила 200% от свободного денежного потока за период. Считаем, что среднесрочные перспективы ММК сейчас неочевидны, в ближайшие дни будут представлены операционные и финансовые результаты 3 кв., что даст больше информации о текущем положении дел, при этом спекулятивно бумаги интересны и могут продолжить рост от текущих уровней.

( Читать дальше )

Сейчас мы расскажем вам об актуальных торговых рекомендациях этой недели.

Покупка ММК

Российский металлургический сектор сейчас находится не в самом лучшем состоянии – из-за ослабления спроса на мировом рынке и стагнации цен на готовую продукцию наблюдается ухудшение финансовых показателей, особенно в сравнении с рекордным во многих отношениях прошлым годом. Действительно, мы ухудшили прогноз по итоговой чистой прибыли и свободному денежному потоку на 2019 год, а значит, и дивиденды будут меньше, чем за 2018 год, однако акции реагируют на ухудшение показателей сильнее, чем следовало бы, поэтому потенциал для спекулятивного роста в масштабе ближайших недель имеется. В пользу этого говорит как локальный рост интереса инвесторов к акциям «металлургов», так и позитивные новости относительно торговых переговоров. С другой стороны, нужно признать, что конкуренция на мировом рынке остается довольно высокой, поэтому фактором роста может стать увеличение продаж на внутреннем рынке. Сама компания также акцентирует свое внимание на этом, отмечая оживление спроса на продукцию в РФ во 2 и 3 кв. 2019. Мы предполагаем, что реализация национальных проектов в перспективе также приведет к большей востребованности металлов группы. Помимо этого, ММК придерживается ориентации на инвесторов и планирует держать планку по выплате дивидендов, в частности, за 2 кв. 2019 выплата составила 200% от свободного денежного потока за период. Считаем, что среднесрочные перспективы ММК сейчас неочевидны, в ближайшие дни будут представлены операционные и финансовые результаты 3 кв., что даст больше информации о текущем положении дел, при этом спекулятивно бумаги интересны и могут продолжить рост от текущих уровней.

( Читать дальше )

ДТС №3: Как заработать на дивидендах ММК

- 12 октября 2019, 19:04

- |

ДТС №3: Как заработать на дивидендах ММК

Введение

В пятницу 11.10.2019 последний день с дивидендами торговались акции и ММК (MAGN). Уже в понедельник 14.10.2019 мы увидим дивидендный гэп в этих акциях.

Не так давно я описал три дивидендных стратегии, которыми пользуюсь уже не один год. Вот ссылки на подробное описание этих стратегий:

- Как заработать на дивидендах? ДТС №1

- Как заработать на дивидендах? ДТС №2

- Как заработать на дивидендах? ДТС №3

А вот здесь вы можете посмотреть, сколько можно было бы заработать на каждой из этих дивидендных стратегий в 2019 году:

В данной статье я хочу поделиться с вами тем, как я собираюсь заработать на дивидендном гэпе в акциях ММК по системе

( Читать дальше )

ММК - дочернее ММК-Метиз реализует инвестпрограмму объемом более 5 млрд рублей

- 10 октября 2019, 14:40

- |

На Магнитогорском метизно-калибровочном заводе «ММК-МЕТИЗ» (входит в Группу компаний ММК) продолжается реализация масштабной инвестиционной программы с общим объемом финансирования более 5 млрд рублей.

Инвестпрограмма рассчитана на 2017-2020 годы.

В IV квартале текущего года реализуются проекты по расширению производства продукции с цинковым покрытием. Общий размер инвестиций по двум проектам составит 365 млн рублей.

На 2020 год на ММК-МЕТИЗ запланирован ввод в строй еще четырех производственных комплексов. В первом квартале будут смонтированы колпаковые печи для сфероидизирующего отжига калиброванного проката. Их запуск будет способствовать импортозамещению и увеличению производства автокомпонентов на территории России.

Еще один проект, намеченный на 2020 год, представляет собой ввод в эксплуатацию горячевысадочного автомата по производству железнодорожных болтов и путевых шурупов, в том числе типа «Фоссло» для высокоскоростных магистралей. Общий размер инвестиций в эти проекты превысит один миллиард рублей.

релиз

Инвестпрограмма рассчитана на 2017-2020 годы.

В IV квартале текущего года реализуются проекты по расширению производства продукции с цинковым покрытием. Общий размер инвестиций по двум проектам составит 365 млн рублей.

На 2020 год на ММК-МЕТИЗ запланирован ввод в строй еще четырех производственных комплексов. В первом квартале будут смонтированы колпаковые печи для сфероидизирующего отжига калиброванного проката. Их запуск будет способствовать импортозамещению и увеличению производства автокомпонентов на территории России.

Еще один проект, намеченный на 2020 год, представляет собой ввод в эксплуатацию горячевысадочного автомата по производству железнодорожных болтов и путевых шурупов, в том числе типа «Фоссло» для высокоскоростных магистралей. Общий размер инвестиций в эти проекты превысит один миллиард рублей.

релиз

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал