ММвб

Готовим удочки, но не забрасываем...

- 12 января 2015, 10:25

- |

Конечно, по логике если нефть давят искуственно, то цели они не добились, и логично предположить что будут давить дальше. Доводить дело до паники — это 35 доллар а может и ниже. Где будет наш рубль при это я не знаю… Но шортить СИ никому не рекомендую...

- комментировать

- Комментарии ( 15 )

Кто-нибудь уже открыл ИИС?

- 11 января 2015, 20:33

- |

В соответствии с Федеральным законом от 21.12.2013 N 379-ФЗ, с 1 января 2015 года глава 3 Федерального Закона от 22.04.1996 №39-ФЗ «О рынке ценных бумаг» будет дополнена статьей 10.3, регламентирующей открытие индивидуальных инвестиционных счетов.

Начиная с 1 января 2015г. по индивидуальному инвестиционному счету предусмотрено два типа налоговых вычетов.

Важно: налогоплательщик может выбрать только один тип вычета. Совмещение двух типов вычетов невозможно на протяжении всего срока действия договора на ведение индивидуального инвестиционного счета.

Первый тип инвестиционного вычета: налогоплательщик сможет ежегодно получать налоговый вычет по налогу на доходы физических лиц в сумме денежных средств, внесенных в налоговом периоде на индивидуальный инвестиционный счет. (подп.2 п.1 ст.219.1 НК РФ)

Пример расчета суммы к возврату из бюджета:

За 2015 г. налогоплательщик получил доход по основному месту работы доход в размере 600 000руб, уплатив в течение года подоходный налог 13% в размере 78 000руб. В этом же налоговом периоде налогоплательщик открыл ИИС, и внес на него 400 000 руб. По истечении налогового периода налогоплательщик сможет подать налоговую декларацию 3-НФДЛ по месту прописки, и, приложив подтверждающие документы и заявление, сможет уменьшить свою налогооблагаемую базу на 400 000руб. Из бюджета будет возвращено 52 000руб. (13% от 400 000руб.).

Второй тип инвестиционного вычета: по окончании договора на ведение ИИС, по истечении не менее трех лет, налогоплательщик может получить вычет по налогу на доходы физических лиц в сумме доходов, полученным от операций по инвестиционному счету – т.е. вся прибыль будет освобождена от налогообложения. (подп.3 п.1 ст.219.1 НК РФ).

Пример расчета суммы, освобождаемой от налогообложения:

Налогоплательщик открыл ИИС 01.02.2015 г. и внес денежные средства в размере 400 000руб., в последствии в течении 2016, 2017 годов каждый год вносил на счет по 400 000руб. В течение этого времени он также покупал и продавал ценные бумаги, получая прибыль. В марте 2018 г сумма на счете составила 1 900 000руб., т.е. инвестор получил положительный финансовый результат в размере 700 000руб. При расторжении договора вся сумма прибыли по счету (700 000руб.) будет освобождена от налогообложения.

Я вот не понимаю, а что со старым брокерским счетом делать?

Итоги 2014

- 09 января 2015, 13:11

- |

Основная торговля велась по фьючерсам и опционам, ибо хотя бы слова такие мне понятны.

Итоговый результат по счёту за год +323%. Извините, из скромности замажу ненужные циферки.

В середине 2014 года в связи с увеличением портфеля я приступил к формированию стратегии и риск-менеджмента по акциям.Вновь задействован забытый счёт по акциям. Очень многое из старого опыта скальперского пришлось пересматривать, переосмысливать, осваивать новые стратегии, паттерны, немного вспомнить фундаментал. И разработать полностью новый Риск-менджмент методом проб и ошибок.

Также с середины 2014 года я решил подприкрыть депозиты в банке (что за невежество держать деньги в сбере со ставкой 6%)? Частично переложился в тогда ещё загадочную для меня НЁХ — облигации. Что тоже по результам 2014 не ахти какой результат дало. Тем не менее, объём вложений небольшой, выходить не планирую ни при каких обстоятельствах, психологически готов к банкротству выбранных мной предприятий, что однако маловероятно. Главное — разобраться и получить необходимые навыки. Пусть будет платой за обучение.

( Читать дальше )

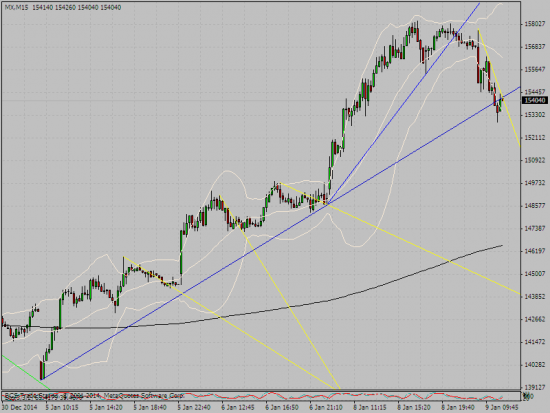

ммвб на распутье

- 09 января 2015, 12:21

- |

линия была пробита не ложно. но рост вялый. рост может закончиться. если цена коснеться нижней линии болинджера.и там закрепиться

( Читать дальше )

Медведи зализывают раны

- 08 января 2015, 20:45

- |

По рынку гуляют слухи о скупке подешевевших акций ВЭБом, что выглядит наиболее правдоподобным. Кроме того, скупку можно вести от имени кого угодно.

У кого какие соображения на этот счет?

Сценарий сыграл

- 08 января 2015, 18:53

- |

Бакс не особо вырос с того момента, но идея была правильная — выход из бакса и лонг наших бумажек.

Закрылся я отлично, хотя, можно было лучше.

Зашел в ри шорт. Слишком лихо отыграли сценарий.

А Вы говорите Америка. Зачем Вам америка....

ВЭБ начал размещать пенсионные деньги на фондовый рынок!!!

- 08 января 2015, 14:55

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал